Wall Street, prêt à faire exploser bitcoin (BTC) ?

Avec le lancement réussi de 10 ETF sur bitcoin, Wall Street s’est intéressée de près à la reine des cryptos. On peut même penser que le récent bull run est lié à l’arrivée des loups sur BTC. Est-ce une bonne ou une mauvaise chose pour bitcoin ? Comment risque d’évoluer le prix du BTC avec ces nouveaux acteurs ?

Wall Street est de plus en plus proche de bitcoin

L’arrivée de Wall Street dans le secteur du bitcoin a deux conséquences importantes.

- La première est très négative pour la liberté financière à long terme qu’offre bitcoin.

- La seconde est plutôt positive à court terme pour la hausse du prix du bitcoin, ainsi que pour la réduction de la volatilité de son prix.

Wall Street est enfin entré sur bitcoin

Les volumes de transactions ont explosé au cours des premières semaines.

Dans un premier temps, cela a entraîné une pression à la vente d’environ 1 milliard de dollars de la part de la masse en faillite de FTX et de plusieurs milliards de dollars supplémentaires de la part d’autres détenteurs de GBTC, qui ont enfin pu sortir de cet investissement au prix spot plutôt qu’avec la décote qui a pesé sur leur investissement pendant des années.

Ce qu’on va y perdre

S’il le prix du BTC peut maintenant s’envoler, il n’en reste pas moins que ces performances ont un prix en matière de souveraineté individuelle.

Il semblerait en effet que l’entrée de Wall Street sur Bitcoin, soit en réalité assez mauvaise pour la liberté financière, l’autodétention, l’autosouveraineté et la vie privée.

Il est même potentiellement mauvais pour la sécurité en raison des couches de risques de contrepartie et surtout du risque de concentration des dépositaires (puisque la plupart des sponsors des ETF Bitcoin utilisent le même dépositaire unique, Coinbase, pour leurs ETF).

Le bitcoin offre une avancée en matière de liberté financière. Cette avancée réside dans la capacité à éliminer les intermédiaires dans les transactions financières.

Dans la première phrase du livre blanc du bitcoin, Satoshi Nakamoto a déclaré que le bitcoin « permettrait aux paiements en ligne d’être envoyés directement d’une partie à l’autre sans passer par une institution financière ».

Les ETFs vont-ils détourner les bitcoiners de leur mission ?

Voici les ETFs Bitcoin, qui se présentent comme un substitut à la détention de clefs Bitcoin.

Toutefois, ceci réintroduit dans le mélange, au minimum, des dépositaires, des gestionnaires, des teneurs de marché et des courtiers : un nombre important de nouveaux intermédiaires.

Contrairement à l’objectif principal de Satoshi, il n’est tout simplement pas possible d’envoyer des unités d’ETF bitcoin à une autre partie sans passer par une institution financière.

Les unités de l’ETF Bitcoin ne sont même pas destinées à être envoyées à une autre partie. Elles sont destinées à être achetées et vendues à une société de Wall Street par l’intermédiaire d’une autre société de Wall Street.

Les ETF ne sont rien d’autre que les mêmes structures financières qui précédaient Bitcoin et les mêmes intermédiaires, mais cette fois, un actif qui a été spécifiquement conçu pour fonctionner sans qu’ils interviennent. Les ETF n’offrent aucune des libertés financières offertes par bitcoin.

BlackRock n’est pas notre ami

Nous pouvons être à peu près certains que les efforts de marketing des titans de Wall Street qui gèrent ces ETF ne mentionneront pas ce fait.

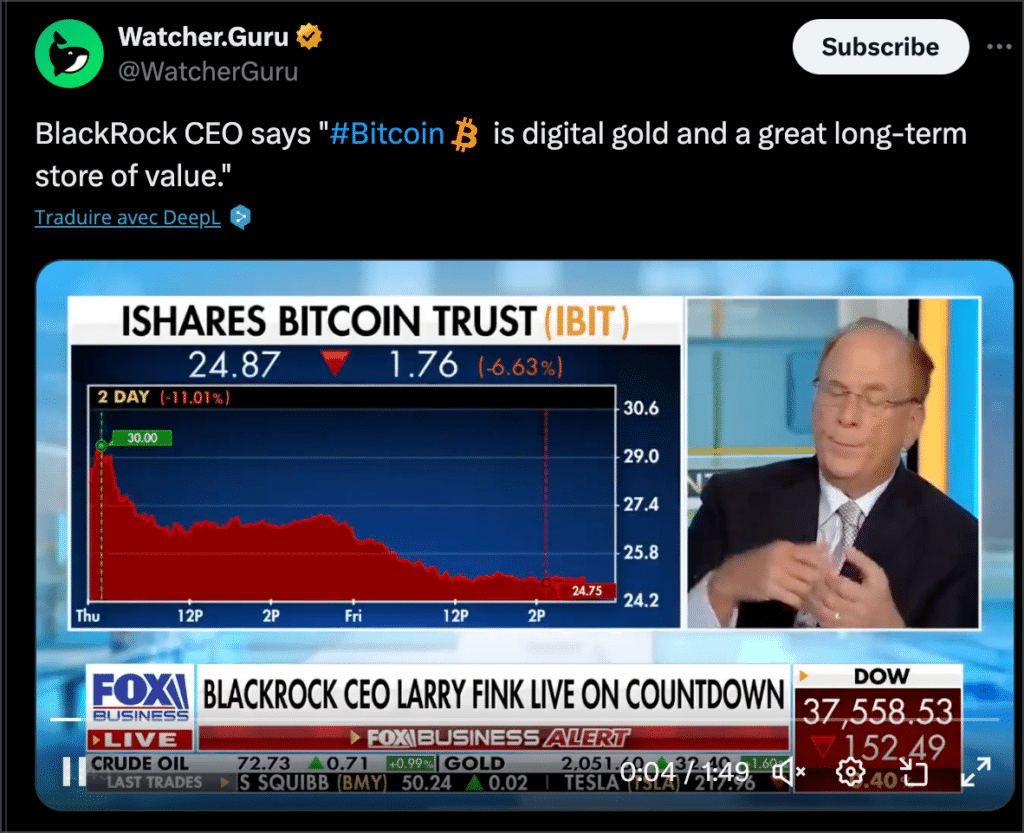

BlackRock, par exemple, dont l’ETF a enregistré les entrées nettes les plus importantes jusqu’à présent, fait la promotion de son ETF sur la base de la facilité, de la commodité et de la qualité.

La « facilité » est justifiée par l’utilisation de votre courtier actuel, qui est un intermédiaire. La « commodité » est présentée comme éliminant les défis logistiques, les frais élevés et les complexités fiscales liés à la « détention directe de bitcoins », ce qui est franchement douteux.

La « qualité » est présentée comme l’intégration entre Coinbase et BlackRock qui « minimisera les erreurs de suivi et les dépenses », mais il n’est pas fait mention de la qualité de la détention directe de l’actif le plus pur au monde, à savoir le bitcoin lui-même, où il n’y a aucune erreur de suivi et aucune dépense de détention.

Wall Street travestit bitcoin

Tout cela fait que Wall Street décourage la détention directe de bitcoins et diminue la principale raison invoquée par Satoshi pour créer bitcoin.

Wall Street positionne bitcoin uniquement comme un investissement plutôt que comme un instrument au porteur ou une forme d’argent liquide qui peut être utilisé pour effectuer des paiements entre deux parties n’importe où dans le monde.

Néanmoins, malgré ces inconvénients, dans l’ensemble, c’est une bonne chose pour bitcoin.

Vers des ETFs shitcoins ?

Un autre résultat malheureux est que l’entrée de Wall Street annonce un nouveau cycle de spéculation et de destruction de richesse dans d’autres investissements « crypto ».

La complexité de ce que fait bitcoin et de la manière dont il le fait s’est avérée par le passé être un obstacle à ce que les gens puissent déterminer ce qui constitue sa valeur réelle et ce que sont toutes ses imitations.

Non seulement les ETF ne présentent pas les avantages du bitcoin, mais il y a fort à parier que nous verrons un jour des ETF incluant d’autres « cryptos ». BlackRock a déjà déposé une demande d’ETF spot ETH.

Bien que seuls les ETF Bitcoin aient été approuvés jusqu’à présent, le marché des altcoins n’a pas reculé de manière spectaculaire par rapport au BTC depuis lors, comme l’espéraient de nombreux bitcoiners maximalistes.

Wall Street a déjà légitimé et continuera de légitimer le bitcoin dans l’esprit de beaucoup. Mais Wall Street ne soutient pas vraiment le bitcoin pour des raisons de principe. Ils sont là pour gagner de l’argent, c’est-à-dire des dollars.

Ils sont là pour gagner des dollars

Il est probable que Wall Street pour tente de légitimer les crypto-monnaies, bien au-delà de bitcoin, ce qui ne ferait qu’amplifier le problème que nous avons vu dans les cycles précédents où de nombreuses personnes ont perdu des sommes importantes dans ce qui s’est avéré être des projets sans valeur.

La bulle des « Initial Coin Offering » de 2017, qui a vu des dizaines de milliers de projets lever des fonds puis s’effondrer, est à bien des égards un écho de la bulle « dot-com » de Wall Street au milieu des années 90, où la même chose s’est produite autour du battage médiatique et de la désinformation sur ce que l’internet allait apporter.

Ca reste une bonne nouvelle

D’un autre côté, Wall Street présente également des avantages considérables.

Il est probable qu’il favorise l’augmentation générale des prix et qu’il atténue la volatilité. Pour les personnes qui ne sont pas prêtes à acheter des bitcoins natifs, les ETF facilitent l’achat.

En coulisses, ces ETF achètent de vrais bitcoins, même s’ils ne les donnent pas aux clients qui achètent les parts de l’ETF. Ce volume d’activité fait grimper le prix du bitcoin et réduit la volatilité, car la taille de la classe d’actifs devient beaucoup plus importante.

Jusqu’à présent, le bitcoin était un vilain petit canard monde de l’investissement de Wall Street. Pour l’essentiel, Wall Street ne pouvait et ne voulait pas toucher au bitcoin. Mais tout cela a changé. Avec des gestionnaires d’actifs de plusieurs milliards de dollars comme BlackRock et Fidelity qui lancent des ETF sur le bitcoin, et des teneurs de marché comme Goldman Sachs, Jane Street et JP Morgan qui agissent en tant que « participants autorisés » à ces ETF, bitcoin est légitimé en tant que classe d’actifs à part entière, en plein cœur de Wall Street.

Cette légitimation ne concerne pas seulement les entreprises mentionnées, mais aussi de nombreux gestionnaires de fonds, family offices et conseillers en placement agréés du monde entier !

Le succès des ETFs

Prenons un peu de recul et jetons un coup d’œil rapide sur les ETF Bitcoin au comptant aux États-Unis.

Depuis le lancement des onze ETF le 11 janvier, le volume total des transactions s’est élevé à plus 40 milliards de dollars.

En outre, les entrées nettes totales depuis le lancement des ETF Bitcoin dépassent 1,6 milliard de dollars, malgré des sorties nettes totales de 6,1 milliards de dollars pour le GBTC.

Ce succès va-t-il durer ?

L’entrée de Wall Street sur bitcoin est synonyme de financiarisation. Cela signifie beaucoup de produits dérivés, d’effets de levier, de couverture, de spéculation, de produits financiers BTC réglés en espèces et de pression sur les sociétés bitcoin publiques pour qu’elles se concentrent sur les résultats trimestriels.

À quoi peut-on s’attendre ?

Wall Street va sortir trop de produits bitcoins en papier. Il s’agira notamment de produits dérivés du bitcoin. Tout comme il y a eu trop de produits dérivés avant la crise financière de 2008.

On peut s’attendre à ce que Wall Street propose surtout de mauvais produits, comme d’habitude. La crise financière de 2008 était en grande partie due au risque de concentration chez AIG, l’assureur de dernier recours pour les produits de crédit tels que les swaps sur défaillance et les titres de créance garantis.

On risque de voir prochainement des options sur bitcoin, des prêts adossés au bitcoin, des dépôts en bitcoin portant intérêt, et tout ce qui est complexe, à effet de levier et risqué et qui détourne l’attention des véritables propriétés principales du bitcoin en tant que monnaie immaculée, stable, prévisible.

Wall Street va-t-il empoisonner bitcoin ?

Bitcoin est là, et il est là pour durer. Seuls quelques-uns des onze ETF Bitcoin resteront en place, et la majorité d’entre eux finiront par jeter l’éponge ou par être rachetés, mais la taille et la légitimité des gagnants sera considérable.

Les détails de l’impact de l’adoption du bitcoin par Wall Street restent à déterminer, mais les grandes lignes sont assez prévisibles : le BTC de Wall Street va se généraliser.

C’est une bénédiction mitigée. Il dissuadera et détournera de nombreuses personnes de détenir elles-mêmes des bitcoins, ce qui est regrettable pour elles. D’un autre côté, il s’agira probablement d’une porte d’entrée vers le bitcoin pour de nombreuses autres personnes, en particulier si cela contribue à l’appréciation et à la stabilité du prix, comme on s’y attend.

Wall Street ne pourra pas résister à l’idée d' »innover » avec de nouveaux produits financiers autour du bitcoin.

Cela conduira également de nombreuses personnes à détenir des objets portant le nom « bitcoin » mais qui ne se comporteront pas comme des bitcoins.

Bitcoin est résilient et prospère grâce à des parties prenantes bien rémunérées qui ne pensent qu’à elles-mêmes et Wall Street est probablement l’endroit où l’on trouve la plus grande concentration de personnes et d’entités de ce type. Est-ce que Wall Street s’adaptera à Bitcoin ? Ou est-ce plutôt BTC qui devra s’adapter aux loups ? Nous verrons.

Maximisez votre expérience Cointribune avec notre programme 'Read to Earn' ! Pour chaque article que vous lisez, gagnez des points et accédez à des récompenses exclusives. Inscrivez-vous dès maintenant et commencez à cumuler des avantages.

Chaque jour, j’essaie d’enrichir mes connaissances sur cette révolution qui permettra à l’humanité d’avancer dans sa conquête de liberté.

Les propos et opinions exprimés dans cet article n'engagent que leur auteur, et ne doivent pas être considérés comme des conseils en investissement. Effectuez vos propres recherches avant toute décision d'investissement.