Un pivot peut-il sauver l’économie américaine ?

On entend très souvent le mot pivot sur les réseaux sociaux ou médias en ce moment. Une bonne partie des fluctuations sur les marchés financiers ces derniers mois sont à cause des spéculations concernant le pivot de la FED. Mais qu’est-ce qu’un pivot ? Est-il vraiment significatif d’un bullrun ?

Définition d’un pivot

Le terme pivot est utilisé lorsque la FED décide de changer sa vision/ses perspectives face à un changement de l’environnement. Généralement, il y a deux sortes de pivot principalement :

- Le pivot lorsqu’elle passe d’une politique monétaire restrictive à accommodante

- Le pivot lorsqu’elle passe d’une politique monétaire accommodante à restrictive

La Banque centrale utilise plusieurs outils pour contrôler l’inflation, la stabilité des prix et également s’assurer du plein emploi. L’un de ses outils principaux reste le taux d’intérêt de la FED.

Le taux d’intérêt de la FED (« Fed fund rate »)

Il s’agit du taux à court terme, celui dont on entend parler partout dans les médias lorsqu’il y a des changements, comme les hausses ou baisses de taux, ou lorsque ça reste neutre (sans changement).

Ce taux est principalement utilisé pour les emprunts/prêts à court terme entre les différentes Banques. Lorsqu’une institution (Banque de dépôt) détient des fonds excédentaires dans ses réserves, elle va prêter des fonds à une autre institution qui elle, a besoin plus de liquidités. Ce taux est déterminé par le marché, mais aussi par la FED lors du FOMC.

L’impact des taux sur les cycles économiques

C’est en quelque sorte le crédit qui crée les cycles. Et oui, sans crédit, il n’y aurait pas forcément de cycle, cela serait beaucoup plus linéaire. C’est pour ça que les cycles économiques et la performance des marchés dépendent beaucoup de la fluctuation du crédit et des taux. Par conséquent, il est important de comprendre les actions mises en place par la FED comme lorsqu’elle décide d’augmenter ou de baisser ses taux directeurs.

Quand est-ce que la FED pivote ?

Les Banques centrales ne changent pas de politique monétaire sans qu’il y ait un changement dans la narrative, comme un changement de conditions par rapport à leur mandat par exemple. Avant de procéder à un pivot, il y a généralement une pause. Soit un arrêt sur la baisse ou la hausse des taux. Voici les deux mandats principaux de la FED :

- Stabilité des prix / Inflation au taux cible

- Le plein emploi

Si un de ces narratifs change, il y a de fortes chances que la Banque centrale agisse. C’est le cas de 2022 avec la hausse de l’inflation, la FED a dû augmenter les taux pour contrôler l’inflation. Généralement, ils ont l’habitude de monter le taux directeur au-dessus du taux d’inflation.

Voici le taux d’inflation et le taux directeur :

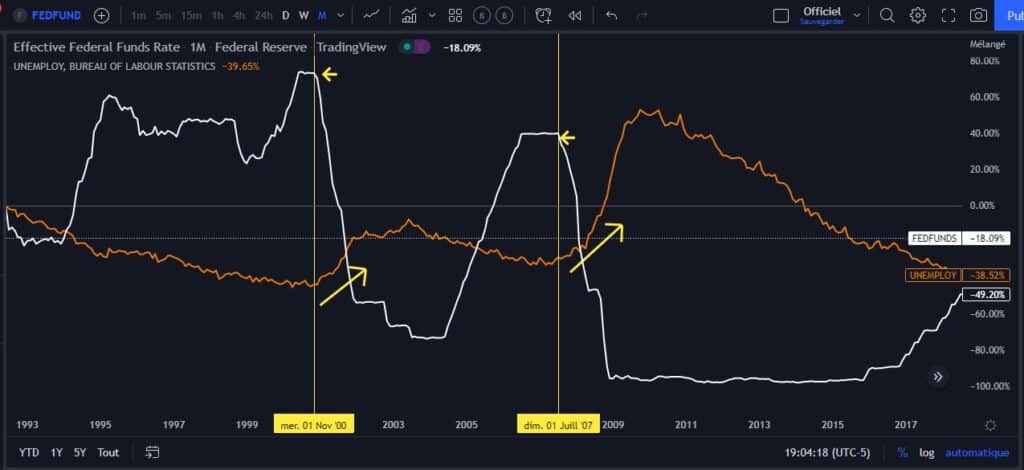

En 2000 ou en 2007, la FED avait pivoté, car le ralentissement de croissance persistait. Par la suite, elle a accéléré le processus de baisser les taux, car le mandat numéro 2, soit le « plein emploi », était en train de ralentir fortement (augmentation du chômage). Ce ralentissement avait un impact important sur la croissance et donc, les marchés financiers.

Voici sur le graphique le taux de non-emploi et le pivot avec le taux directeur :

Le pivot pour 2022 ?

Pour l’instant, on sait que le dernier discours de la FED a été assez restrictif. Le focus reste clair, contrôler l’inflation. Par conséquent, la dernière augmentation de taux était de 75 points de base soit 0.75 %. Le taux directeur se situe maintenant entre 3.75 et 4 %.

Il est clair que la FED ne va pas garder le rythme d’augmenter de 75 points de base à chaque FOMC (réunion de la FED). C’est pour cela qu’il est probable qu’elle finisse par réduire les augmentations par la suite sachant que le taux de changement de l’inflation est plus faible. Peut-être encore un dernier 75 points de base pour le prochain meeting en décembre. Ensuite, la logique serait de continuer d’augmenter, mais à plus petite dose comme l’inflation se trouve toujours bien au-dessus du taux cible de 2 %. Quand on dit ralentir, cela ne veut pas dire que nous avons un pivot. Cela veut juste dire diminuer le montant des hausses comme l’a fait la Banque centrale du Canada par exemple en octobre.

En théorie, une pause n’est pas un pivot non plus. C’est plutôt une position neutre avant d’entamer un pivot, c’est une phase transitoire.

Un espoir de pivot à court terme reste peu plausible. Pour cela, il faudrait rapidement un changement du niveau d’inflation, une crise de liquidités ou le chômage qui monte. Si on prend les données actuelles, toutes choses égales par ailleurs, le pivot n’est pas envisageable pour 2022, mais plus pour 2023.

Pourquoi ?

Tant que les chiffres de l’emploi restent solides et que l’inflation reste élevée, il n’est pas question de baisser les taux immédiatement. L’enjeu va être de taille entre ne pas pivoter trop tôt ou pivoter trop tard.

La politique monétaire et les marchés

Généralement, les Banques centrales sont supposées augmenter les taux d’intérêts lorsque nous sommes en accélération de croissance. Par conséquent, une augmentation des taux ne veut pas forcément dire « baisse sur les marchés » (comme ce fut le cas en 2022) surtout si nous sommes en pleine accélération de croissance. Ceci est justement une action de la FED pour mieux contrôler l’inflation créée par la croissance. C’est le cas de 2016 et 2017, voir sur le graphique la performance du S&P 500 et le taux directeur.

Cependant, lorsque la Banque centrale augmente ses taux ou continue d’augmenter ses taux lorsque nous sommes en ralentissement de croissance, cela peut avoir de forts impacts sur les marchés financiers. Je veux dire par là que cela génère plus de volatilité en général.

Voici justement quelques exemples comme en 2022 ou 2018. Les « drawdowns » sont plus importants pendant ces périodes de hausse de taux.

Est-ce que pivot veut dire « bullrun » ?

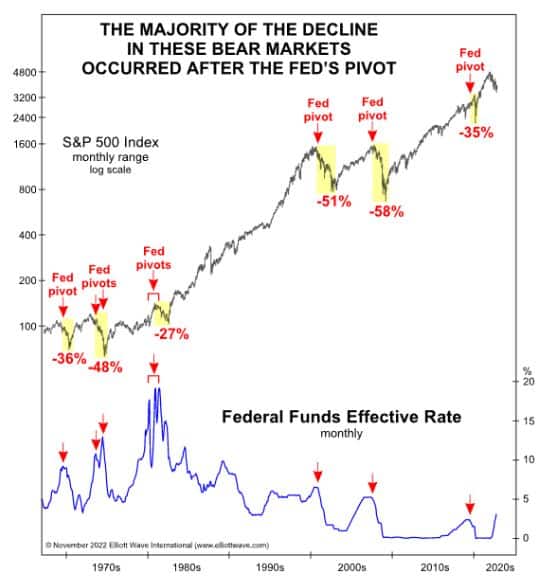

Non, pas forcément. C’est ici où je trouve qu’il est important d’analyser les impacts de la hausse des taux avant de dire qu’un pivot peut pousser les marchés sur des nouveaux plus hauts.

Dans la majorité des cas, un pivot précède souvent une récession et la FED a tendance à pivoter trop tard.

Voici justement un tableau qui met en avant le moment du pivot et l’indice du S&P 500 :

Mais il existe des cas spécifiques où un pivot a engendré un nouveau bullrun comme en 1995 ou en 2019. Dans ces deux cas, la croissance au moment du pivot était encore élevée aux alentours de 2 %. Par conséquent, la croissance n’avait pas été très impactée, elle a pu absorber les taux, et les marchés financiers sont partis sur des nouveaux plus hauts.

Conclusion

La FED est une source de guidance importante pour les marchés financiers. Pour l’instant, il est encore trop tôt pour dire qu’un pivot peut sauver l’économie américaine tant que celui-ci n’a pas eu lieu. On dit souvent « Don’t fight the FED » ou « ne pas se battre contre la FED », je pense qu’il est ici d’autant plus important d’attendre qu’elle confirme une pause avant un pivot afin d’analyser les dégâts à ce moment-là.

Maximisez votre expérience Cointribune avec notre programme 'Read to Earn' ! Pour chaque article que vous lisez, gagnez des points et accédez à des récompenses exclusives. Inscrivez-vous dès maintenant et commencez à cumuler des avantages.

Après avoir travaillé pendant 7 ans dans une banque canadienne dont 5 ans dans une équipe de gestion de portefeuille comme analyste, j’ai quitté mes fonctions afin de me consacrer pleinement aux marchés financiers. Mon but ici, est de démocratiser l'information des marchés financiers auprès de l'audience Cointribune sur différents aspects, notamment l’analyse macro, l’analyse technique, l’analyse intermarchés…

Les propos et opinions exprimés dans cet article n'engagent que leur auteur, et ne doivent pas être considérés comme des conseils en investissement. Effectuez vos propres recherches avant toute décision d'investissement.