Argent tokénisé : supérieur aux banques et Bitcoin (BTC) ?

Les stablecoins qui s’appuient sur des réserves en cash sont aujourd’hui incontournables dans l’univers crypto. Fondations de la DeFi, ils sont aussi très utiles dans le paiement international et comme refuge contre l’inflation dans les pays en développement. Certains considèrent même cet argent tokénisé comme une alternative aux banques traditionnelles et à leur système de réserve fractionnaire qui a conduit à la crise de 2008… Alors que bitcoin est encore trop volatile à court terme pour être une monnaie, l’argent tokénisé demeure le principal apport de la crypto.

Les stablecoins sont indispensables

Les stablecoins sont des cryptomonnaies qui ont pour objectif d’approcher du mieux possible la valeur d’une devise fiat afin d’assurer un échange à parité avec cet actif de référence. À l’heure actuelle, les stablecoins dollars sont hégémoniques.

Quel est l’intérêt d’une cryptomonnaie dont le cours est globalement stable ? En plus de permettre une protection contre les fluctuations du cours de cryptos comme BTC ou ETH, les stablecoins assurent une meilleure inclusion financière pour des populations débancarisées ou victimes d’une très forte inflation.

Si bitcoin est encore trop volatile à court terme pour servir de refuge contre l’inflation, l’USDT permet à des Turcs ou à des Argentins de fuir leur shitcoin national pour protéger le fruit de leur travail. Quoique les Européens auraient tout aussi intérêt à se débarrasser de leurs euros pour des billets américains tokénisés…

C’est un véritable cas d’utilisation apporté par la crypto : le dollar, qui est la monnaie nationale la plus qualitative du monde est accessible à l’ensemble de l’humanité avec un simple mobile. Même si BTC échoue dans sa croisade contre la Fed, on pourra se satisfaire de cette avancée notable pour des milliards de personnes.

Dans l’écosystème crypto, les stablecoins sont également les fondations de la finance décentralisée avec des protocoles essentiels comme Curve. Pas de DeFi sans stablecoins. Avec une market cap supérieure à 160 milliards de dollars, les « régulateurs » (qu’on devrait appeler dérégulateurs) commencent à s’y intéresser de plus près. Certains économistes parlent de « banques sauvages » et l’effondrement de l’UST n’arrange pas la situation …

L’argent tokénisé est la seule forme fiable de stablecoins

Les stablecoins augmentent-ils le risque systémique ? C’est la question à laquelle tente de répondre Gordon Liao, le chef économiste de Circle, la société qui émet l’USDC. Dans un document de recherche passionnant, celui-ci étudie dans le détail les stablecoins collatéralisés à 100 % par du cash. Ce qu’il nomme de manière très pertinente « argent tokénisé ».

« Tokénisé » en raison du fait que les stablecoins sont sécurisés par la cryptographie de la technologie blockchain. « Argent », en référence à la grande qualité des réserves qui garantissent la stabilité de ces jetons.

L’effondrement du Ponzi de Do Kwon (aussi appelé UST) a montré que tous les stablecoins ne se ressemblent pas. Ils diffèrent par leurs fondations technologiques, mais surtout par leur mécanisme de collatéralisation qui permet de maintenir un peg 1 :1 avec une devise fiat comme le dollar. La qualité et la liquidité des réserves détermineront directement la fiabilité du stablecoin. Les politiques réglementaires qui sont incontournables et qui commencent à émerger diffèrent également en fonction de la nature de ce collatéral.

Des réserves très liquides, ça change tout

Les stablecoins collatéralisés par du cash sont les formes les plus fiables de stablecoins. Leur collatéral est composé de cash ou « cash equivalent ». Il s’agit d’actifs financiers à court terme et très liquides comme des bons du Trésor de l’État américain avec une maturité inférieure à 90 jours.

Ils sont très facilement convertibles en des montants connus de liquidité et dont l’échéance est si proche qu’ils présentent un risque quasiment insignifiant de fluctuation en raison des variations des taux d’intérêt. La crème de la crème des réserves. Les formes les plus célèbres d’argent tokénisé sont l’USDC émis par la société Circle, le BUSD de Binance ou l’USDP de Paxos.

On peut légitimement considérer que l’USDT de Tether n’est pas une forme d’argent tokénisé, car la qualité et la liquidité du collatéral sont bien inférieures à celles de Circle ou de Binance. Il y a des produits financiers un peu plus exotiques.

Pas de réserves fractionnaires pour Circle

Contrairement aux banques, ces stablecoins ont en théorie autant de collatéraux que la market cap publique. Les sociétés émettrices s’assurent de publier régulièrement des attestations d’audit pour prouver aux utilisateurs qu’ils ne créent pas plus de jetons que d’actifs en réserve.

À l’inverse, les banques traditionnelles peuvent créer de la monnaie ex nihilo et bénéficier du si lucratif système de réserves fractionnaires.

Pour rappel, le système de réserve fractionnaire se produit lorsqu’une banque prête une partie des fonds de ses déposants et ne conserve qu’une fraction des dépôts en espèces. Ces liquidités constituent les réserves de la banque. Pratiquement toutes les banques se livrent aujourd’hui à ces opérations fractionnaires. Ce système fonctionne tant qu’il y a suffisamment de confiance dans le système financier. En revanche, si les déposants essayent de tous retirer simultanément leur épargne, alors il est probable que la banque fasse faillite en cela qu’elle ne possède qu’une fraction de cet argent.

En plus de fragiliser le système financier, les réserves fractionnaires violent le droit de propriété : l’emprunteur et le déposant deviennent les propriétaires d’une même quantité de monnaie. Ce mécanisme bancaire n’est pas le fruit du marché (qui repose sur une stricte définition des droits de propriété), mais d’une réglementation gouvernementale.

Avec 10 en réserve, une banque peut créer 100 à travers une opération de crédit. À l’inverse, pour émettre 10 USDC, Circle s’assure d’avoir l’équivalent de 10 dollars. Circle n’a pas le privilège royal des banques : la société n’émet un jeton que si elle reçoit des virements en dollars d’un montant équivalent au préalable.

Stablecoins vs. Banques « too big to fail »

L’État a accordé aux banques le privilège royal du système de réserves fractionnaires tout en protégeant cette industrie avec des barrières à l’entrée réglementaires conséquentes pour asphyxier toute forme de concurrence potentielle. Adieu l’innovation, place aux monopoles. Comme si ce n’était pas suffisant, les banques ont milité activement au début du XXe siècle pour faire émerger un « prêteur de dernier recours ».

C’est ce que l’on appelle la Fed : une institution chargée de renflouer les banques lorsqu’elles font trop d’erreurs. Ces dernières ont alors ont beaucoup moins d’incitations à être précautionneuses et ont tendance à prendre de plus en plus de risques. Or, lorsque les acteurs ne sont plus « skin in the game » le système devient fragile.

Le marché n’a pas donné naissance aux réserves fractionnaires

Le capitalisme ne peut plus s’autocorriger efficacement en liquidant les banques les moins performantes à travers le processus de concurrence. La grandeur du capitalisme est d’être une entité quasi autonome qui récompense les acteurs qui prennent de bonnes décisions et conduisent les autres vers la faillite (la destruction créatrice). C’est un système apprenant fondé sur le droit de propriété qui s’améliore au fil du temps en accumulant de l’information sur ce qui est rationnel et ce qui ne l’est pas. Mais les réglementations bancaires ont préservé ce monopole depuis des décennies et ont bridé la circulation de l’information. Cet accroissement de l’entropie a favorisé l’apparition de crises financières et bancaires.

La politique du « too big fail » consistant à faire payer le contribuable lorsque les banques sont trop gourmandes peut être en partie contrecarrée grâce aux stablecoins. Plus de concurrence sur les dépôts pourrait réduire le risque systémique et limiter l’aléa moral inhérent au système financier moderne.

La séparation entre les fonctions de crédit des banques et les fonctions monétaires assurées en partie par les stablecoins réduirait également les fluctuations du cycle économique.

L’innovation finit toujours pas briser les monopoles.

L’argent tokénisé est supérieur aux services bancaires ?

Suite à la crise de 2008, les gouvernements ont renforcé les réglementations prudentielles en matière bancaire et financière pour éviter un nouveau krach. Les accords de Bâle III ont par exemple donné naissance à des critères de liquidité. Le ratio de liquidité est le ratio entre les actifs liquides de haute qualité et les sorties de fonds à 30 jours.

En appliquant les critères de Bâle, une société comme Circle aurait un ratio de liquidité près de deux fois supérieur à celui d’une banque américaine d’importance systémique.

L’argent tokénisé est-il trop fiable ?

Certains économistes, dont un nombre significatif de banquiers, considèrent que les réserves des stablecoins comme l’USDC ou le BUSD sont bien trop exigeantes. Ils créeraient une demande importante pour des actifs sûrs et très liquides. Or, en période d’incertitude financière, il y aurait un risque de « pénuries » pour ces bons du Trésor à très faible maturité. Leur prix risquerait plus facilement de s’envoler.

Bien sûr, cette crainte semble exagérée. Par exemple, la réforme du marché monétaire de 2016 a montré que le système financier pouvait encaisser un choc de demande de bons du Trésor de près de 1000 milliards de dollars.

Gardons à l’esprit que beaucoup de banques déploient des moyens de lobbying considérables pour conserver leur privilège monopolistique et favoriser une réglementation dure. Tuer les petits qui essaient de titiller les mammouths de la finance.

Qui détient l’argent tokénisé ?

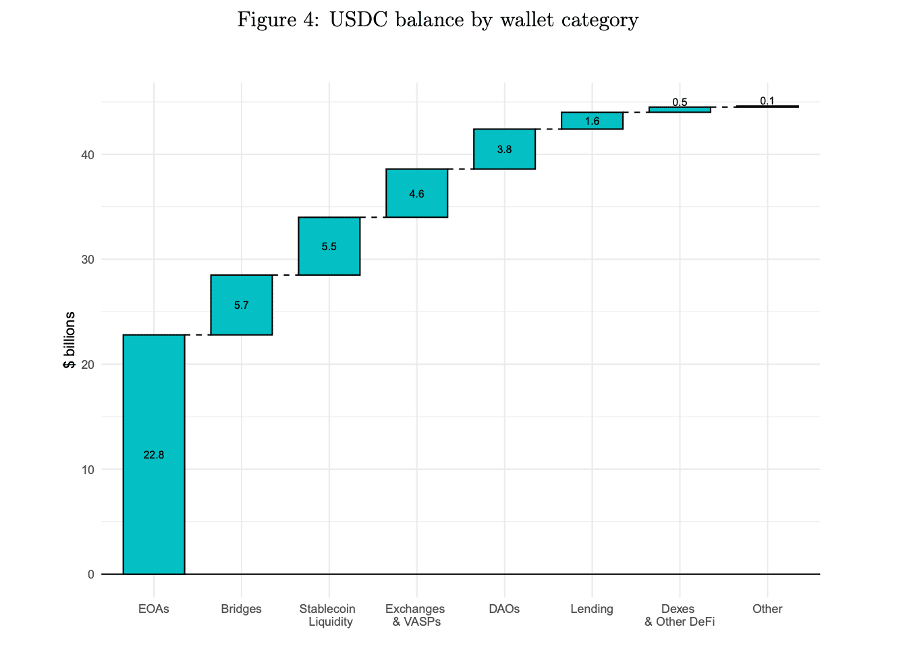

Il semblerait que les exchanges ne détiennent que 10 % du total des stablecoins collatéralisés par du cash. La majorité des jetons en circulation serait donc détenue dans des wallets appartenants à des particuliers et des institutionnels. Par ailleurs, environ un tiers de l’argent tokénisé sur la blockchain est bloqué dans des smart contracts, essentiellement dans la DeFi.

Autre chiffre intéressant : environ 75 % des wallets détenant ces stablecoins ont des soldes inférieurs à 100 dollars. Il semble donc exister une grande diversité de détenteurs d’argent tokénisé. Autrement dit, ce ne sont pas que des CSP + occidentaux qui jouent au casino crypto pour vivre des sensations fortes. Alors que certaines banques exigent bien plus que des dépôts de 100 $ pour vous ouvrir un compte, les stablecoins améliorent vraiment l’inclusivité financière.

Ces statistiques vont globalement à l’encontre des idées reçues sur les stablecoins qui ne seraient que des véhicules de spéculation voire des jetons de casino.

Quelle relation entre le marché crypto et les stablecoins ?

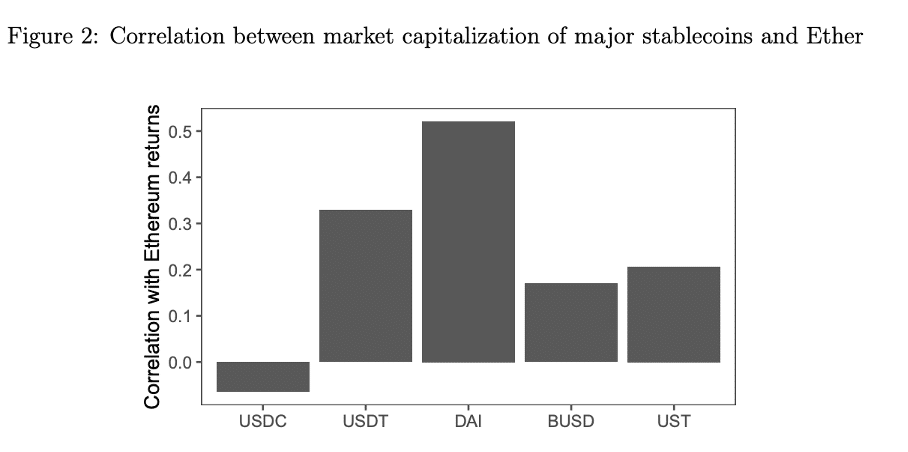

De manière étonnante, on constate une absence de relation significative entre les prix des cryptomonnaies et la demande de stablecoins avec des réserves en cash. On aurait pourtant pu penser que le bear market déprimerait cette demande. En revanche, cette observation ne s’applique pas aux autres stablecoins comme le Dai ou l’USDT qui ont des corrélations positives. Par exemple, lorsque le prix de l’ETH chute, les gens réclament en moyenne moins de ces stablecoins.

Il existe donc une demande importante qui n’est pas liée à une origine purement spéculative.

UST : le dernier Ponzi ?

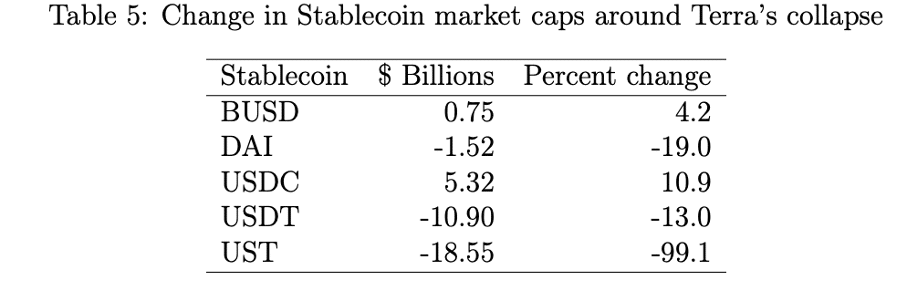

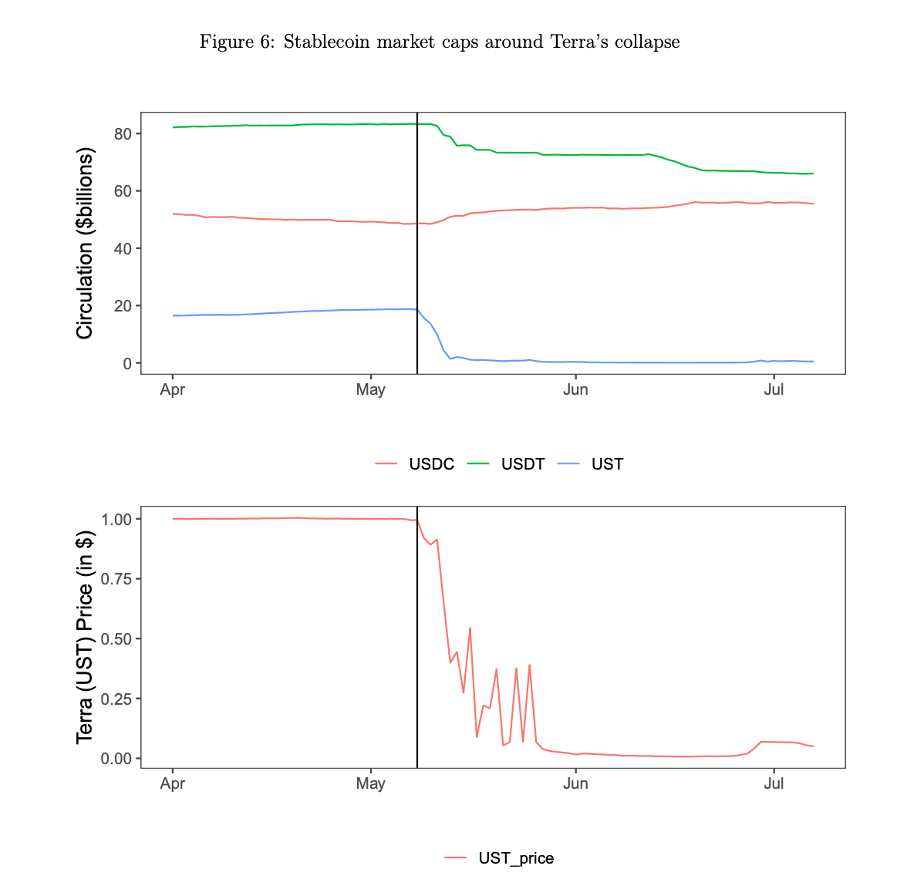

Les données montrent que l’effondrement du stablecoin algorithmique UST qui a fait disparaître dans le néant près de 20 milliards de dollars ait bénéficié à l’USDC et au BUSD.

Cet événement a conduit à une augmentation considérable de la capitalisation de ces deux stablecoins.

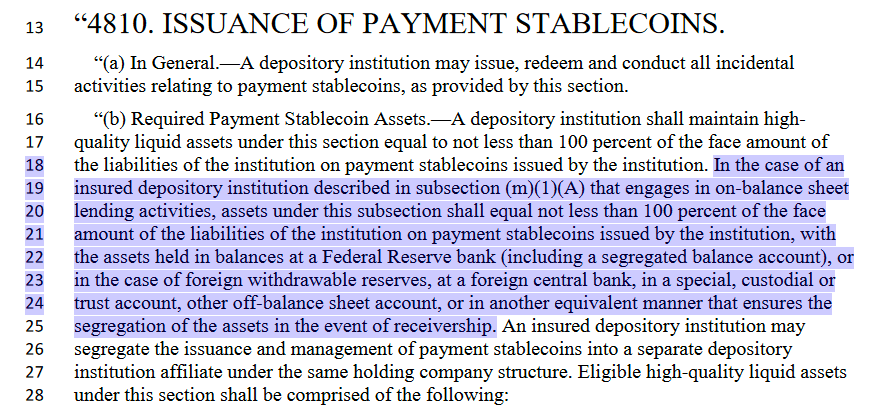

L’arrivée imminente de la « régulation »

Le projet de loi Lummis-Gillibrand obligerait les sociétés émettrices de stablecoins à s’appuyer sur des réserves en cash ou équivalent à hauteur de 100 %. Autrement dit, cela condamnerait tous les stablecoins reposant sur des actifs cryptos à l’instar du Dai ou du LUSD. Ces derniers pourraient alors être délistés des exchanges. Or, nous le savons, les exchanges ont un droit de vie et de mort sur les cryptos.

L’objectif serait d’éviter un « stablecoin run » qui pourrait déboucher sur un risque de contagion sur le système financier traditionnel.

Bien sûr, hors de question d’appliquer cette réglementation aux banques qui pourraient pourtant s’apparenter à des « stablecoins sous-collatéralisés ». Elles pourront continuer à bénéficier des réserves fractionnaires.

Comme d’habitude, la réglementation bénéficie aux plus gros déjà établis; qui ont les moyens de se payer un arsenal juridique et de soudoyer certains politiques…

Une nuance à apporter

Malgré la grande transparence de sociétés comme Circle ou Paxos concernant la gestion de leurs réserves, il n’en demeure pas moins que ces entreprises s’appuient sur des intermédiaires financiers bancaires pour conserver leurs actifs et organiser leurs opérations de mint/burn. Or, les banques et leur système fractionnaire sont vulnérables aux phénomènes de bank run.

Si la banque Signature dans laquelle sont déposées les réserves de Circle était en difficulté, alors les reconnaissances de dettes détenues par Circle vaudraient bien moins que 1 $. Ceci menacerait alors directement la capacité de Circle à garantir un peg de 1:1. Un émetteur de stablecoin ne peut rendre que l’argent qu’il possède.

Les sociétés émettrices d’argent tokénisé sont certes parfaitement régulées et plutôt fiables, mais comme le montrent les derniers évènements liés à la décision de l’OFAC de punir les utilisateurs du mixeur Tornado Cash, ces solutions ne sont pas suffisantes pour tout crypto boy/girl qui se respecte.

Risque technologique, risque financier, risque juridique … Aucun stablecoin n’est totalement sûr et l’avenir est à la diversification des protocoles.

L’argent tokénisé, ces stablecoins dont les réserves sont sûres et très liquides à court terme ne semblent pas poser de risque systémique supplémentaire. Au contraire, leur grande transparence et leur mécanisme de collatéralisation 1:1 est bien plus fiable que le système fractionnaire pratiqué par les banques. Ces stablecoins apportent une dose de concurrence souhaitable face aux institutions bancaires « too big to fail » et permettent à des milliards de gens d’échanger facilement leur shitcoin national contre l’actif le plus résistant à l’inflation (pour le moment) : le dollar américain.

Maximisez votre expérience Cointribune avec notre programme 'Read to Earn' ! Pour chaque article que vous lisez, gagnez des points et accédez à des récompenses exclusives. Inscrivez-vous dès maintenant et commencez à cumuler des avantages.

L'équipe éditoriale de Cointribune unit ses voix pour s’exprimer sur des thématiques propres aux cryptomonnaies, à l'investissement, au métaverse et aux NFT, tout en s’efforçant de répondre au mieux à vos interrogations.

Les propos et opinions exprimés dans cet article n'engagent que leur auteur, et ne doivent pas être considérés comme des conseils en investissement. Effectuez vos propres recherches avant toute décision d'investissement.