Temporisation des marchés : La rupture annoncée des stratégies des investisseurs ...

La plupart des marchés financiers ont validé un net rebond alors que les politiques de restriction des liquidités se poursuivent. L’inflation aux Etats-Unis semble désormais se stabiliser de manière encore fragile. Dans ce contexte, les marchés sont désormais dans un doute exacerbé. D’un côté, de nombreux analystes plaident pour une stratégie d’achat et d’accumulation dans une optique de court terme. De l’autre côté, des fonds et des institutionnels qui se couvrent ou restent à l’écart du marché. Effectivement, le marché se rapproche de zones cibles absolument stratégiques. Alors que le PDG de JP Morgan anticipe des risques récessifs élevés et un risque de crédit plus grand, les indices persistent dans leur hésitation…

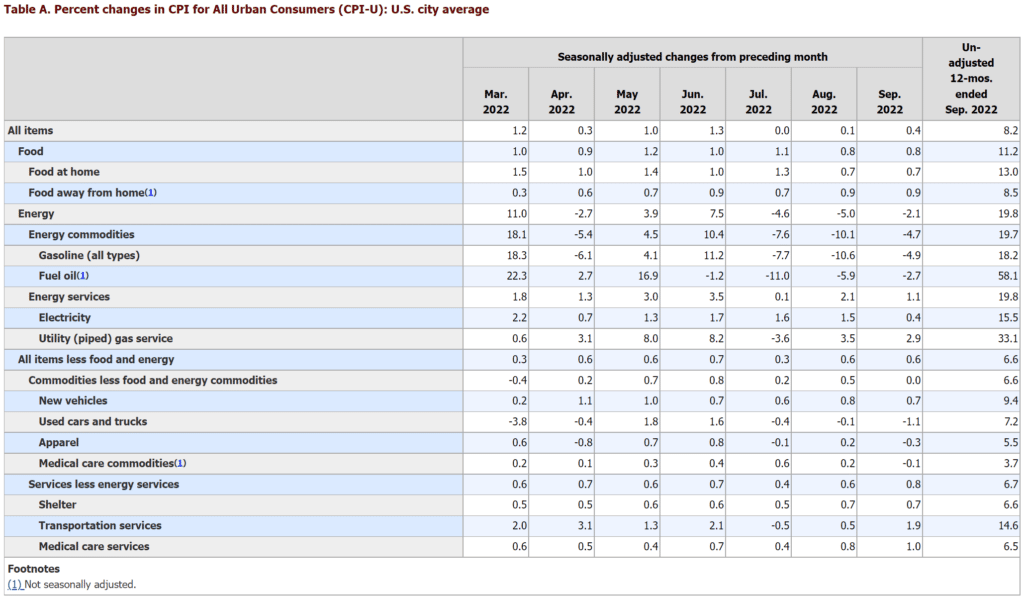

L’inflation se stabilise lentement… aux Etats-Unis

L’inflation aux Etats-Unis est ressortie en très légère baisse aux Etats-Unis pour le mois de septembre 2022. La progression des prix sur un an en septembre 2022 demeure tout de même élevée à +8,2 %. De fait, l’inflation recule de 0,1 point de pourcentage entre août et septembre. L’inflation maximale aux Etats-Unis a été atteinte en juin à +9,1 %. Il y a donc une diminution relative, mais non négligeable, de la hausse des prix dans l’économie américaine.

Dans le dernier rapport du BLS, on remarque que la chute de l’inflation est principalement induite par le recul du prix du carburant, mais aussi des voitures d’occasion (plus relatif). De manière globale, la hausse du prix de l’alimentaire semble avoir atteint un pic en mai et en juillet, lorsque le prix des transports semble marquer un nouveau rebond. En ce sens, rien n’est gagné…

Mais il serait très inexact d’appliquer la même conclusion au cas de la zone euro. L’inflation en zone euro pour septembre est ressortie bien plus élevée que prévue, à +10 % sur un an. Ce contexte déprimé en Europe inquiète les investisseurs du monde entier. Pour l’heure, on n’observe pas de temporisation de l’inflation en zone euro, au contraire, elle prend même de la vigueur ces derniers mois semaines. Seuls des pays comme la France restent relativement épargnés.

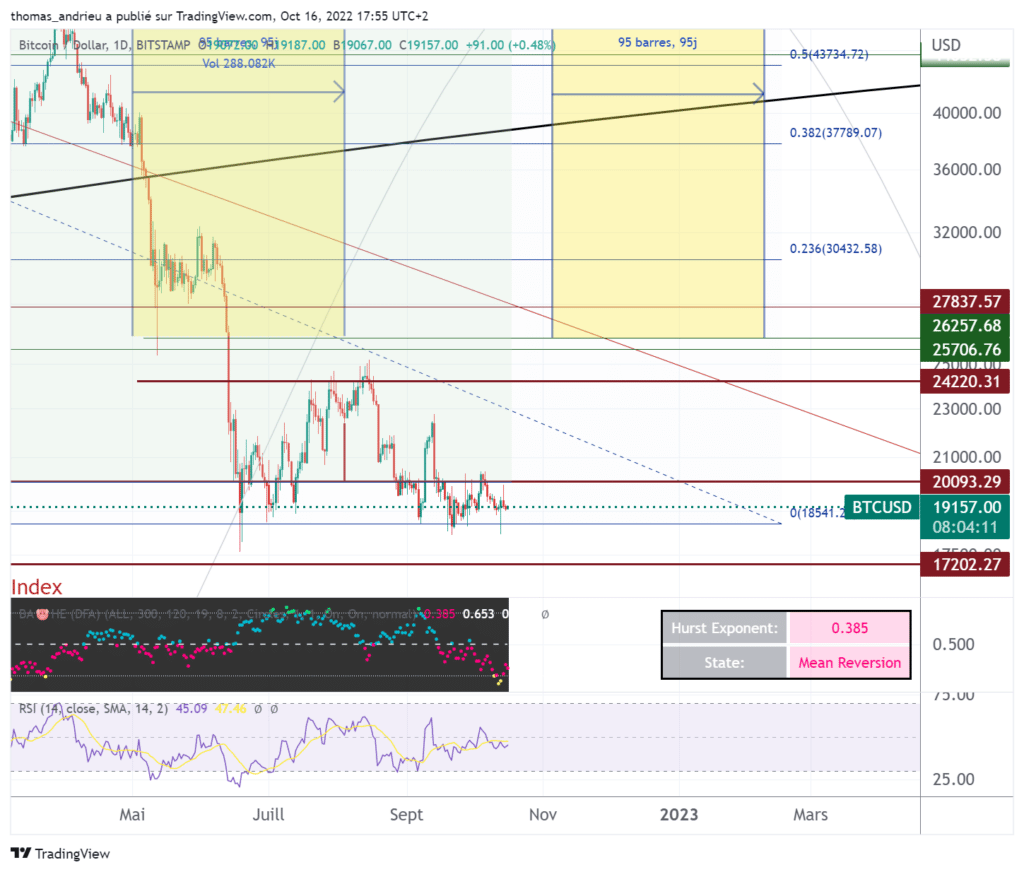

Les cryptomonnaies préparent une tendance…

Sur un mois, le cours du bitcoin (BTC) reste globalement très stable. En effet, les mouvements récents du cours du bitcoin ces dernières semaines montrent une stabilité extrême. Après une nouvelle tentative du franchissement du support « absolu » de 1850$, le bitcoin arrive malgré tout à conserver ses niveaux. Cependant, un franchissement durable des 1850$ nous projetterait rapidement vers la zone des 14 000$.

En outre, la temporalité du bitcoin pourrait jouer contre un potentiel rebond si aucun signal de hausse n’est confirmé avant début novembre 2022. De fait, on a représenté en jaune sur le graphique ci-dessous les périodes respectives de 3,14 mois associées à une période de chute rapide du bitcoin depuis 2021. Alors que l’entrée depuis août dans une zone de temporisation nous laisser présager un arrêt de la baisse, début novembre viendrait raviver les risques baissiers. Cependant, on assiste à un mouvement haussier sur les premières semaines de novembre, cela validerait l’hypothèse d’un retournement haussier majeur du cours du bitcoin.

Par ailleurs, en mensuel, on observe la formation d’une toupie sur le mois d’octobre. C’est-à-dire que le maintien des cours actuels d’ici la fin du mois renforcerait l’hypothèse d’une sortie haussière. De plus, ce scénario s’accompagne d’une divergence haussière légère en mensuel. La présence de ces deux analyses contradictoires confirment le comportement du marché à court terme. Mais à ce stade, il serait plus prudent de conjecturer que les risques baissiers sont encore trop persistants à court terme lorsque la possibilité d’une reprise haussière à moyen terme devient plus pertinente.

« Les États-Unis dans une sorte de récession dans six à neuf mois »

Dans une interview sur CNBC, le dirigeant de JP Morgan, Jamie Dimon, a déclaré que le risque de récession aux Etats-Unis était important et qu’une nouvelle jambe de baisse sur les marchés ne serait pas surprenante. Ainsi, depuis le 1er janvier, le S&P 500 a chuté de plus de 25 %. La perspective dessinée par le patron de JP Morgan n’augure rien de plus favorable dans l’avenir. Selon lui, « les 20% suivants [de baisse] seraient beaucoup plus douloureux que les premiers ».

« Ce sont des choses très, très graves qui, je pense, sont susceptibles de pousser les États-Unis et le monde – je veux dire, l’Europe est déjà en récession – et elles sont susceptibles de mettre les États-Unis dans une sorte de récession dans six à neuf mois » – Jamie Dimon, JPMorgan: Jamie Dimon avertit que les États-Unis risquent de basculer bientôt dans la récession (cnbc.com).

Malgré ces risques de récession et de rechute des marchés, ce discours semble avoir rassuré les investisseurs. Les valeurs bancaires sont restées jusqu’ici les principales actions impactées par la perspective d’une récession. Cependant, durant la semaine du 10 octobre, certaines valeurs comme JP Morgan aux Etats-Unis, plus grande capitalisation bancaire au monde, ont rebondi de près de +5 %. Ce rebond du cours s’explique principalement par le rassurement des investisseurs envers le fait que les dirigeants des banques anticipent les risques de crédit.

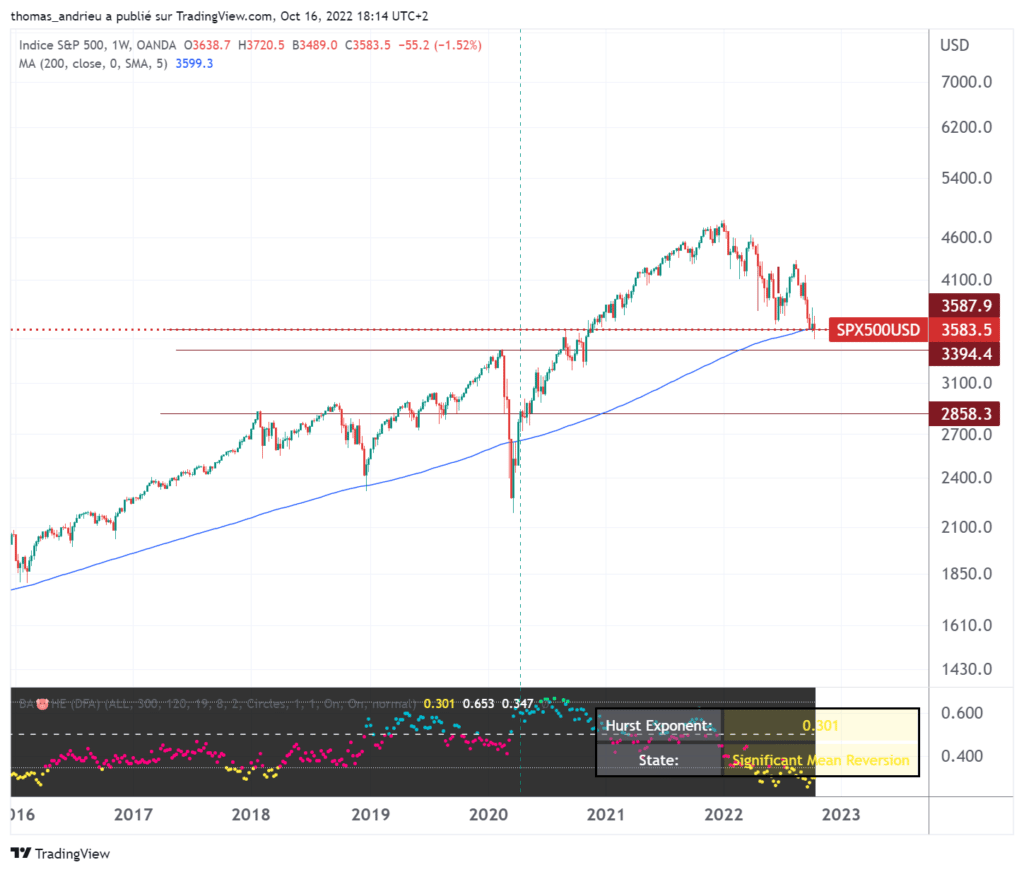

Le S&P 500 : à la croisée des marchés

De nombreux analystes sont à la fois alarmés ou bien charmés par les niveaux actuels des indices boursiers américains. En effet, les niveaux actuels du S&P 500 correspondent au niveau de la moyenne mobile à 200 semaines. Cette moyenne mobile est d’autant plus stratégique qu’elle annonce dans l’histoire boursière les krachs ou les rebonds durables du marché. Le passage sous la moyenne mobile à 200 semaines en juin 2008 annonçait ainsi le début d’un mouvement baissier bien pire qu’aucun institutionnel n’aurait imaginé.

De la même manière, cette moyenne mobile est plus souvent source de rebonds de prix majeurs. La chute du marché en décembre 2018, le krach COVID, la baisse de 2015, ont été stoppées par cette moyenne. Ainsi, la clôture de la bougie hebdomadaire du S&P 500 vendredi 14 octobre au cours de 3583, alors que la moyenne mobile à 200 semaines affiche une valeur de 3600, nous laisse face à la plus grande prudence. Evidemment, il faudra attendre la fin du mois pour voir si la clôture persistante des cours du S&P 500 sous la moyenne confirment l’entrée dans un marché baissier plus durable.

On notera par ailleurs l’incroyable linéarité de cette moyenne mobile. Dès lors, nous devons souligner le rôle structurel, stratégique et absolu de ces niveaux de prix. Les niveaux actuels du marché agissent comme des stabilisateurs automatiques. Une deuxième jambe de baisse sous cette moyenne mobile ne pourrait être impulsée probablement que par des nouvelles extérieures négatives (récession, guerre, crise, faillite…). Le passage durable sous ce niveau de prix (zone des 3600 sur le S&P 500) signalerait un changement structurel dans la trajectoire des indices à long terme !

Un marché élastique : tendu jusqu’à l’implosion ou l’explosion ?

Efin, la faiblesse de la valeur du coefficient de Hurst nous incite à la plus grande prudence (Exposant de Hurst et analyse financière – Cointribune). En effet, deux scénarios vont guider notre analyse :

- Si le coefficient de Hurst repasse au-delà de 0,33 avec des cours boursiers en stagnation ou en progression. Dans ce cas, le scénario d’une reprise de la tendance haussière pourra se dessiner dans les prochains mois.

- Si le coefficient de Hurst repasse au-delà de 0,33 mais que les cours poursuivent leur chute. Dans ce cas, le risque d’accélération rapide de baisse nous expose à un risque systémique.

En ce sens, plus le temps s’écoule désormais, plus la tension sur les marchés grandit. La lecture de cette tension est double. Soit l’on considère que ces zones de prix sont intéressantes à long terme, et que des sociétés offrent des perspectives ou des dividendes intéressants. Soit l’on considère que le marché va poursuivre probable sa baisse, et dans ce cas, l’option de rester liquide et à l’écart du marché est privilégiée.

Conclusion

En définitive, les marchés tentent un rebond d’espoir. Mais ce rebond est d’autant plus incertain que la situation économique se « stabilise ». Aux Etats-Unis, les chiffres de l’inflation confirment une temporisation de cette dernière. Cela encouragerait la FED a ralentir, en 2023, ses hausses de taux. Mais pour l’heure, la situation reste préoccupante. Le PDG de la plus grande capitalisation bancaire, Jamie Dimon, a explicitement affirmé le risque récessif aux Etats-Unis. Ce risque économique serait essentiellement néfaste au marché du crédit, et l’ampleur de la crise attendue est étrangère…

En zone euro, la situation est très préoccupante. L’inflation en septembre ressort à +10 % tandis que le contexte politique et social n’arrange pas les affaires… Dans ce contexte, les actifs ont trouvé ces dernières semaines des zones d’équilibre. Ainsi, le prix du bitcoin est globalement resté anormalement stable. En dépit de la présence de risques baissiers à court terme, la perspective de signaux plus favorables à moyen termes pourraient se confirmer ou s’infirmer à l’avenir.

Dans le cas des marchés actions, les zones de prix sont déterminantes. La persistance considérable de la tendance baissière depuis février questionne le marché sur les conditions d’un retournement haussier. L’absence de reprise haussière ou légèrement haussière d’ici la fin du mois d’octobre nous ouvrirait à un scénario baissier plus grand pour les prochains mois. Liquidation générale ou détente du marché ?… La question est d’autant plus grande que les stratégies entre acheteurs et vendeurs commencent à devenir divergentes sur ces niveaux de prix !… La prudence extrême des fonds et des institutionnels persiste tandis que certains acheteurs réaffirment leur intérêt à ces niveaux de prix.

Le combat entre acheteurs et vendeurs, dominé par les vendeurs jusqu’ici, sera encore plus vigoureux dans les prochains mois à l’approche de 2023 !

Maximisez votre expérience Cointribune avec notre programme 'Read to Earn' ! Pour chaque article que vous lisez, gagnez des points et accédez à des récompenses exclusives. Inscrivez-vous dès maintenant et commencez à cumuler des avantages.

Auteur de plusieurs livres, rédacteur économique et financier sur plusieurs sites, je noue depuis de nombreuses années une véritable passion pour l'analyse et l'étude des marchés et de l'économie.

Les propos et opinions exprimés dans cet article n'engagent que leur auteur, et ne doivent pas être considérés comme des conseils en investissement. Effectuez vos propres recherches avant toute décision d'investissement.