2022: Deposit holders can’t access their crypto at FTX because of fraud.

— Genevieve Roch-Decter, CFA (@GRDecter) March 12, 2023

2023: Deposit holders can’t access their cash at Silicon Valley Bank because of horrendous risk management.

What’s next?

A

A

SVB : la Fed provoque le pire bank run depuis 2008

lun 13 Mar 2023 ▪

16

min de lecture ▪ par

Apprendre

▪

Investissement

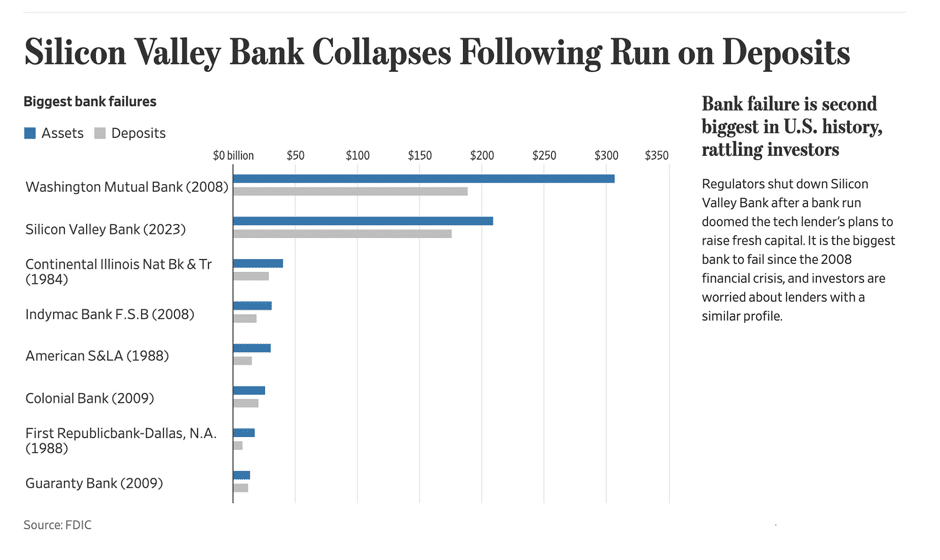

La Silicon Valley Bank (SVB), la 16e plus grande banque américaine vient d’être euthanasiée en moins de 48 heures. Cette banque finançait abondamment la tech américaine a été prise d’assaut par ses déposants. N’ayant plus suffisamment de liquidités pour répondre à ces retraits, la FDIC, l’agence gouvernementale chargée de garantir les dépôts a repris les commandes. Autopsie de la plus grande faillite depuis 2008 et qui pourrait bien dégénérer en crise systémique dans les semaines à venir…

De Silvergate à la Silicon Valley Bank (SVB)

La semaine dernière, Silvergate, une banque spécialisée dans les services crypto annonçait procéder à une liquidation suite aux pertes importantes et aux retraits massifs de ses clients. La dégradation du marché crypto et les récentes affaires de l’industrie ont nui à la santé financière de l’institution.

Mais cette actualité a rapidement été éclipsée par une news beaucoup plus importante. La Silicon Valley Bank (SVB) annonçait la même journée avoir vendu des quantités colossales de bons du Trésor américain ainsi que des MBS (des titres adossés à des créances hypothécaires). Ces ventes ont débouché sur une perte de 1.8 milliards de dollars, ce qui a amené la banque à devoir lever près de 2.25 milliards pour assainir ses comptes.

La musique s’est subitement arrêtée.

SVB : Que s’est-il passé ?

Et bien le même phénomène moutonnier que l’on a maintes fois observé dans la crypto : les gens se sont précipités pour retirer leur argent. Et pas qu’un peu. Près de 42 milliards de dollars de dépôts ont été retirés par les clients de la SVB.

La célérité de la situation est impressionnante : en moins de 48 heures, la banque faisait faillite et les régulateurs décidaient d’invoquer l’illiquidité et l’insolvabilité de l’institution.

Si les banquiers se pavanent lorsqu’une société crypto tombe, ils oublient trop souvent qu’aucune banque aussi solvable soit-elle ne peut résister à un bank run. Et la SVB était particulièrement solvable.

Une faillite éclaire pour une banque particulière

La Federal Deposit Insurance Corporation (FDIC) est rapidement intervenue pour placer la SVB sous séquestre. Très rapidement, l’agence gouvernementale et son maigre portefeuille de 125 milliards de dollars (qui ne couvre que 1.25 % des dépôts américains) commencera à indemniser à hauteur de 250 000 dollars les dépôts.

Les autres recevront un dividende anticipé, c’est-à-dire un remboursement partiel de leurs dépôts en fonction de l’évaluation des actifs de la SVB. Étant donné que la banque disposait d’actifs très liquides et de très grande qualité, il n’y aura sans doute pas de problème pour indemniser partiellement ces acteurs.

L’originalité de cette faillite réside dans la nature très particulière de la SVB. Il ne s’agit pas d’une banque commerciale comme les autres, puisque ses clients sont essentiellement des start-ups et des fonds de capital-risque qui ont bien plus que 250 000 dollars sur leur compte. En fait, seulement 5 % des dépôts pourraient être couverts par la FDIC (là où JP Morgan et Bank of America sont à hauteur de 30 %).

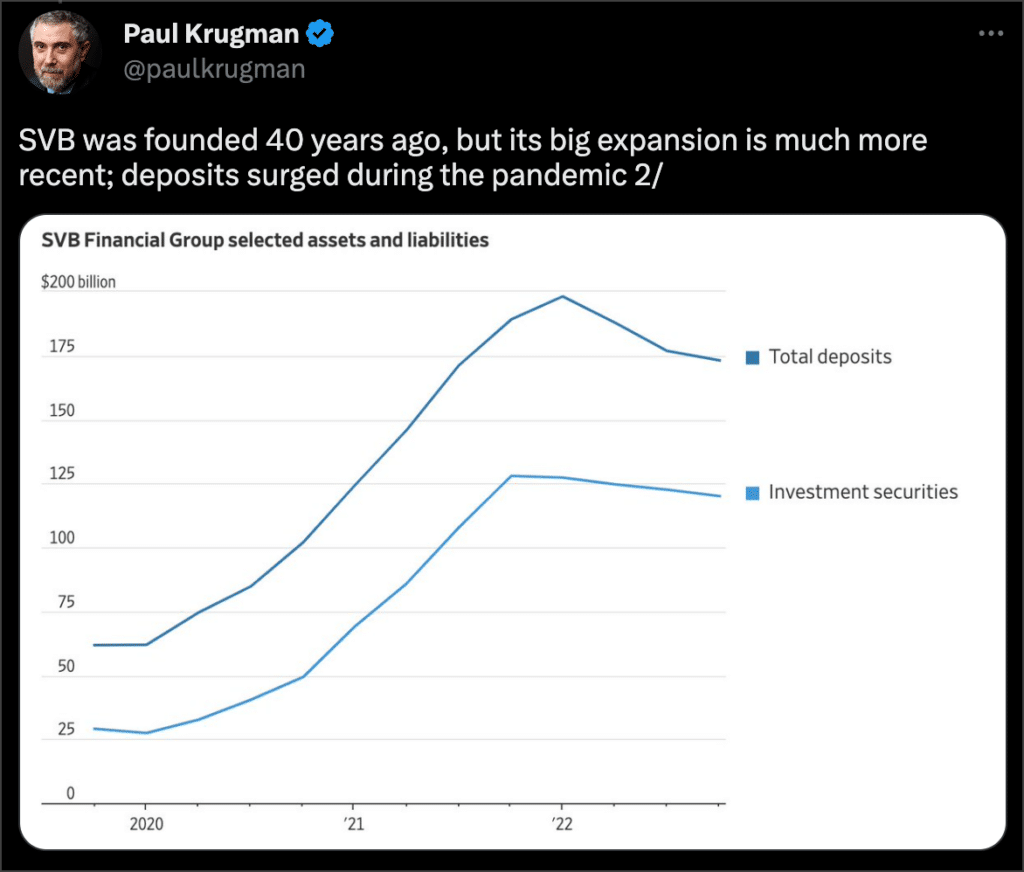

Le covid et les politiques d’assouplissements monétaires décidées par les banques centrales ont été un pharmakon pour l’industrie de la tech. À l’époque, tout le monde croyait en la suprématie de la tech et les VCs se prenaient pour les nouveaux seigneurs adoubant leurs chevaliers avec les montagnes cash fraîchement imprimées par les banques centrales.

Les taux artificiellement bas ont conduit à l’arrivée massive de liquidités dans les comptes de la SVB au début de la pandémie. Le total des dépôts de la banque atteignait près du quadruple des niveaux de 2018.

Chroniques d’un bank run

Et si une banque tire principalement ses revenus de la transformation bancaire, c’est-à-dire de l’acte de transformer l’épargne de court terme en prêts de long terme, encore faut-il qu’il y ait une demande substantielle de crédits.

Or, ne faisant pas face à suffisamment de demande de prêts, la SVB a décidé de placer ses dépôts de court terme dans des obligations du Trésor américain à longue maturité et à taux fixes ainsi que dans des créances hypothécaires (MBS). Pour rappel, les bons du Trésor américains sont les titres les plus sûrs du système financier, aucune ingénierie financière obscure dans ces opérations ! À la fin de l’année 2021, une majorité des actifs de la SVB avait une maturité supérieure à 5 ans et près de la moitié des actifs de la banque était constituée d’actifs à long terme.

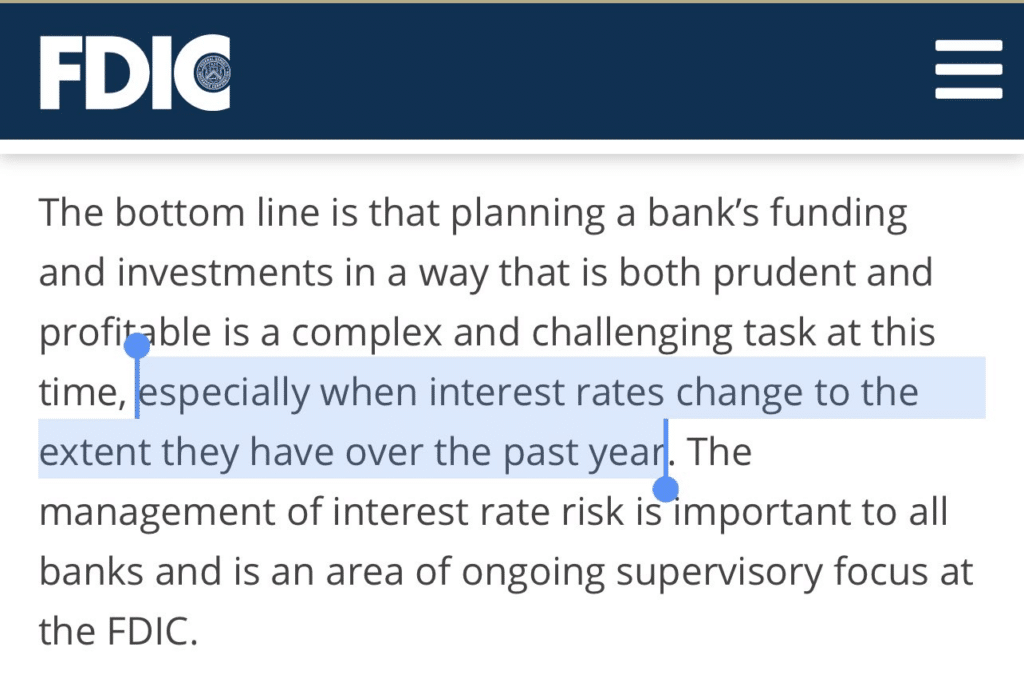

L’écart entre les rendements à long terme et les faibles coûts des passifs à court terme permet aux banques de se rémunérer. Mais il s’agit d’une activité risquée, car les actifs de long terme sont moins liquides et ne peuvent pas être vendus rapidement pour leur pleine valeur.

Les banquiers continuent de danser tant qu’il y a peu de retraits simultanément. La musique s’arrête lorsque tout le monde va à la banque chercher son argent.

La SVB face au risque de taux

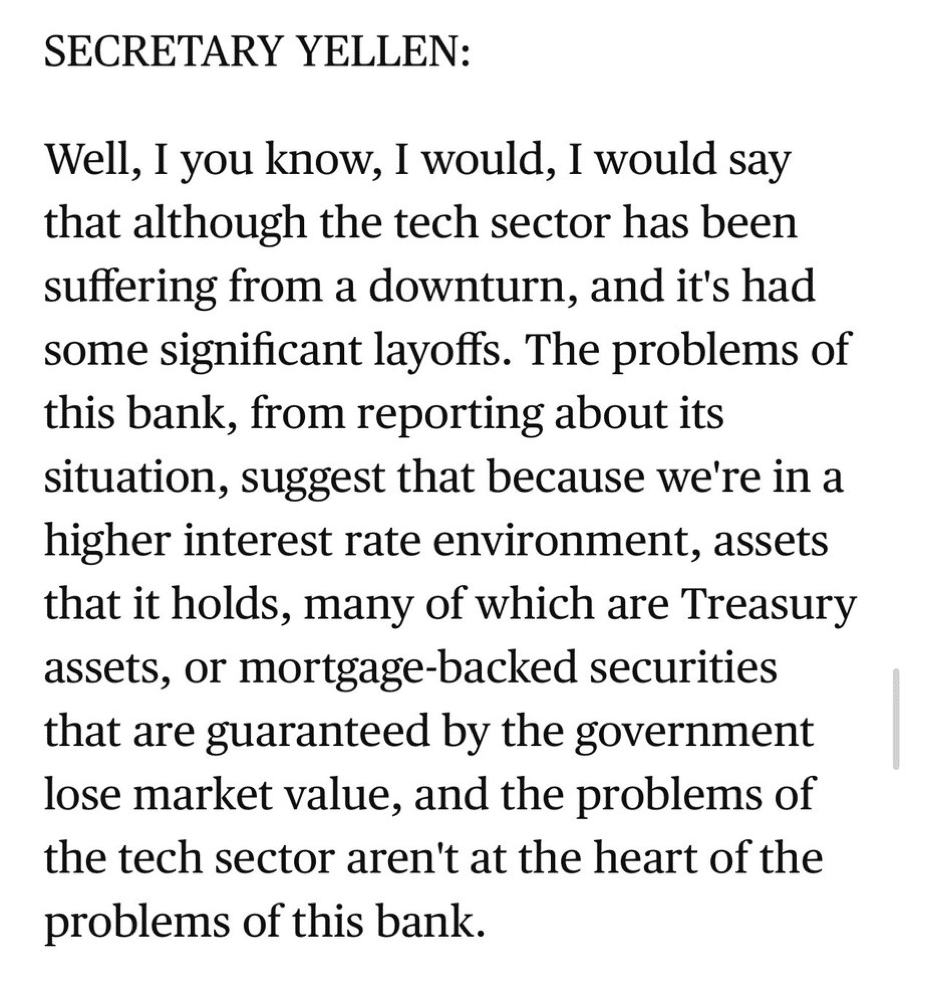

Si la SVB a pu être dupée par les promesses mirifiques de Powell, Yellen et Biden qui parlaient un temps d’inflation transitoire, il se trouve que l’inflation était profondément structurelle.

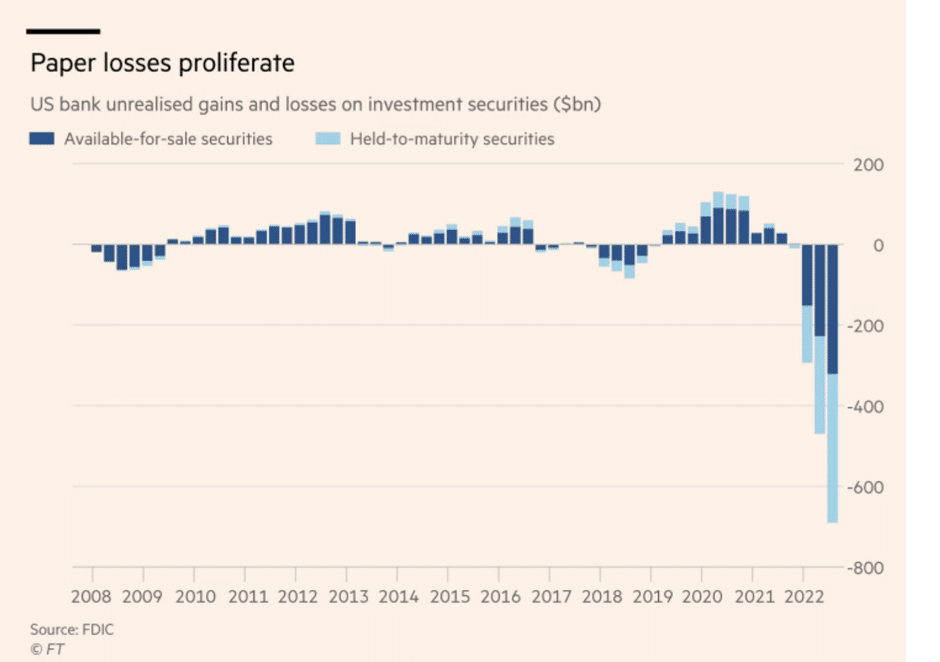

Il a donc fallu saper la demande en augmentant massivement les taux, ce qui a entraîné l’effondrement du prix des obligations et des MBS. En effet, on a coutume de dire que le marché obligataire est corrélé négativement aux taux d’intérêt.

Autrement dit, lorsque la Réserve fédérale augmente les taux directeurs, le prix des obligations chute car de nouveaux titres avec une rentabilité supérieure sont disponibles sur le marché. Il faut donc compenser cet écart de rentabilité par une décote du prix des anciennes obligations émises avec des taux plus faibles. Généralement, les obligations à court terme bénéficient d’une décote moins importante que celles de long terme.

C’est ainsi que la SVB a vendu à perte des titres le 8 mars avec un rendement de 1.79% alors que les rendements des bons du Trésor à 2 ans dépassaient les 5 % au même moment. Et de pertes non réalisées sur une grande partie de son portefeuille, nous sommes alors passés à des pertes tangibles.

Le pari risqué de la SVB

On peut donc dire que la SVB a fait un pari extrêmement risque sur l’avenir des taux. En acquérant des actifs de long terme à une époque où les taux étaient anormalement faibles, elle s’est exposée à un risque de taux démentiel. Il aurait été possible d’éviter la faillite à trois conditions : ne pas avoir à faire face à des sorties de dépôts, disposer de suffisamment de temps pour conserver ses actifs jusqu’à échéance ou bien détenir des couvertures de taux d’intérêt.

Le resserrement monétaire de la Réserve Fédérale américaine a donc été dévastateur pour la SVB. La chute du financement des fonds de capital-risque (liée notamment à la chute des valorisations de la tech et à l’existence d’investissements sans risques très rémunérateurs), ainsi que la consommation particulièrement élevée de cash par les start-up en difficulté ont engendré d’importantes sorties de dépôts.

Ces dernières années, la tech était une créature artificielle des taux 0. Cette créature s’est vidée de sa substance en consommant du cash lorsque les taux ont augmenté. En parallèle, la chute du prix des obligations a dissous une partie des actifs de la banque.

Le combo mortel pour disparaître dans le trou noir financier.

La tech n’a pas fini de morfler

On voit donc que la faillite de la SVB est bien différente de celle de Lehman et qu’elle est vraiment liée à l’industrie technologique. C’est parce que la tech rencontre des difficultés inouïes que l’on n’avait plus vues depuis la bulle des années 2000, que la SVB a dû répondre à des sorties de dépôts massives.

Et dès lors que des fonds de capital-risque très réputés comme celui du multimilliardaire Peter Thiel ont invité leur start-ups à retirer leurs fonds de la SVB, tout s’est accéléré dans une spirale mimétique infernale.

Une crise de liquidité et de solvabilité

La SVB a fait face à une double crise : à la fois de liquidité et de solvabilité. Pour rappel, une crise de liquidité, c’est lorsqu’une institution financière qui a finalement plus d’actifs que de passifs n’a pas la capacité de trouver assez de liquidités pour répondre à ses obligations de court terme.

Une crise de solvabilité, c’est lorsque cette institution n’a pas assez d’actifs pour compenser ses passifs et aucun moyen d’assurer cet équilibre vital.

Ainsi, alors que la SVB a dû répondre en urgence à ses échéances de court terme, en vendant ses actifs et en enregistrant des pertes qui jusque-là étaient comptablement « non réalisées », cela l’a rendu insolvable.

Vers une concentration bancaire historique ?

Depuis les faillites de 2008, les régulateurs américains ont eu tendance à indemniser tous les déposants, même ceux qui n’étaient pas couverts par la FDIC en vendant la banque à une institution plus grosse pour l’absorber ou en vendant les actifs restants individuellement. On considère que les déposants n’ont pas la capacité d’auditer leur banque et que le gouvernement doit éviter que la situation ne dégénère en crise systémique.

Voici la logique du raisonnement : si l’Etat n’intervient pas pour indemniser les déposants non assurés, alors ces derniers ont intérêt à retirer immédiatement leurs fonds pour les placer auprès de banques qui elles seront sauvées car too big to fail. Ça s’appelle un bank run.

L’Etat a pour rôle d’anéantir le début du commencement d’une prophétie autoréalisatrice en apportant de la confiance sur les dépôts.

Généralement, dans ce genre de faillites, une banque bien plus grosse et plus stable (JP Morgan Chase, Goldman Sachs…) rachèterait les actifs de la SVB et serait en mesure de conserver les titres de créances à long terme jusqu’à échéance. Or, pour l’instant aucun acteur ne semble s’être positionné en faveur d’un rachat.

Comme le suggère l’analyste financier Bill Ackman, on pourrait voir dès lundi des milliers de gens déplacer leurs fonds vers une banque systémique.

Vers un bank run généralisé ?

Le principal risque lié à cette faillite serait un phénomène de panique généralisée et de contagion vers d’autres acteurs financiers. En effet, même si SVB avait concentré ses actifs dans des titres à long terme tout en ayant une base de dépôts peu diversifiée, concentrée sur une industrie en difficulté, d’autres grandes banques ont subi des pertes importantes liées à la chute des obligations.

De nombreuses banques régionales de taille moyenne pourraient donc subir le même sort que la SVB avec des déposants non assurés par la FDIC qui commencent à sortir leurs dépôts.

Tout n’est qu’une question de psychologie des foules. Nous ne sommes pas des ordinateurs, nous réagissons émotionnellement et de manière animale. Rapidement, une crainte peut devenir réalité en raison de prophéties autoréalisatrices. Surtout à l’ère de Twitter qui accélère les mouvements de masse.

Le risque financier demeure élevé même s’il demeure bien plus modéré qu’en 2008. Pour rappel, à cette époque toutes les grandes banques étaient liées les unes aux autres et s’étaient prêté de l’argent en échange de créances hypothécaires toxiques et illiquides : les subprimes.

La Silicon Valley en appelle au Léviathan

Lorsque FTX ou l’UST a fait faillite, peu de gens sérieux dans l’écosystème crypto en ont appelé à la Fed et au gouvernement américain. Et encore moins de bitcoiners (les seigneurs de l’industrie). L’éthique crypto est plus fidèle à ses principes que celle des pseudos libertariens de la Silicon Valley. Les cypherpunks sont différents des techniciens de Palo Alto.

Hier, ils lisaient Ayn Rand et se prenaient tous pour John Galt, aujourd’hui ils supplient le gouvernement d’intervenir pour sauver leurs actifs avec un bail out. Comme l’a rappelé avec beaucoup d’humour Nassim Taleb, « Ils sont tous libertariens jusqu’à ce qu’ils soient frappés par des taux d’intérêt plus élevés ».

Certes, la Fed et l’administration Biden ont menti en répétant sempiternellement que l’inflation était transitoire et qu’il n’y avait pas lieu d’augmenter massivement les taux. Ils ont permis, par leurs mensonges de vendre des obligations d’Etat, avant de les dévaluer en augmentant les taux.

Toutefois, qui peut en 2023 dire qu’il ne savait pas que l’Etat mentait ? Personne. Chaque institution financière doit donc rationnellement intégrer dans ses prévisions, le risque que les fonctionnaires d’Etat nous enfument.

La Silicon Valley va débarquer sur Bitcoin ?

Si le gouvernement a historiquement préféré sauver les banques, plutôt que de les laisser faire faillite, cette fois-ci il semblerait que l’administration Biden ne souhaite pas racheter le cadavre de la SVB avec l’argent des contribuables Américains.

Ce serait historique : depuis 2008 il n’y a jamais eu de faillite de banque où les déposants n’ont pas récupéré la totalité de leurs dépôts non assurés.

La Silicon Valley se réveille avec la gueule de bois. Peut-être qu’ils prendront conscience de la valeur de Bitcoin et de la nécessité de séparer l’Etat et la monnaie. Eux qui voulaient donner les clefs de la Maison Blanche à Bernie Sanders.

La faillite de la SVB n’est que la conséquence d’une gestion calamiteuse de la politique monétaire par la Fed et d’une mauvaise gestion des risques par la banque. Si les hausses de taux permettent de dompter l’inflation, elles augmentent généralement le risque financier. Une décennie d’argent magique a créé une prospérité financière artificielle et une illusion de stabilité. Lorsque les taux augmentent, le système redevient vulnérable et l’illusion se dissipe. La perte d’une institution financière précieuse pour la tech entaille un peu plus cette industrie qui semblait hégémonique il y a encore deux ans. Peut-être que cette génération d’entrepreneurs et VCs de la Silicon Valley se tourneront enfin vers Bitcoin par esprit vindicatif contre le système bancaire ?

Maximisez votre expérience Cointribune avec notre programme 'Read to Earn' ! Pour chaque article que vous lisez, gagnez des points et accédez à des récompenses exclusives. Inscrivez-vous dès maintenant et commencez à cumuler des avantages.

A

A

Chaque jour, j’essaie d’enrichir mes connaissances sur cette révolution qui permettra à l’humanité d’avancer dans sa conquête de liberté.

DISCLAIMER

Les propos et opinions exprimés dans cet article n'engagent que leur auteur, et ne doivent pas être considérés comme des conseils en investissement. Effectuez vos propres recherches avant toute décision d'investissement.