Selon CMC - Q3 2023

Retrouvez ci-dessous la version française du rapport « According to CMC Q3 2023 » de CoinMarketCap, et revenez sur les chiffres clés du troisième trimestre 2023 dans la sphère crypto.

En bref

- Par rapport au Q2, le marché a connu au Q3 plusieurs fortes progressions : les real world assets (RWA), le succès de Base et d’autres L2 de premier plan, et de solides usages de SocialFi.

- Le volume des transactions a diminué pour atteindre un niveau historiquement bas, et la liquidité est faible sur le marché.

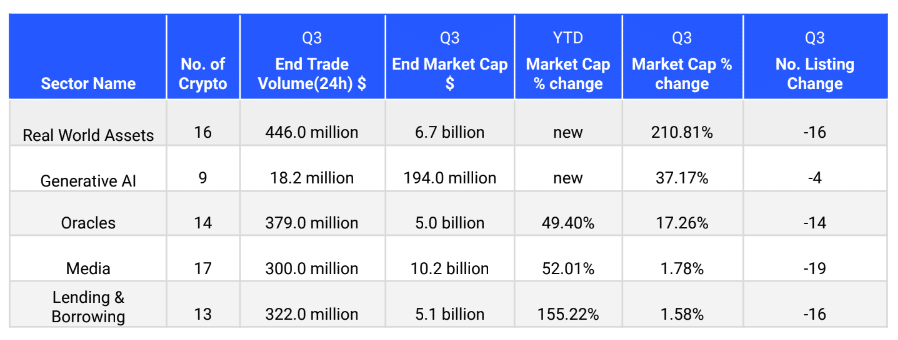

- Les secteurs des RWA, de l’IA générative, des Oracles, des médias et du prêt/emprunt ont connu une importante croissance de leur capitalisation boursière au Q3. D’autres secteurs tendances tels que Telegram Bots et Base Ecosystem ont également connu une croissance substantielle.

- Les mèmes, la DeFi et les smart contracts restent les 3 secteurs les plus populaires sur CMC. Le nombre de pages vues suggère que les communautés sont toujours activement intéressées par les principales cryptos de ces secteurs.

- Les principaux gagnants du troisième trimestre se situent au niveau des oracles, des RWA, de l’écosystème Telegram, de l’interopérabilité, de la liquidité cross-chain et des stablecoins décentralisés.

Chapitre 1.

CAPITALISATION TOTALE DU MARCHÉ CRYPTO

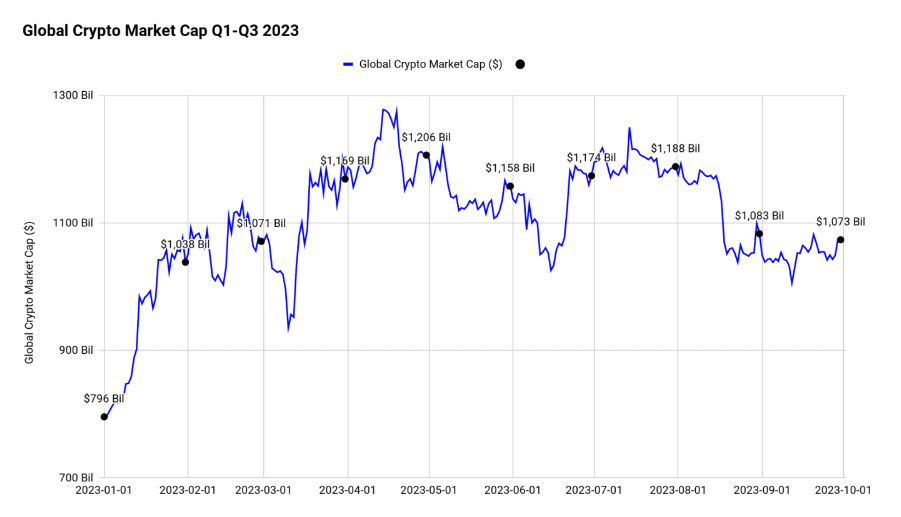

La capitalisation totale du marché des cryptomonnaies à la fin du Q3 s’élève à 1,07 billion de dollars américains, ce qui représente une baisse de 8,56 % au Q3, mais une hausse de 34,95 % depuis le début de l’année. Plusieurs facteurs ont contribué à la croissance du marché ce trimestre :

Au Q3 2023, le marché des cryptomonnaies a connu des épisodes de croissance significatifs par rapport au Q2. Cela inclut l’émergence d’actifs du monde réel (Real World Assets, RWAs) on-chain, la mise en œuvre réussie de Base et d’autres solutions de Layer-2 de premier plan, ainsi que des exemples notables de succès de la SocialFi.

Tout au long de ce trimestre, le fil rouge commun a été la volonté d’intégrer davantage d’utilisateurs du Web2 dans le Web3.

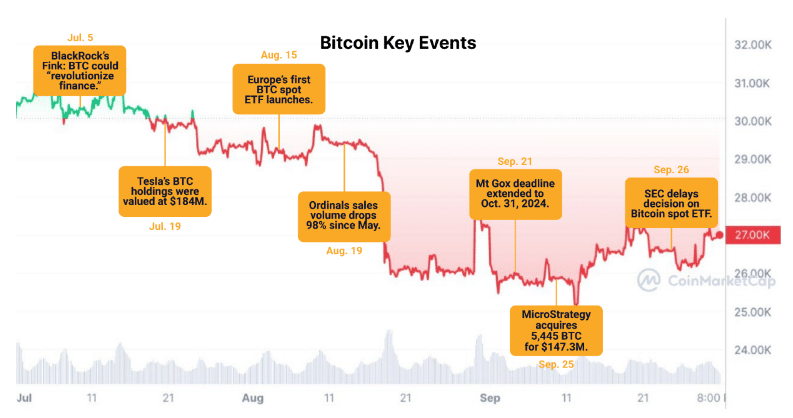

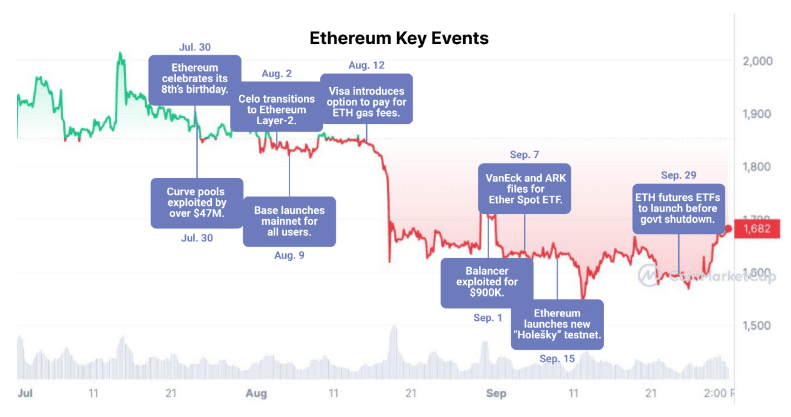

De plus, il y a eu une participation notable de la finance traditionnelle (TradFi) dans l’espace des cryptomonnaies. Le marché américain, en particulier, a vu des demandes d’ETF Bitcoin au comptant et d’ETF Ethereum Futures & Spot, ce qui indique un désir clair des institutions financières traditionnelles d’investir dans les cryptomonnaies via des instruments réglementés. De plus, de grandes banques et organismes de trading ont annoncé la création de leurs propres branches crypto, démontrant ainsi l’intérêt et la participation croissante des acteurs institutionnels sur le marché des cryptomonnaies.

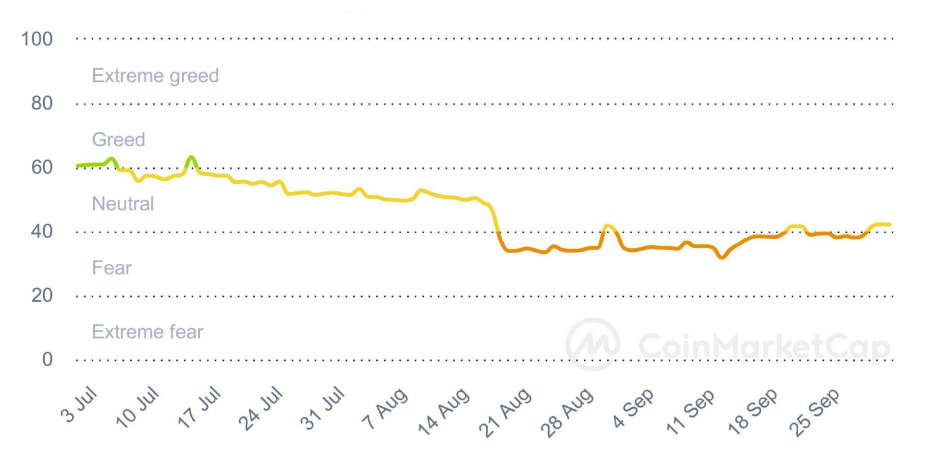

INDEX CRYPTO FEAR AND GREED DE CMC

Le sentiment du marché a tendu vers la peur au troisième trimestre, et l’indice CMC Crypto Fear and Greed a chuté de 60 à 42. Quelques incidents ont eu un impact sur le sentiment du marché, notamment l’évolution latérale du prix du BTC tout au long du troisième trimestre, l’exploit de Curve Finance et ses effets en cascade sur la DeFi, la vente des actifs de FTX et les incertitudes macroéconomiques générales.

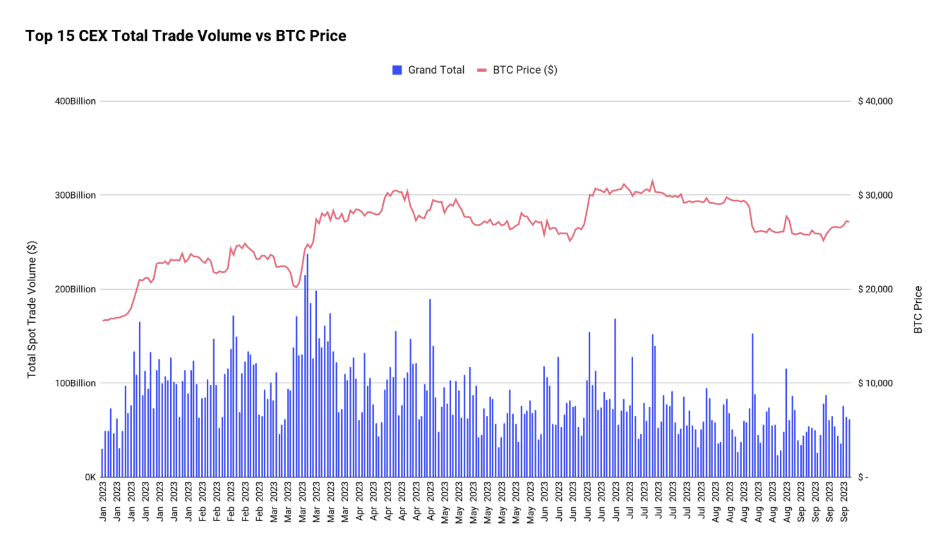

LIQUIDITÉ ET VOLUME DES TRANSACTIONS

La liquidité du marché n’a cessé de diminuer au cours de ce trimestre et le volume total des échanges au comptant sur les 15 premiers exchanges centralisés a encore chuté de 30,59 % au cours du troisième trimestre. Même si le prix du BTC est similaire au niveau de mai 2023, la liquidité du marché actuel ne représente qu’un tiers de ce qu’elle était.

SECTEURS EN CROISSANCE

Ces secteurs ont connu une croissance positive de leur capitalisation boursière au troisième trimestre : RWA, IA générative, Oracles, médias et prêt/emprunt.

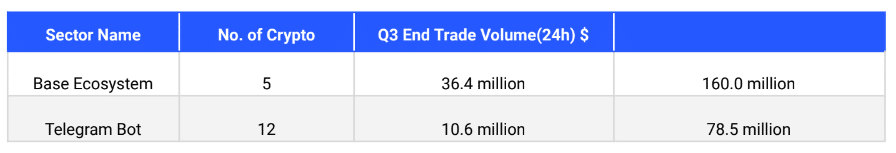

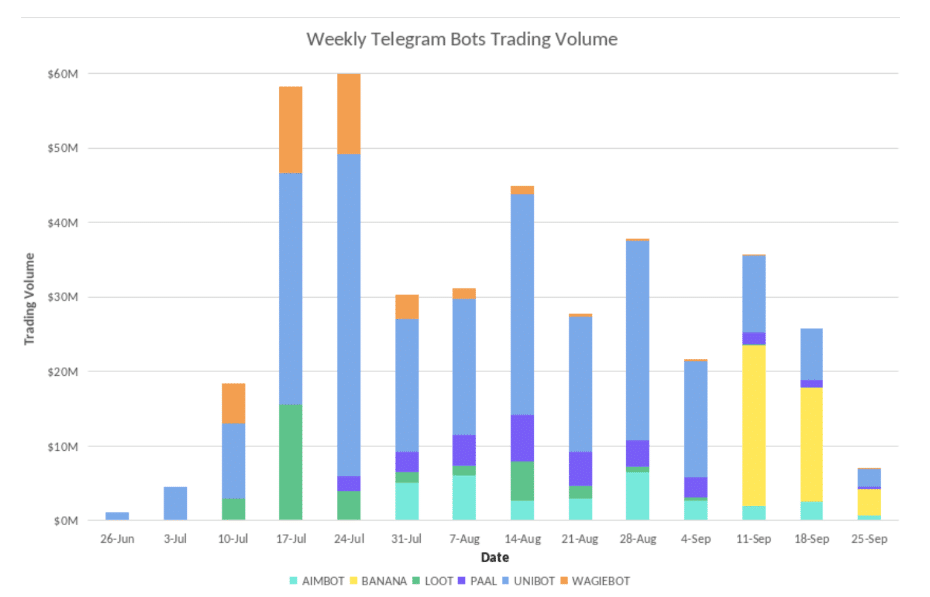

Certains secteurs en vogue au troisième trimestre, tels que Telegram Bots et Base Ecosystem, ont également connu une croissance significative :

Nous nous pencherons plus en détail sur ces tendances au chapitre 4.

Chapitre 2.

ÉVÉNEMENTS CLÉS BITCOIN ET ETHEREUM

Chapitre 3.

COMPRENDRE LES CRYPTOS GRÂCE À CMC

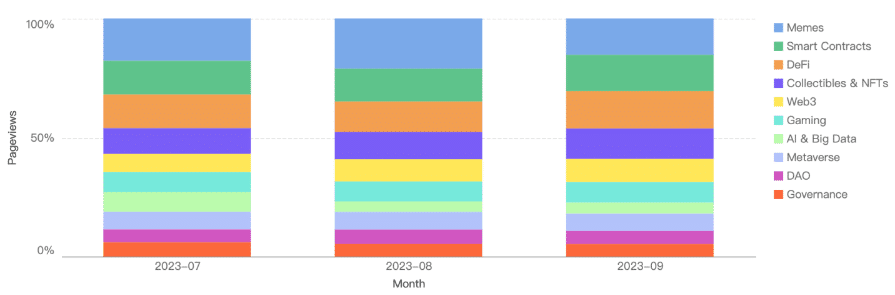

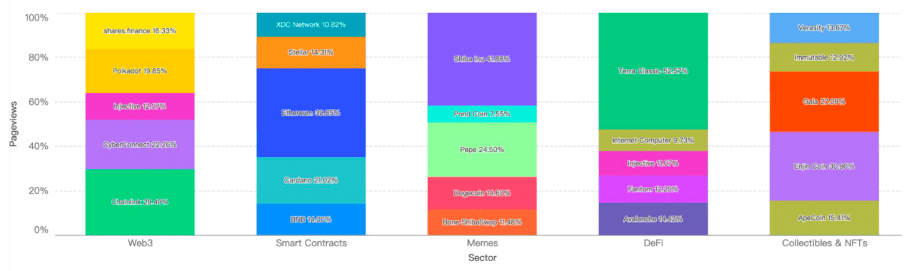

Secteurs les plus consultés au Q3

Les mèmes restent le secteur le plus populaire, poursuivant la tendance du Q2 2023. Cependant, leur dominance a chuté en moyenne de 53 % à mesure que l’engouement pour les meme coins s’est estompé.

Les contrats intelligent ont évolué pour devenir le deuxième secteur le plus consulté, suscitant un intérêt croissant vers la fin du Q3. Cela pourrait être dû à la faible volatilité du Bitcoin, qui a atteint un all-time low, attirant l’attention sur les altcoins plus volatils.

La DeFi complète le trio de tête, reculant d’une position par rapport au Q2. Plusieurs événements au Q3 ont impliqué des protocoles DeFi établis, notamment le hack de 61 millions de dollars de Curve, qui a laissé les prêts CRV de son fondateur, Egorov, en danger. Maker a également enregistré un chiffre d’affaires record sur deux ans et a dévoilé la phase finale de la roadmap « Endgame » conçue par le co-fondateur Rune Christensen.

Principales cryptos dans les secteurs privilégiés

Dans le secteur des mèmes, Pepe (PEPE) a perdu sa dominance après une chute de plus de 51 % au Q3. Le principal meme coin de 2023 a connu un crash suite à des allégations de « rug pull » (escroquerie). Shiba Inu (SHIB), en revanche, a pris la tête du secteur après le lancement de son réseau Layer-2 Ethereum, Shibarium, le 16 août. Malgré un relancement dû à des problèmes de réseau et à un bridge défectueux, près de 3 millions de transactions ont été effectuées moins de deux mois après son lancement.

Ethereum (ETH) continue de dominer dans le secteur des contrats intelligents, suite au lancement des premiers fonds négociés en bourse (ETF) sur les contrats à terme Ethereum le 2 octobre. Cependant, la mise à jour tant attendue d’Ethereum, Cancun-Deneb (DenCun), qui inclut EIP-4844, pourrait être reportée à l’année prochaine.

Dans le secteur Web3, Chainlink (LINK) est en tête après le lancement du protocole d’interopérabilité inter-chaînes (CCIP). Chainlink a collaboré avec la Swift et des institutions financières traditionnelles telles que BNY Mellon, Citi et BNP Paribas pour tester le CCIP, ce qui pourrait entraîner une adoption accrue par les institutions. CyberConnect (CYBER), un réseau social Web3, est un nouvel entrant dans ce secteur. Il a été lancé le 15 août.

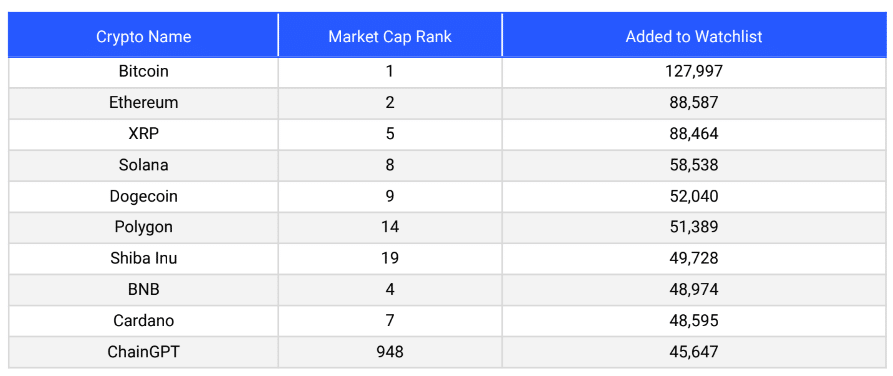

Les plus ajoutés à la Watchlist au Q3 2023

Les actifs crypto les plus ajoutés à la Watchlist par les utilisateurs de CMC restent largement inchangés par rapport au Q2, avec des cryptomonnaies de premier plan telles que Bitcoin, Ethereum et XRP restant en tête. XRP a bondi de plus de 90 % après sa victoire partielle sur la SEC le 13 juillet.

PEPE est sorti du top dix suite à un Q3 morose, tandis que ChainGPT (CGPT) fait son entrée dans la liste. CGPT est un modèle d’IA spécialement conçu pour la blockchain et la crypto, et offre des fonctionnalités d’IA telles que l’analyse de la blockchain et la génération de contrats intelligents. Il a reçu des subventions de Google et de BNB Chain.

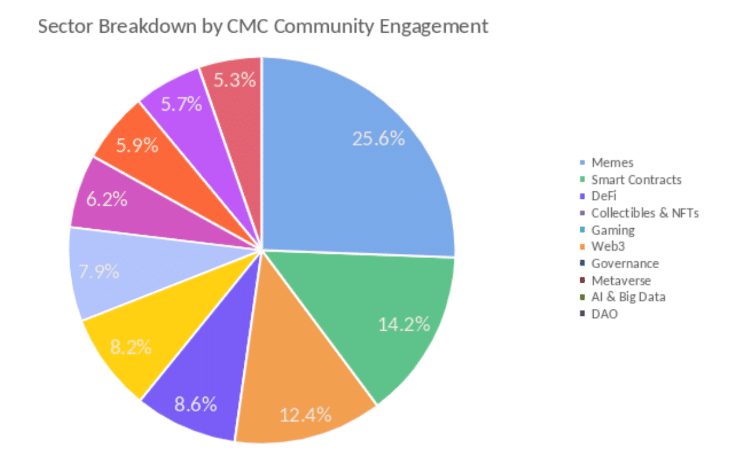

Les communautés les plus engagées au Q3 2023

Le secteur des mèmes a renforcé sa position dominante avec la plus forte participation (likes, posts, commentaires) sur CMC Community, malgré son recul parmi les secteurs les plus consultés. Cela pourrait suggérer que les communautés et les détenteurs de memecoins sont toujours actifs, même si les prix et les volumes d’échange diminuent.

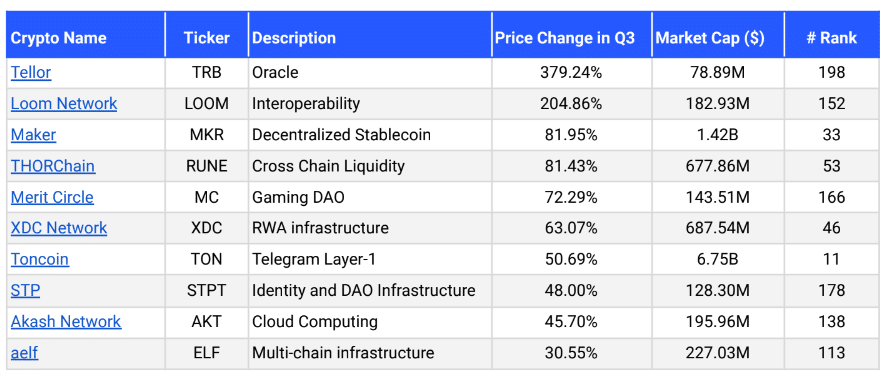

Principaux gains au Q3 2023

Les plus importants gains pour le troisième trimestre 2023 s’étendent sur un large éventail de catégories. Tellor (TRB), en tête des gains, est un protocole d’oracle décentralisé, bien que son rallye puisse être attribué au teneur de marché et au fonds de capital-risque DWF Labs. Loom Network (LOOM) est une plateforme de développeurs multi-chaînes qui a connu une hausse après avoir été cotée sur l’exchange centralisé Gate.io. Le trio de tête est complété par Maker (MKR), derrière le stablecoin décentralisé DAI. Maker a lancé plusieurs initiatives dans le cadre de sa roadmap « Endgame », notamment l’allocation des réserves aux bons du Trésor américain et à d’autres actifs mondiaux réels (RWA) et l’introduction du taux d’épargne Dai (DSR) de 8 %. Les dépôts cumulés au titre du DSR s’élèvent à près de 1,4 milliard de dollars.

Chapitre 4.

THÈMES CLÉS AU Q3 2023

L’essor des Telegram Bots et de Ton Ecosystem

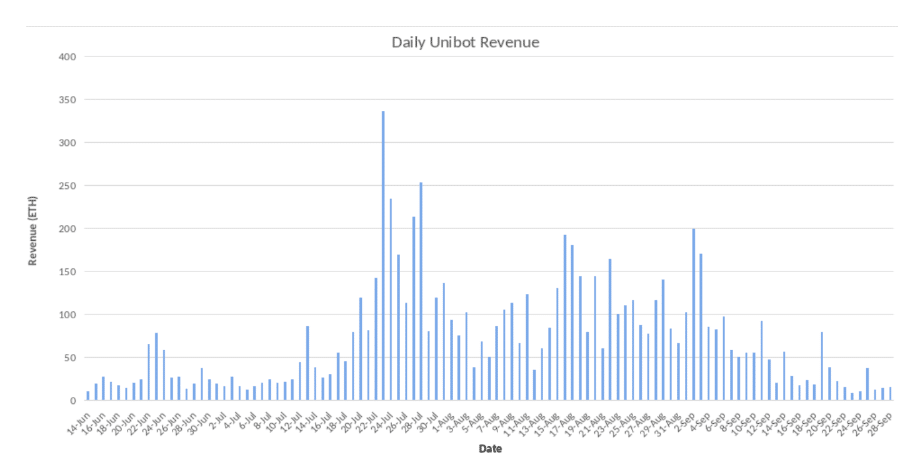

- Le secteur des Telegram Bots est l’un des principaux sujets en vogue au Q3 2023, principalement avec le bot de trading Unibot (UNIBOT).

- Unibot est un bot de trading qui propose des ordres d’achat, de vente, à seuil, du copy-trading et des fonctionnalités de sniper directement sur l’application de messagerie Telegram. Il a gagné en popularité lors de la saison des memecoins.

- Le bot offre aux traders on-chain une expérience mobile plus fluide. Cependant, des inquiétudes concernant la sécurité ont émergé quant à la manière dont les clés privées étaient stockées directement sur Telegram. Bien que les clés soient maintenant stockées sur Unibot Cloud, il subsiste des préoccupations concernant l’exposition à des tiers.

- D’autres bots/applications ont inondé le marché, allant des airdrop farming bots aux Ai bots. La fully diluted value (FDV) totale de ce secteur est passée à 232 millions de dollars.

- L’une des principales raisons derrière le rallye des tokens est la répartition des revenus aux détenteurs de tokens. Les détenteurs de UNIBOT reçoivent 40 % de tous les frais de transaction et 2 % du volume d’UNIBOT échangé. À son apogée, Unibot a atteint 337 ETH de revenus en une journée, soit environ 629 000 dollars au prix de l’ETH ce jour-là.

- Cependant, avec le déclin des volumes on-chain sur les DEX et l’engouement pour le trading de memecoins, les revenus ont chuté, baissant jusqu’à 95 % par rapport à leur pic. La FDV (valeur totalement diluée) de ce secteur est actuellement de 248 millions de dollars, en baisse de 53 % par rapport à ses sommets.

- Malgré cela, le secteur des bots Telegram en est encore à ses débuts, avec le potentiel d’attirer des utilisateurs grand public. Les développements récents incluent le bot Banana Gun, qui a lancé une prévente de token, bien que cela ait suscité certaines controverses. Il réalise actuellement un volume quotidien de 2,27 millions de dollars. Le bot de trading « sniper » Maestro, l’un des premiers sur le marché, a généré 22,4 millions de dollars de frais à vie et n’a pas encore lancé de token.

- Il convient de noter que le secteur des bots Telegram n’est pas construit sur l’écosystème Toncoin, qui est un réseau blockchain de première couche sur Telegram construit par la TON Foundation. TON a récemment annoncé l’intégration native d’un wallet et des applications web3, apportant ainsi des services web3 aux 800 millions d’utilisateurs de Telegram. Toncoin (TON) a gagné 56 % au Q3 suite à cette annonce.

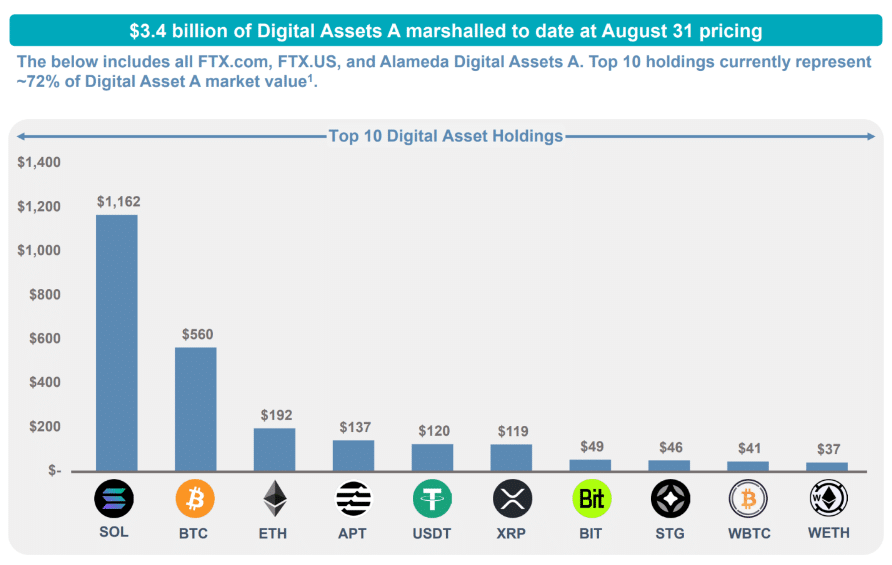

Vente des actif de FTX

- Selon les documents de restructuration, FTX, FTX US et Alameda Research détiennent encore ensemble environ 3,4 milliards de dollars d’actifs crypto.

- Ils contrôlent également plus de 1 300 tokens de moindre importance classés comme tokens de « catégorie B » ayant une liquidité limitée, tels que Serum, MAPS et Oxygen.

- Le 13 septembre, FTX a obtenu l’approbation pour vendre jusqu’à 100 millions de dollars d’actifs crypto par semaine pour rembourser les créanciers, et jusqu’à 200 millions de dollars si les créanciers l’approuvent.

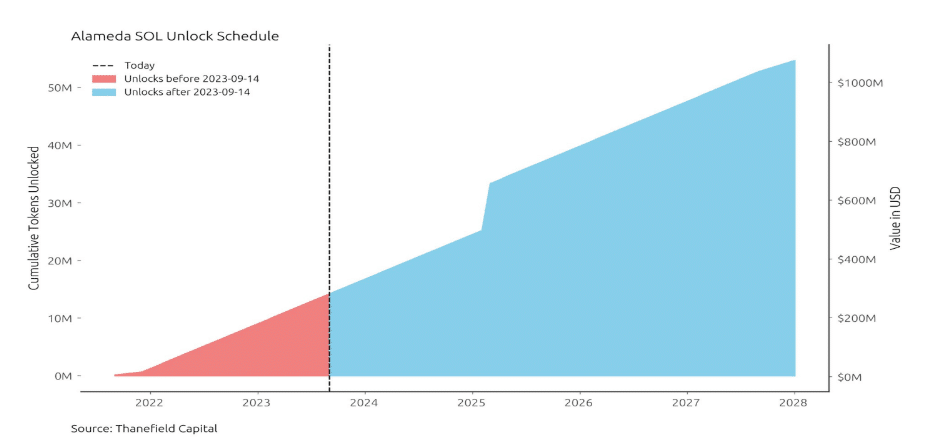

- Bien que cela ait suscité des craintes de pression à la baisse sur les prix des tokens concernés, Messari a noté que seuls SOL, APT et TRX exercent la plus forte pression à la vente en fonction du volume de trading quotidien.

En outre, pour SOL et APT, 76 % et 100 % des tokens sont bloqués dans des contrats de staking respectivement. Les tokens seront débloqués progressivement au cours des prochaines années, jusqu’en 2028, ce qui atténuera l’impact à court terme sur le marché.

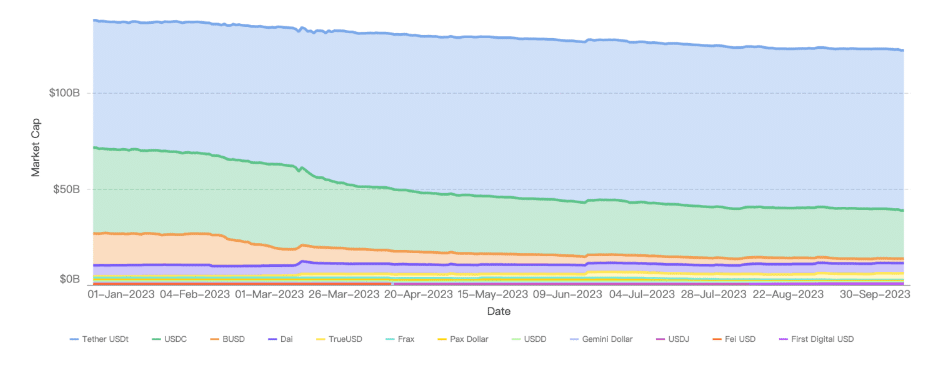

L’évolution du marché des stablecoins

- Au Q3, la tendance se poursuit : l’USDT reste le stablecoin dominant, gagnant des parts de marché par rapport à l’USDC et au BUSD. Le volume de transactions sur le marché des stablecoins a déjà dépassé celui de Mastercard et de Paypal combinés depuis 2022.

- Au Q2, Tether a déclaré un bénéfice opérationnel de plus de 1 milliard de dollars, avec 72,5 milliards de dollars en réserves de bons du Trésor américain, ce qui en fait le 22e plus grand détenteur d’obligations du Trésor.

- Circle, l’émetteur de l’USDC, détient actuellement 25,6 milliards de dollars de réserves, dont 1,8 milliard de dollars en espèces. Les 93 % restants sont détenus dans le Circle Reserve Fund géré par BlackRock, qui détient principalement des accords de pension sur bons du Trésor américain et des bons du Trésor américain à court terme, avec un rendement de 5,29 %.

- Avec les volumes élevés et les revenus générés, les grandes institutions commencent à prendre note. En août, le géant des paiements Paypal a lancé son propre stablecoin, le PYUSD.

- Jusqu’à présent, le PYUSD a du mal à gagner en adoption, avec seulement 44 millions de PYUSD en circulation.

- Cependant, le PYUSD est désormais disponible sur Venmo (70 millions d’utilisateurs actifs). Paypal lui-même compte 435 millions d’utilisateurs. Une adoption de 1 % par les utilisateurs de Paypal entraînerait une croissance de 84 % du nombre d’utilisateurs de la blockchain et de 432 % du nombre d’utilisateurs d’Ethereum.

- Visa, qui compte 4,2 milliards de cartes dans le monde, explore également les services liés aux stablecoins. Elle a élargi ses capacités de règlement en stablecoins, mais a choisi d’utiliser l’USDC de Circle au lieu d’émettre son propre stablecoin.

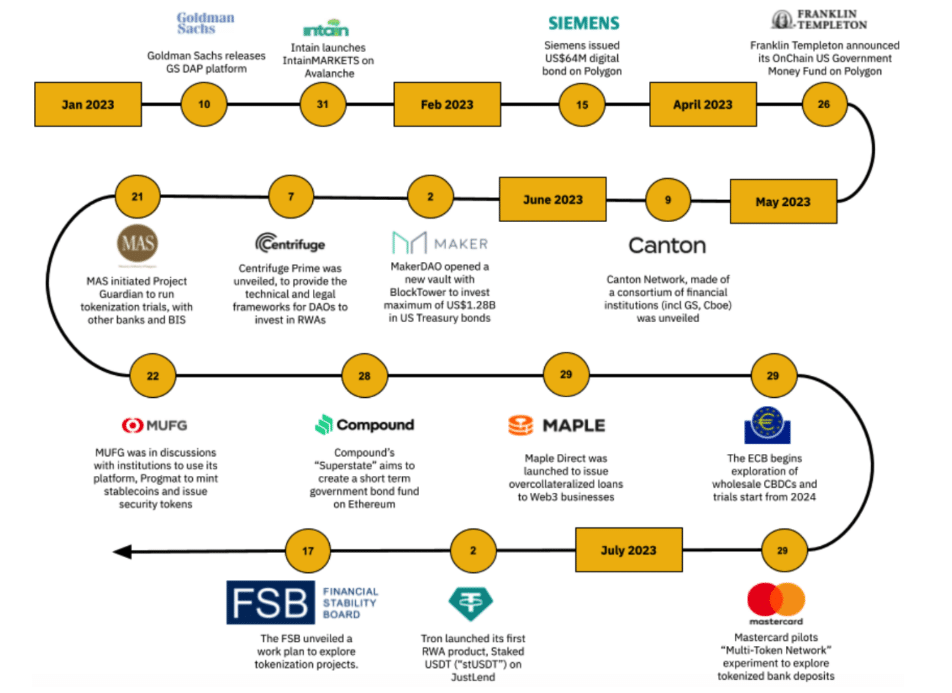

Real World Asset On-Chain

Les actifs du monde réel (RWA) sont des actifs tangibles et intangibles tels que l’immobilier, les obligations et les matières premières, qui sont traditionnellement situés en dehors de la blockchain. Au troisième trimestre, les actifs du monde réel sont devenus de plus en plus populaires et ont commencé à attirer l’attention de certains grands acteurs institutionnels : quelques projets ont été développés pour fournir une meilleure infrastructure pour l’adoption institutionnelle avec une crédibilité et une légitimité accrues. Voici un bref résumé de quelques développements marquants :

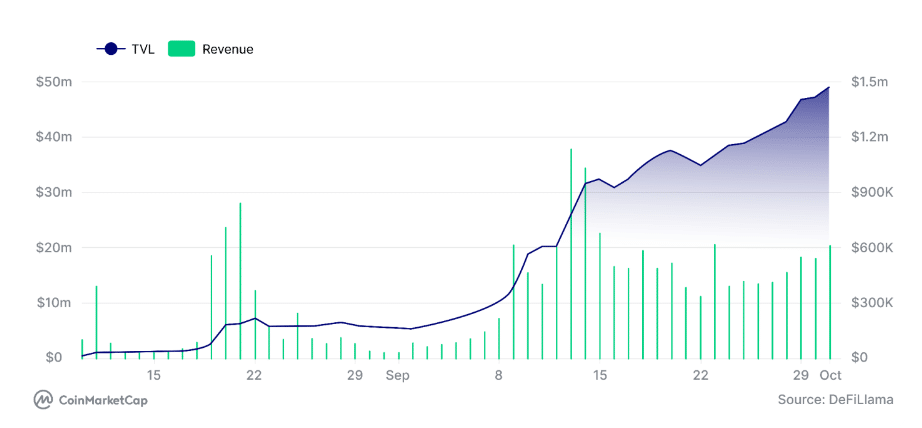

Friend.Tech à la tête de la croissance de la SocialFi

La tendance suscitée par le succès de Friend.tech a conduit à l’émergence de plateformes similaires sur diverses blockchains, laissant entrevoir un début prometteur pour le secteur de la SocialFi.

Lancée en août et attirant rapidement l’attention, Friend.tech permet aux utilisateurs d’acheter des clés d’accès à des salles de discussion privées associées à des profils spécifiques sur la plateforme. Les prix de ces clés augmentent à mesure qu’elles sont achetées, suivant une courbe de liaison. Lorsque ces clés sont revendues sur le marché secondaire, à la fois Friend.tech et le propriétaire du profil tokenisé reçoivent une rétribution de 5 %.

Lorsque le projet a connu une nouvelle vague de popularité fin septembre, sa TVL a considérablement augmenté, et les revenus quotidiens les plus élevés ont atteint 1,14 million de dollars le 14 septembre, tandis que les revenus totaux sur Ethereum s’élevaient à seulement environ 3,4 millions de dollars ce jour-là.

Chapitre 5.

LES UTILISATEURS CRYPTO DANS LE MONDE

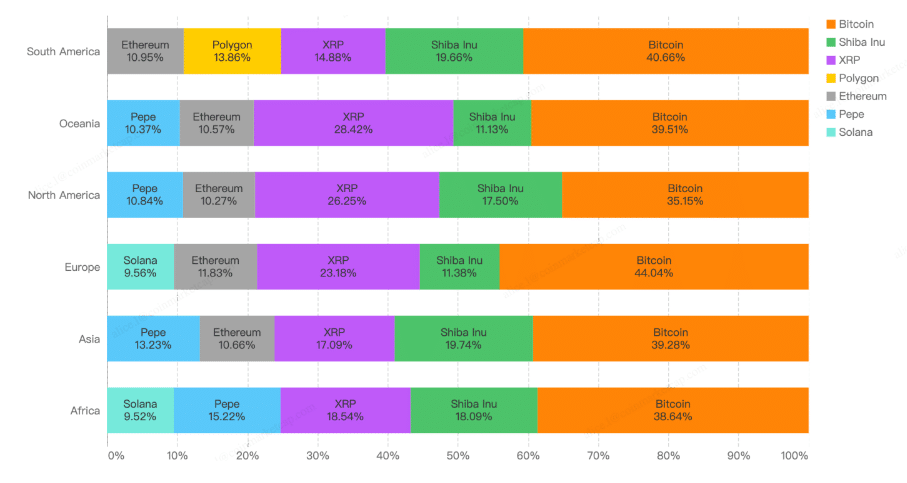

Cryptos les plus consultées par région

Par rapport au trimestre précédent, XRP s’est hissé parmi les cryptos les plus regardées au Q3. Cela s’explique en grande partie par la flambée des prix, Ripple ayant remporté une victoire importante contre la SEC. En plus des cryptomonnaies listées, nous avons également identifié une augmentation significative du trafic sur CyberConnect (CYBER) et Ordinals (ORDI).

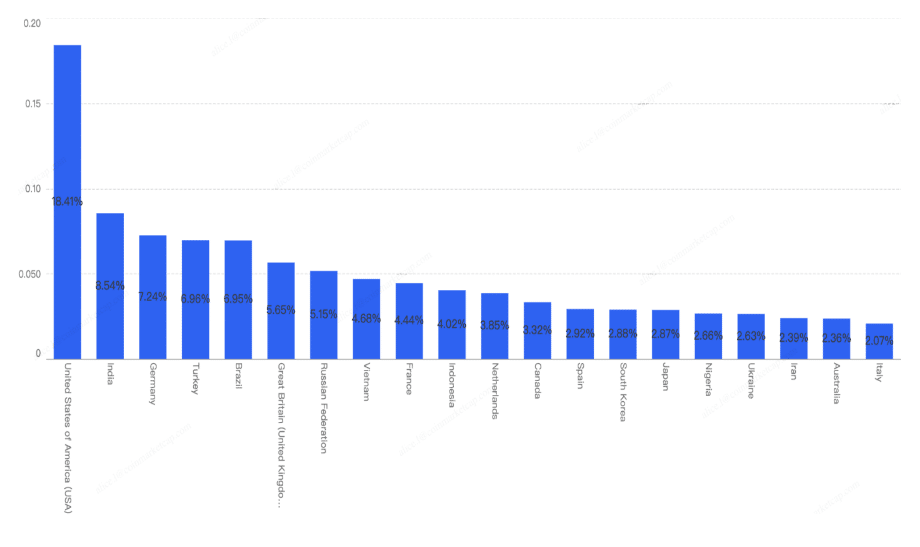

Principaux pays par utilisateurs CMC

Alors que les États-Unis et l’Inde ont conservé leurs positions respectives, l’Allemagne a dépassé la Turquie pour compléter le trio de tête. La plus grande économie d’Europe est actuellement en récession, confrontée à des coûts énergétiques élevés et à des problèmes de fabrication. L’affaiblissement de l’économie allemande pourrait faire baisser l’euro et bénéficier aux cryptomonnaies. En outre, la réglementation relative aux marchés des crypto-actifs (MiCA), qui doit entrer en vigueur en décembre 2024, fournira des règles claires aux prestataires crypto en Europe. Le Royaume-Uni est quant à lui passé à la 6e position et s’efforce également de devenir une plaque tournante mondiale de la cryptographie, ce qui a incité a16z, Coinbase et d’autres entreprises à s’y implanter.

Maximisez votre expérience Cointribune avec notre programme 'Read to Earn' ! Pour chaque article que vous lisez, gagnez des points et accédez à des récompenses exclusives. Inscrivez-vous dès maintenant et commencez à cumuler des avantages.

Les contenus et produits mentionnés sur cette page ne sont en aucun cas approuvés par Cointribune et ne doivent pas être interprétés comme relevant de sa responsabilité.

Cointribune s’efforce de communiquer aux lecteurs toutes informations utiles à disposition, mais ne saurait en garantir l’exactitude et l’exhaustivité. Nous invitons les lecteurs à se renseigner avant toute action relative à l’entreprise, ainsi qu’à assumer l’entière responsabilité de leurs décisions. Cet article ne saurait être considéré comme un conseil en investissement, une offre ou une invitation à l’achat de tous produits ou services.

L’investissement dans des actifs financiers numériques comporte des risques.

Lire plus