Saifedean Ammous, bitcoin (BTC) : « shorter le fiat autant que possible »

Saifedean Ammous, l’auteur du « Bitcoin Standard » et du « Fiat Standard » a récemment accordé une interview fleuve passionnante. Au programme : inflation, étalon-or, guerre, avenir du dollar et bien sûr Bitcoin.

Qu’est-ce que la monnaie ?

L’argent est un moyen d’échange. Ce qui définit l’argent, c’est qu’il s’agit d’un bien que l’on n’achète pas pour lui-même. On l’acquiert pour pouvoir l’échanger plus tard. Il nous permet de développer la division du travail, qui ne serait pas possible à un quelconque niveau de sophistication sans l’argent.

La première chose que je dirais à propos de l’argent est qu’il permet la division du travail et qu’il permet au système de marché de se développer. Et la deuxième chose est que l’argent est un mécanisme pour stocker de la valeur dans le futur.

Réserve de valeur et civilisation

L’argent est donc notre technologie la plus avancée et notre meilleure outil pour déplacer la valeur dans le futur. Nous pouvons voir l’histoire comme un processus : notre argent devient plus dur, et donc notre argent devient meilleur pour retenir sa valeur pour le futur. Par plus dur j’entends plus difficile à produire. Cela nous permet de tracer et de planifier l’avenir. En d’autres termes, cela diminue notre préférence pour le temps. Et plus l’argent est dur, plus il nous permet de penser à l’avenir.

Une monnaie dure

L’argent est toujours ce qui est le plus difficile à fabriquer. Par exemple, en prison, les gens utilisent des cigarettes comme monnaie parce que personne ne peut en fabriquer en prison. Dans les sociétés, nous avons l’exemple de l’île de Yap, par exemple : c’est une île qui n’a pas de calcaire. Il y a une île voisine qui a beaucoup de calcaire mais il est très coûteux, avec une technologie primitive, de transporter le calcaire de Palau à Yap. Donc sur Yap, les calcaires étaient de l’argent.

Les personnes qui stockent leur richesse dans les choses qui sont difficiles à fabriquer finissent par maintenir leur richesse et peut-être même l’augmenter au fil du temps. Et bien sûr, cela a culminé à la fin du 19e siècle, lorsque la planète entière a adopté l’étalon-or.

Qu’est-ce que l’étalon-or ?

L’étalon-or, c’est essentiellement lorsque la monnaie est de l’or, ou du moins des monnaies d’État soutenues par de l’or. Mais la raison pour laquelle l’or est devenu de la monnaie, et non le cuivre, le nickel ou les bananes, est que l’or est le métal le plus dur au monde. Il est extrêmement difficile d’en augmenter l’offre. Nous produisons plus chaque année, mais nous ajoutons au stock. Le stock augmente de seulement environ 1,5 % à 2 %.

L’or était de la monnaie à la fin du 19ème siècle mais l’or posait un problème de divisibilité. Beaucoup de choses valent moins qu’une pièce d’or, alors comment acheter cette chose ? La réponse était de créer des instruments monétaires garantis par l’or. Les monnaies nationales sous l’étalon-or étaient des unités spécifiques d’or. Il y avait des morceaux de papier qui étaient remboursables en or, donc vous pouviez aller à la banque centrale, vous lui donniez le morceau de papier, le billet de 100 $ ou le billet de 10 $, et elle vous donnait une quantité spécifique d’or en échange.

L’étalon-or s’est imposé aux gouvernements

Ce ne sont pas les gouvernements qui ont établi l’or comme monnaie, c’est plutôt que l’or a donné aux gouvernements la crédibilité de leurs monnaies. L’or était de l’argent avant l’invention des États. Vous deviez avoir une monnaie remboursable en or afin de pouvoir commercer avec le reste du monde avec une certaine légitimité.

Même si les Banques centrales ont empêché leurs citoyens d’utiliser l’or, elles ont continué à l’utiliser. L’or a donc continué d’être la monnaie jusqu’en 1971. Le monde était un étalon dollar et les dollars étaient garantis par l’or. Après 1971, même les banques centrales ont continué d’accumuler de l’or. Pourquoi voudriez-vous, en tant que banque centrale, accumuler des morceaux de papier, ou des dettes de crédit d’une autre banque centrale qui peut les produire à l’infini ?

Monnaie facile vs Monnaie dure

Le Liban, le Venezuela ou le Zimbabwe ont des monnaies dont l’offre augmente très rapidement et donc leur valeur s’effondre. En comparaison, le dollar, le franc suisse, l’euro, la livre sterling, le yen japonais, augmentent en général à un taux beaucoup plus faible. C’est pourquoi vous voyez partout dans le monde des gens qui cherchent à obtenir plus de dollars.

Et pourquoi pas un peu d’inflation ?

La critique est que sans inflation, les gens ne dépenseraient pas et que l’économie s’arrêterait de tourner. C’est absurde, car les gens ne dépensent pas parce qu’ils veulent faire tourner l’économie. Ils dépensent parce qu’ils ont besoin de consommer. Nous avons besoin de manger, de nous abriter, de nous habiller pour nous tenir chaud. À mesure que la technologie progresse, les possibilités de faire des choses avec notre temps augmentent et nous voulons donc acheter plus de choses. Il y a un désir illimité de consommer.

L’inflation est une addiction : une fois que le gouvernement s’est engagé dans la voie de la dépense pour résoudre ses problèmes, il ne s’arrête plus.

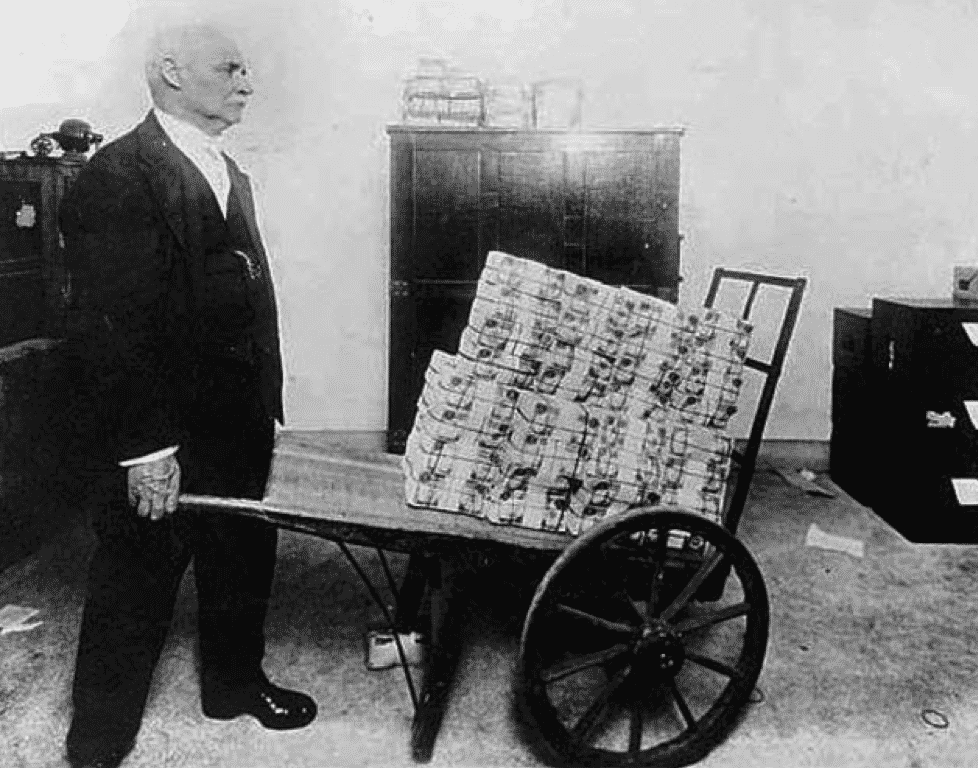

L’inflation, l’hormone de croissance de la guerre ?

Durant la Première Guerre mondiale, le trésor britannique a émis des obligations pour financer la guerre. Cela n’a été révélé qu’en 2017 : seul un tiers des obligations ont été réellement souscrites. Ensuite, la Banque d’Angleterre est allée chercher deux des hauts fonctionnaires de la Banque d’Angleterre pour acheter les deux tiers restants des obligations en circulation sous leur propre nom avec une ligne de crédit de la Banque d’Angleterre. Ce n’était donc pas leur propre argent. Ils ont pris l’argent de la Banque d’Angleterre, ont acheté les deux tiers des obligations qui finançaient la guerre, et c’est ainsi que l’Angleterre a pu poursuivre la guerre. Ils ont pratiqué ce que nous appelons aujourd’hui « assouplissement quantitatif ».

Sous l’étalon-or le gouvernement ne pouvait pas imprimer de l’or, et il avait donc un budget limité. Il ne pouvait pas taxer leur population à volonté, et il est très difficile de prendre l’argent des gens. En revanche, lorsque vous leur donnez de la monnaie de papier, ce qui était le cas en 1914, vous pouvez prendre leur richesse simplement en imprimant la monnaie ! Et c’est ce qui a tout changé en matière de guerre. C’est pourquoi le 20e siècle a été le siècle de la guerre totale. Parce que sous l’étalon-or, les gouvernements se battaient jusqu’à ce qu’ils n’aient plus d’or. Sous l’étalon fiat, avec la monnaie papier, avec la monnaie de crédit, les gouvernements se sont battus jusqu’à ce qu’ils n’aient plus de richesses liquides entre les mains de tous leurs citoyens.

Qu’est-ce qui pourrait mal tourner lorsque vous venez d’imprimer une énorme quantité de crédit et que vous l’utilisez pour acheter des obligations ? La valeur de la monnaie va baisser. Pendant la guerre, les prix ne cessent d’augmenter. La guerre est une très bonne couverture pour l’inflation.

Tous traders

Le système fiat a forcé chaque personne à devenir un investisseur. Il faut être un drogué de l’observation de la Fed et du suivi de toutes les banques centrales du monde, il faut apprendre la macroéconomie, il faut apprendre ce que font toutes les banques centrales, il faut comprendre le fonctionnement des marchés des matières premières, il faut comprendre le fonctionnement des marchés des actions, des obligations et de l’immobilier. Il faut faire tout cela juste pour pouvoir économiser et garder l’argent que vous avez déjà gagné ! C’est ce qu’il y a de plus criminel.

Les riches sont endettés

La conclusion du système fiat est : vous devez être short fiat autant que vous le pouvez. Le mouvement gagnant dans le système monétaire, et c’est ce que font les riches, est d’emprunter. Les riches, dans le système monétaire fiduciaire, ne détiennent pas d’argent liquide. Si vous valez un milliard de dollars aujourd’hui, vous n’avez pas un milliard de dollars sur un compte chèque – vous avez peut-être 100 000, 1 million, 5 millions ou quelque chose comme ça. Une infime partie de votre argent est détenue en espèces. La majorité est détenue dans toutes sortes d’autres biens durables, et vous allez emprunter.

Bitcoin (BTC) : futur système monétaire

J’ai tendance à penser que ce qui va probablement se produire, c’est une sorte d’apartheid financier où il y aura deux systèmes monétaires. Le premier est contrôlé par le gouvernement et s’accompagne d’une surveillance et d’une inflation croissante. Et si vous le souhaitez, vous pouvez vous retirer de ce système et opter pour le bitcoin.

Nous avons donc cette alternative qu’est le bitcoin, qui n’est pas inflationniste et n’a pas d’autorité centrale qui peut le censurer. De plus en plus de gens vont apprendre, de plus en plus de gens vont le découvrir. Que ce soit par curiosité ou par intérêt personnel ou par la destruction de la monnaie nationale, tous les chemins mènent au bitcoin.

De plus en plus de personnes vont acheter des bitcoins, le prix des bitcoins va augmenter, et à mesure qu’il augmente, les bitcoins deviendront une partie plus importante de l’économie mondiale. La réalité est que les gens vont rejoindre Bitcoin par cupidité.

Venez pour la cupidité et restez pour la révolution. Ça va continuer à monter parce que les gens n’aiment pas être pauvres et n’aiment pas voir leur richesse détruite.

Une transition en douceur ?

La plupart des Bitcoiners ont tendance à pencher vers une transition apocalyptique : les monnaies fiduciaires vont s’effondrer, nous allons avoir une hyperinflation, tout va être terrible, et ensuite nous allons passer au bitcoin.

Peut-être que nous n’aurons pas ce genre de scénario apocalyptique. Une fois que vous avez réalisé que l’extraction de la monnaie fiduciaire crée de la dette, et que le bitcoin est autorisé, il faut que les gens empruntent. Si vous voulez détenir des économies, vous avez un problème : où mettre vos économies ?

Quel que soit l’endroit où vous placez votre épargne, vous créez une bulle dans ces domaines. C’est pourquoi nous voyons une bulle sur le marché boursier, une bulle sur le marché obligataire, une bulle sur le logement. C’est parce que les gens cherchent à épargner, à trouver un endroit où ils peuvent épargner.

Les constructeurs de maisons peuvent construire plus de maisons, les gouvernements peuvent émettre plus d’obligations, les entreprises frauduleuses peuvent s’inscrire en bourse et créer plus d’actions – et bien le bitcoin nous offre enfin un débouché. Nous n’avons pas besoin de continuer à créer plus de dettes. Nous pouvons investir dans cet actif qui est dur, qui est liquide au niveau international et que personne ne peut augmenter. Il n’y a donc pas de bulle. Il n’existe aucun mécanisme permettant à quelqu’un d’augmenter l’offre et de faire chuter les prix comme c’est le cas pour le cuivre, l’immobilier et les obligations.

Le bitcoin est donc la solution. C’est pourquoi je pense qu’il y a de bonnes raisons pour que les autorités monétaires adoptent le bitcoin. Elles verront que c’est leur solution pour sortir de cette énorme bulle de dette dans laquelle tout le monde est coincé.

Saifedean Ammous est convaincu que le bitcoin est la seule alternative au système fiat actuel qui défigure la civilisation, favorise l’éclosion de guerres et appauvrit les épargnants.

Maximisez votre expérience Cointribune avec notre programme 'Read to Earn' ! Pour chaque article que vous lisez, gagnez des points et accédez à des récompenses exclusives. Inscrivez-vous dès maintenant et commencez à cumuler des avantages.

Chaque jour, j’essaie d’enrichir mes connaissances sur cette révolution qui permettra à l’humanité d’avancer dans sa conquête de liberté.

Les propos et opinions exprimés dans cet article n'engagent que leur auteur, et ne doivent pas être considérés comme des conseils en investissement. Effectuez vos propres recherches avant toute décision d'investissement.