Recul de l'inflation : Les marchés saluent !

Mercredi 10 août, le chiffre américain de l’inflation annuelle en juillet est paru à +8,5 %. Malgré le niveau toujours important de cette inflation, il s’agit du plus fort recul enregistré depuis la crise du COVID (avec -0,6 points). Dans la foulée, les marchés financiers ont salué la nouvelle. Le CAC40 a bondi de près de +0,5 %, contre +1,7 % à l’ouverture du S&P 500. De son côté, l’or a grimpé de +0,3 %, et le Bitcoin a bondi de +3,75 % à presque 24 000$. Ce rebond des marchés intervient dans un contexte particulier de forte incertitude. L’accélération haussière après les chiffres de l’inflation pourrait réorienter les perspectives des investisseurs à la rentrée. Cependant, le spectre de la récession et de nouveaux chocs inflationnistes demeure très persistant. Décryptage des signaux envoyés par les marchés suite aux chiffres économiques récents, et des conséquences à venir.

Inflation en recul aux Etats-Unis : quels mécanismes ?

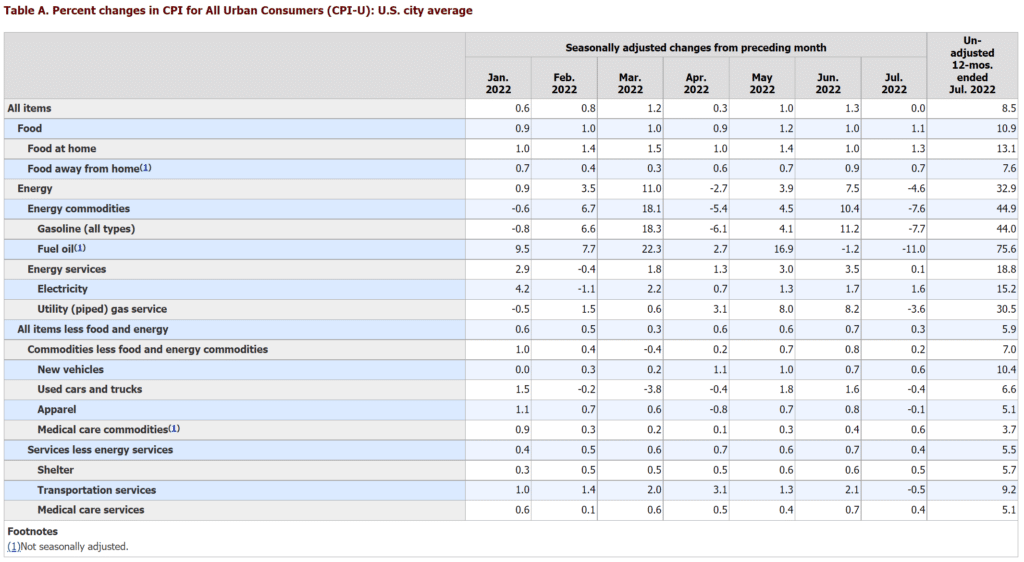

L’inflation annuelle pour les Etats-Unis est passée de +9,1 % en juin à +8,5 % en juillet (contre une prévision à +8,7 %). L’inflation a ainsi reculé de 0,6 points en l’espace d’un mois. En conséquence, c’est le plus fort recul enregistré depuis la crise du COVID. Pour l’heure, les probabilités seraient du côté d’un ralentissement progressif de l’inflation. Mais est-ce pour autant le signal durable d’un retournement de l’inflation ?

Tout d’abord, il faut garder à l’esprit que cette inflation reste dangereusement élevée. Cependant, la stabilisation, et le recul de l’inflation récente donne de nouveaux signaux. D’après le Bureau of Labor Statistics dans sa note de juillet, la baisse de l’inflation est principalement portée par le recul du prix de l’énergie. En effet, l’indice des prix de l’énergie a reculé de plus de 4,5 % en juillet. Cependant, le recul des prix ne touche pas seulement l’énergie. Le prix des transports a reculé de 0,5 % sur un mois en juillet, après une hausse ininterrompue depuis le début d’année. Aussi, le secteur de l’automobile a vu ses prix reculer.

En clair, l’inflation recule sous l’impulsion de la stabilisation du coût des énergies principalement. Par ailleurs, on remarque que la baisse des prix touche aussi l’automobile en partie mais aussi le transport, qui a représenté une grande partie de la progression inflationniste récente. De manière générale, l’ensemble des secteurs de l’économie connaissent (plus ou moins) une progression plus faible des prix. Cette nouvelle est relativement encourageante, mais la confirmation de cette tendance mettra encore plusieurs mois à se former.

Les marchés financiers dans un doute indissoluble…

Depuis le 1er janvier, le S&P 500 perd plus de 13 %, le CAC 40 chute de plus 9 %, le Bitcoin de plus de 45 %. La restriction rapide des liquidités disponibles, les inquiétudes et la confirmation de la hausse des taux, et dernièrement les inquiétudes d’une récession ont alimenté la dévaluation des indices. Désormais, les marchés parient entre récession et inflation. D’une part, l’économie est effectivement dans le spectre de la récession (Les cryptomonnaies face à la récession… – Cointribune). Mais en dépit d’une récession technique, les marchés demeurent dans une indécision forte, et plutôt optimiste à court terme.

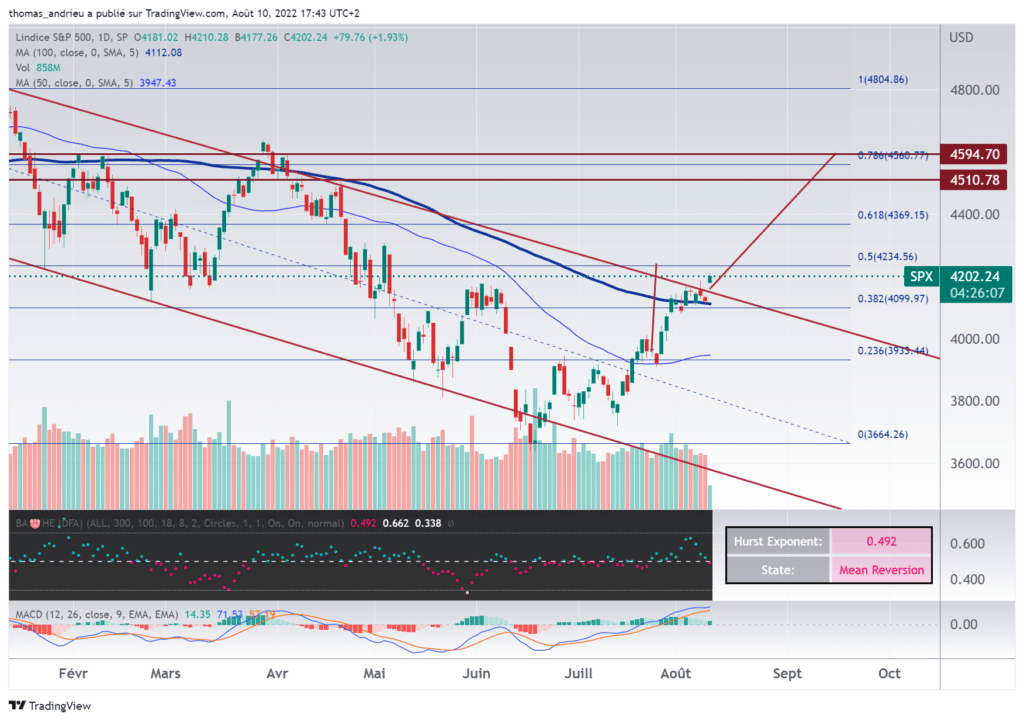

En effet, le recul des prix peut aussi être synonyme d’un recul plus grand de l’activité au troisième trimestre 2022. Dans ce cas, une récession avec une dégradation structurelle de l’économie menacerait plus durablement les marchés financiers. En ce sens, une nouvelle surprise sur les marchés n’est pas à exclure à la rentrée. De surcroît, la séance boursière américaine du 10 août a marqué l’ouverture d’un gap. C’est-à-dire que l’ouverture de la séance boursière s’est faite assez notablement au-delà de la clôture de la veille. Ce gap peut confirmer une tendance haussière s’il n’est pas comblé dans les prochains jours.

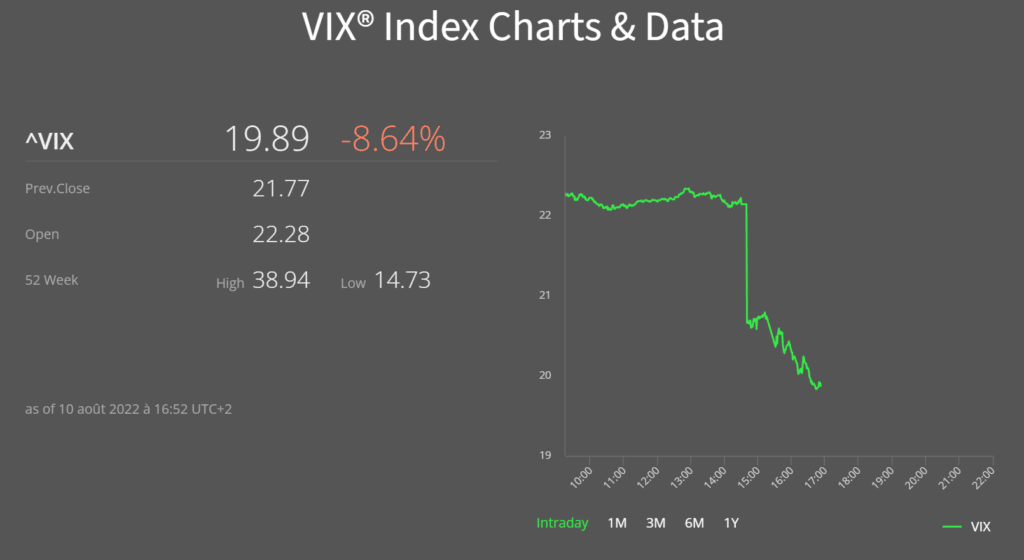

Pourtant, l’annonce du recul de l’inflation aux Etats-Unis s’est traduit par une baisse marquée de la volatilité implicite. L’indice VIX, qui mesure la volatilité (des options) du S&P 500, est passé sous la barre des 20 ! Pour rappel, un VIX supérieur à 30 est souvent synonyme d’un risque financier assez important. Un VIX sous le niveau des 20 est historiquement synonyme d’une situation prospère avec un faible risque financier. Le retour sous le seuil des 20 du VIX n’est pas arrivé depuis janvier 2022, c’est-à-dire les niveaux de volatilité précédant la guerre en Ukraine.

Configuration technique des indices… et des cryptos.

La publication des données relatives à l’inflation a enclenché une confirmation du rebond observé depuis début juillet. Désormais, tout l’enjeu des prochains jours sera de confirmer ou non l’impulsion haussière. Une invalidation de l’optimisme momentané des investisseurs pourrait ainsi enclencher une poursuite du mouvement de baisse. A l’inverse, une continuité de la hausse pourrait enclencher une configuration de retournement haussière à la rentrée à la lueur des chiffres du PIB. Pourtant, il paraît clairement que l’indécision et le manque de visibilité prédomine à moyen terme…

Indices boursiers

Techniquement, l’annonce du recul de l’inflation impulse un mouvement intéressant. Depuis le début d’année 2022, les indices boursiers évoluent dans un canal descendant assez puissant. Désormais, cette séance marque le dépassement des moyennes mobiles à 100 jours et 50 jours. En parallèle, nous assistons à la sortie du canal avec un gap. Il est néanmoins important de noter que le même signal avant été donné en avril, et que la prudence doit encore être gardée pour l’heure. En effet, les niveaux actuels du S&P 500 correspondent au retracement à 50 % de la baisse impulsée depuis le début d’année. Aussi, ces niveaux sont ceux de l’objectif suggéré par la formation d’un triple bottom en juin.

Les marchés vont donc se confronter à des résistances majeures dans les prochains jours. Le franchissement de ces résistances (donc 4230 en particulier) confirmerait la probabilité d’un rebond plus durable. L’objectif suggéré par le canal, ainsi que le report des gaps renvoie sur la zone des 4 500 à 4 600. Cependant, une invalidation de la tendance marquerait un retour vers les 4 100. Dans tous les cas, les données relatives à l’inflation ont montré une intensification du mouvement de rebond.

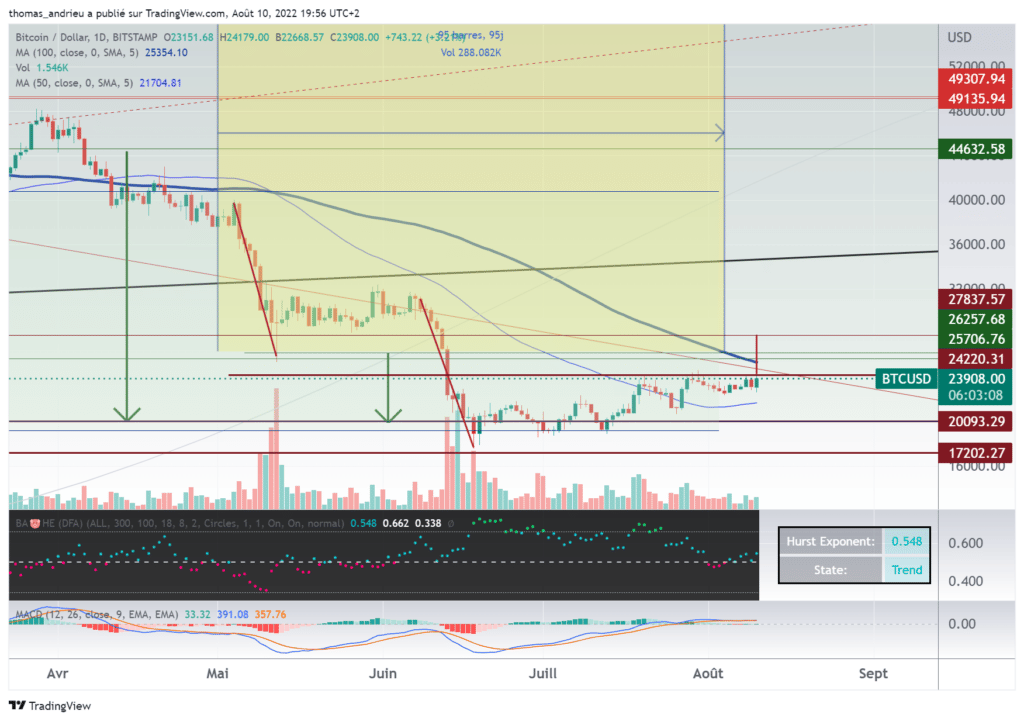

Le Bitcoin plafonne pour la troisième fois sur les 24 000$

Après un plus bas à 17 593$ le 18 juin 2022, le Bitcoin a confirmé un arrêt dans la tendance baissière. En outre, l’analyse technique suggérait un rebond mensuel autour de la zone des 20 000$ (Bitcoin (BTC) : la méthodologie de Hurst en analyse technique (2) – Cointribune). Désormais, le Bitcoin a rebondi de plus de 35 % depuis son plus bas. La résistance des 24 000 $ et autour fut testée à trois grandes reprises depuis juillet. De plus, le début du mois d’août marquait la fin de la récurrence du cycle baissier historique de trois mois (zone en jaune sur le graphique ci-contre).

Depuis le printemps, la présence d’une forte inflation a provoqué une réduction des liquidités disponibles, qui ont un impact absolument déterminant sur le prix des cryptomonnaies. La perspective d’un ralentissement de l’inflation, et l’absence de stress financier, semble avoir mené à terme le mouvement baissier. Cependant, il apparaît historiquement que les marchés haussiers sur le Bitcoin apparaissent après des pics majeurs de volatilité. En conséquence, le mouvement actuel est un mouvement neutre en mensuel, comme l’indique l’indicateur fractal ci-dessus (arrière plan noir). En ce sens, un dépassement de la zone des 24 000$ éloignerait le risque d’une nouvelle phase baissière.

Hausse des taux : vers un changement d’ère…

L’évolution récente de l’inflation va dans le sens de la stratégie de la FED. En outre, la banque centrale américain a affirmé être proche du taux neutre. En économie, le taux neutre correspond au taux réel qui ne constitue pas un taux restrictif, ni un taux accommodant. Le taux neutre correspond en clair au taux qui permet de sauvegarder l’emploi et une certaine stabilité des prix (en théorie). Pour la parenthèse technique, le taux neutre se calcule par les économistes de la manière suivante (lire plus) :

R = taux d’intérêt + (écart de production – écart de production précédent)/k = I + (xP – nP)/k, où k est un coefficient.

Ainsi, la hausse des taux d’intérêt à long terme augmente la valeur du taux neutre, tandis que la hausse de la production augmente également la valeur du taux neutre. En ce sens, une diminution du taux d’inflation se traduit par une diminution du taux d’intérêt de long terme. A ce jour, le taux d’intérêt de long terme (taux du bond américain à 10 ans) est proche de 2,75 %. En simplifiant, avec un écart de production proche de 0, on en déduit que la FED est environ à 0,5 points d’écart au plus du taux neutre. Dans cette hypothèse, les hausses de taux viendraient à se réduire dans les prochains mois. Réciproquement, on sait que l’équilibre du taux directeur avec le taux neutre implique un fort risque de récession.

Aussi, le maintien d’un fort taux d’inflation n’est pourtant pas un signal optimiste à long terme. Le maintien d’une forte hausse des prix, et d’un recul de l’activité, peut conduire à de fortes tensions sur l’endettement privé et public. La présence de taux relativement faibles en comparaison au rythme d’inflation, et au risque lié à la récession, pourraient affecter la rentabilité du secteur bancaire notamment.

En conclusion

Les derniers chiffres de l’inflation rassurent. Après la publication d’une inflation en recul de 0,6 points à 8,5 % en juillet, la hausse des prix semble montrer des premiers signes d’essoufflement. Ce recul de l’indice des prix est principalement porté par le repli du prix des énergies, mais aussi et dans une moindre mesure du transport. Ce chiffre de l’inflation n’est pas rassurant pour autant. Ainsi, un fort rythme d’inflation (inflation supérieure à 3 %) n’est pas encore synonyme d’une reprise claire des perspectives économiques. En effet, la menace de la récession pèse. Il est effectivement probable que la baisse marquée de l’inflation ne soit probable que par le recul des prix dans les secteurs hors énergie, ce qui implique une réduction de l’activité économique. Les prochains chiffres du PIB à la rentrée confirmeront ou non le signal optimiste envoyé par les investisseurs.

Dans le sillage de la hausse, la volatilité et le stress des marchés est revenu sur des plus bas. La volatilité est actuellement proche des niveaux d’avant guerre en Ukraine, ce qui n’est pas un signal négligeable. Ce changement dans le comportement des investisseurs se retrouve aussi dans le gap technique observé à l’ouverture des marchés américains. D’un point de vue technique, les seuils actuels sont déterminants dans une perspective de long terme. A court terme, il semble que les investisseurs ont déjà considéré une amélioration immédiate de la situation.

Techniquement, le timing sera déterminant…

Sur les indices boursiers, une continuité de la hausse signifierait un signal optimiste envers l’évolution future de la croissance et de l’inflation. Dans le cas inverse, le risque d’effet de surprise baissière sur les marchés n’en serait que gradué. L’évolution dans les prochains jours sera également déterminante. Le comblement du gap enverrait ainsi un signal de continuité de la baisse à moyen terme. Il est important de souligner que ce gap c’est construit sans soutien de volume.

Enfin, les cryptomonnaies confirment des seuils d’autant plus stratégiques. Depuis le mois de juillet, le Bitcoin tend à plafonner sur la zone des 24 000$ // 24 200$. L’impulsion haussière offerte par l’optimisme à court terme n’a pas provoqué de rupture de ces niveaux. Cependant, le maintien ou le dépassement de cette zone confirmerait la fin de la pression baissière. Mais les mouvements de volatilité et la faiblesse des volumes ne suffisent pas pour construire une tendance durable à long terme.

Enfin, le rapprochement des taux directeurs du taux neutre laissent suggérer une (très relative) reprise de contrôle par la banque centrale américaine. L’enjeu sera pour celle-ci de ne pas pénaliser significativement l’emploi sans réduire l’inflation. Là encore, la réponse aux stratégies des investisseurs et des économistes sera à la rentrée…

Maximisez votre expérience Cointribune avec notre programme 'Read to Earn' ! Pour chaque article que vous lisez, gagnez des points et accédez à des récompenses exclusives. Inscrivez-vous dès maintenant et commencez à cumuler des avantages.

Auteur de plusieurs livres, rédacteur économique et financier sur plusieurs sites, je noue depuis de nombreuses années une véritable passion pour l'analyse et l'étude des marchés et de l'économie.

Les propos et opinions exprimés dans cet article n'engagent que leur auteur, et ne doivent pas être considérés comme des conseils en investissement. Effectuez vos propres recherches avant toute décision d'investissement.