Pivot de la BCE : quelles conséquences ?

La BCE a rendu sa décision : les taux baisseront de 25 points de base. Une baisse inédite depuis plus de 5 ans. La décision d’assouplir la politique monétaire de la part de la BCE intervient alors que l’inflation demeure encore supérieure à la cible, et que les Etats-Unis demeurent rigides sur leur politique monétaire. Les impacts à venir sur les marchés financiers et la valeur de l’euro pourraient être significatifs si l’écart de politique monétaire entre la FED et la BCE devenait persistant. Décryptage de la décision de la BCE.

Politique monétaire : l’heure du pivot pour la BCE

Le Conseil des gouverneurs de la BCE a décidé de baisser les trois taux d’intérêt clés de 25 points de base. Le taux principal de refinancement passera ainsi de 4,5 % à 4,25 %. Cette décision intervient alors que l’inflation a diminué de plus de 2,5 points de pourcentage depuis septembre 2023. Cependant, comme le rappelle la BCE, les pressions inflationnistes restent fortes avec la croissance des salaires, maintenant l’inflation au-dessus de l’objectif pour l’année prochaine au moins. Les nouvelles projections de la BCE pour 2024 et 2025 montrent une hausse de l’inflation générale à 2,5% en 2024 et 2,2% en 2025, tandis que l’inflation sous-jacente atteindrait 2,8% en 2024 et 2,2% en 2025. De son côté, la croissance économique devrait augmenter à 0,9% en 2024, 1,4% en 2025 et 1,6% en 2026.

« Le Conseil des gouverneurs a décidé aujourd’hui d’abaisser les trois taux d’intérêt directeurs de la BCE de 25 points de base. Sur la base d’une évaluation actualisée des perspectives d’inflation, de la dynamique de l’inflation sous-jacente et de la force de la transmission de la politique monétaire, il convient désormais de modérer le degré de restriction de la politique monétaire après neuf mois de maintien des taux stables. »

Source : Monetary policy decisions (europa.eu)

Comme à son habitude, la BCE rappelle que les décisions de taux seront basées sur l’évolution des perspectives d’inflation et les données économiques et financières entrantes, ainsi que la transmission de la politique monétaire. Nous remarquerons par ailleurs que le conseil réduira également les avoirs en titres du programme d’achat d’urgence face à la pandémie (PEPP) de 7,5 milliards d’euros par mois en moyenne au second semestre de l’année.

Vers une nouvelle ère d’assouplissement ?

Entre juillet 2022 et octobre 2023, la BCE a passé son taux principal de refinancement de 0 % à 4,5 %. Il s’agit de la politique monétaire la plus restrictive de l’histoire de l’institution. Cette restriction apparaissait plus que nécessaire au regard de l’inflation galopante, qui a atteint jusqu’à 10 % en octobre 2022. Malgré la forte décrue de l’inflation, cette dernière semble persister autour de 2,5 % à 2,6 % en 2024. L’inflation persiste donc au-delà de la cible de la BCE à 2 %.

L’écart à la cible d’inflation est significatif si nous considérons l’inflation sous-jacente (inflation hors matières premières et énergies). L’inflation sous-jacente atteint quasiment 3 % en mai 2024.Par ailleurs, le taux du gouvernement français à 10 ans s’établit à 3 %, ce qui est inférieur au taux plancher de la BCE, mais supérieur à la cible d’inflation. En dépit de l’inflation persistante, il est probable que la BCE prend en compte des critères implicites :

- D’abord, le faible niveau de la croissance économique par rapport aux Etats-Unis. Cette croissance plus faible suggèrerait, bien que n’étant pas dans le mandat de la BCE, une politique monétaire plus assouplie.

- Ensuite, le maintien de taux durablement supérieurs à l’inflation peut nuire significativement à la viabilité des budgets publics et d’un certain nombre d’entreprises. Il est concevable que des pressions politiques s’exercent en faveur d’une baisse des taux. Rappelons que la charge d’intérêt représentera le premier budget de nombreux Etats dans quelques années.

François Villeroy de Galhau, le gouverneur de la Banque de France, insiste sur le fait que la BCE dispose d’une marge de manœuvre suffisante. En d’autres termes, la BCE doit baisser assez largement son taux directeur. Les pressions pour la baisse des taux en zone euro sont donc persistantes, à la fois pour des raisons économiques et politiques implicites.

« Il y a aujourd’hui un large consensus pour considérer que les risques sont équilibrés. Il faut qu’on se garde de deux écueils, celui de la précipitation, baisser les taux trop tôt et il y a l’écueil de la crispation, c’est agir trop tard et peser trop sur l’activité. »

François Villeroy de Galhau – François Villeroy de Galhau estime « très probable » que la BCE commence à baisser ses taux « au printemps » (bfmtv.com)

Pivot : les conséquences sur l’euro

La politique monétaire a un impact majeur sur la valeur de la monnaie. En effet, une baisse du taux d’intérêt, pour un taux d’intérêt étranger fixe, entraine une dévaluation de la devise locale. Les investisseurs préfèreront ainsi investir à l’étranger à un taux supérieur, d’où une fuite en capitaux.

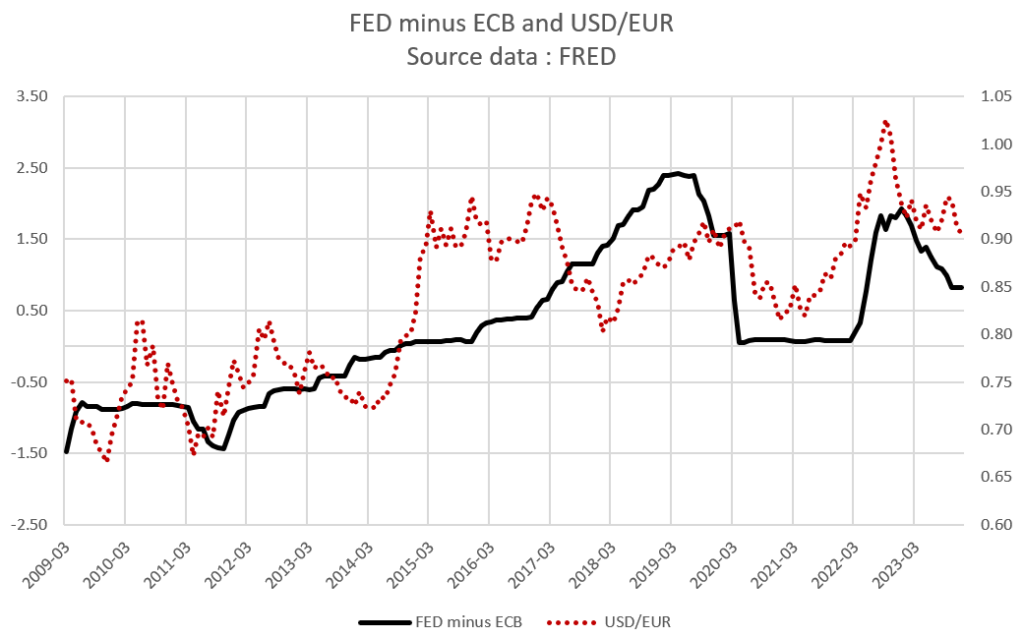

Par conséquent, les différents taux entre les régions économiques déterminent indirectement la valeur de la monnaie. Le graphique ci-dessous montre l’écart de taux directeur entre la FED et la BCE, ainsi que le taux de change USD / EUR. La rémunération du capital entre les régions économiques est l’un des déterminants majeurs de la valeur de la monnaie. De plus, il peut s’avérer que les marchés anticipent les mouvements de taux des banques centrales. Ce type de phénomène peut entrainer une chute ou une hausse du taux de change au-delà ou en-deçà de ce que suggère l’écart de taux.

Par exemple, la hausse significative du dollar en 2022 fut la conséquence du retard de la BCE sur la FED à réagir contre l’inflation. Une baisse des taux de la BCE serait ainsi de nature à réduire la valeur de l’euro face au dollar.

Baisser trop les taux : un risque inflationniste ?

Malgré tout, l’enjeu majeur d’un assouplissement de la politique monétaire européenne est l’apparition d’un potentiel écart durable avec la FED. En effet, si la banque centrale américaine tarde à baisser ses taux, ou si la BCE baisse intensivement les taux, alors un écart significatif de taux pourrait apparaître. Un écart de taux trop important porterait préjudice à l’euro. En outre, une dévaluation significative de l’euro pourrait engendrer de l’inflation importée, en particulier en raison de la hausse mécanique du coût des matières premières importées.

Quel impact sur les marchés financiers ?

La politique monétaire est un enjeu majeur sur les marchés financiers. Alors que les marchés financiers anticipaient une baisse des taux de la part de la FED en 2024, la robustesse de l’économie américaine a balayé les espoirs de baisse des taux à l’été. La BCE semble néanmoins confirmer les anticipations. Une dynamique d’assouplissement monétaire est ainsi de nature à favoriser la hausse des marchés financiers.

« Le bitcoin présente ainsi une dépendance accrue, bien que légèrement inférieure à celle du S&P 500, envers la masse monétaire. La masse monétaire détermine ainsi, et dans une large mesure, la potentialité haussière du bitcoin. Cette relation peut manifestement interroger sur l’indépendance du bitcoin, mais un contexte monétaire et budgétaire plutôt laxiste profite ainsi généralement aux actifs financiers. »

La masse monétaire influence-t-elle le bitcoin ? – Cointribune

La baisse des taux pour la BCE est donc avant tout un signal favorable pour l’économie. En effet, les conditions de crédit se retrouveront assouplie à l’ensemble de l’économie, favorisant une création monétaire plus importante. Le risque implicite à long terme est évidemment celui d’observer une nouvelle vague inflationniste. De plus, la baisse des taux pourrait profiter aux entreprises plus endettées comme les petites capitalisations. Les actifs les plus spéculatifs ou volatils profiteraient également d’un assouplissement durable de la politique monétaire.

Néanmoins, la baisse des taux n’est pas nécessairement favorable aux marchés financiers. En effet, une baisse des taux avec un maintien de la croissance s’apparente à un « soft landing », ou atterrissage en douceur. Néanmoins, une baisse des taux peut aussi être le signal d’une dégradation des conditions économiques, ce qui entraine généralement une forte contraction des marchés (« hard landing »).

En conclusion

La baisse des taux de la BCE intervient sans surprise pour les marchés financiers. Les implications de cette décision sont multiples. Premièrement, la BCE impulse une baisse des taux potentiellement durable alors que la FED demeure inflexible. Un écart durable du taux directeur entre les différentes banques centrales pourrait ainsi nuire à la valeur de l’euro. Dans le même temps, la baisse des taux intervient alors que la croissance en zone euro fait presque du surplace. En outre, la charge d’intérêt pèse lourd pour de nombreux Etats et entreprises.

La baisse des taux de la BCE est donc un signal essentiellement positif pour l’heure. Néanmoins, un écart de politique monétaire important avec la FED amènerait des risques structurels pour l’euro. Une baisse des taux ne prémunie pas l’économie de la zone euro contre un ralentissement économique dans la dizaine de mois.

Maximisez votre expérience Cointribune avec notre programme 'Read to Earn' ! Pour chaque article que vous lisez, gagnez des points et accédez à des récompenses exclusives. Inscrivez-vous dès maintenant et commencez à cumuler des avantages.

Auteur de plusieurs livres, rédacteur économique et financier sur plusieurs sites, je noue depuis de nombreuses années une véritable passion pour l'analyse et l'étude des marchés et de l'économie.

Les propos et opinions exprimés dans cet article n'engagent que leur auteur, et ne doivent pas être considérés comme des conseils en investissement. Effectuez vos propres recherches avant toute décision d'investissement.