Performance d'un ETF après listing

L’événement le plus attendu dans la sphère crypto depuis quelques mois est le listing d’un etf au comptant pour le bitcoin. La bonne nouvelle, c’est que c’est officiel, nous pouvons dorénavant acheter du bitcoin via un etf au comptant. C’est une grande avancée dans la démocratisation du bitcoin. C’est pour cela que nous allons regarder ensemble comment un listing peut impacter le choix des investisseurs et la performance de celui-ci.

L’émergence des ETFs

Un peu d’histoire afin de comprendre l’engouement autour de la possibilité d’avoir un ETF au comptant. Tout d’abord, le premier ETF a vu le jour en 1990 au Canada. Cela a été une grande révolution dans le monde de l’investissement.

D’ailleurs, on peut constater que le Canada est souvent l’un des précurseurs en la matière, que cela soit pour un ETF actions mais aussi pour un ETF obligations. Le Canada a été aussi le premier à proposer un listing sur le bitcoin future et non spot.

À ses débuts, ces produits étaient principalement pour les institutions, mais ensuite ils se sont démocratisés afin de les rendre disponibles pour les investisseurs. Les ETFs peuvent répliquer les variations des indices boursiers, des secteurs, mais aussi des types d’actifs (or, obligations, bitcoin….).

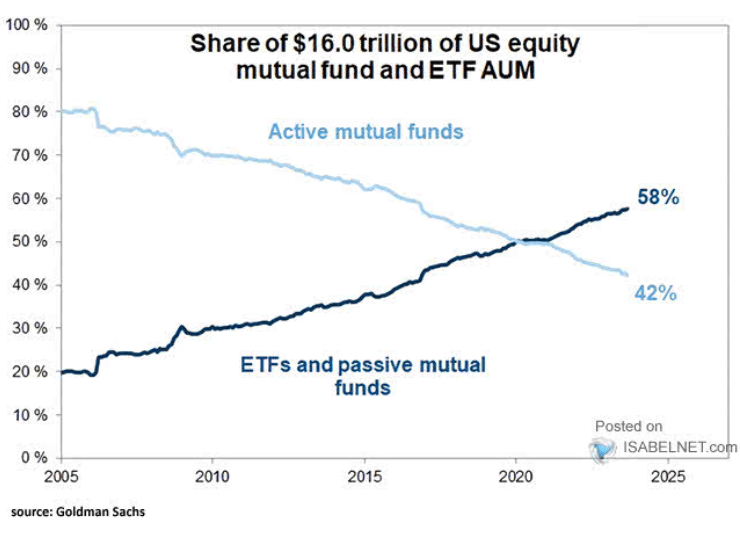

Prenons l’exemple avec les indices boursiers. Comme ils sont composés de plusieurs compagnies, comme un panier d’actions, cela permet aux investisseurs d’avoir des parts de plusieurs compagnies au même endroit. Cela permet d’avoir un produit diversifié. C’est par cette même occasion que les 20 dernières années, la gestion passive a progressivement pris sa place pour dépasser la gestion active dernièrement.

Il faut ajouter qu’en générale, mettre son argent sous gestion active implique des frais de gestion plus élevés que d’acheter un simple etf indiciel où les frais restent peu onéreux.

La popularisation des ETFs

La popularisation des ETFs est devenue tellement importante que cela est pratiquement devenu un incitatif pour ceux qui débutent en bourse. Lorsqu’on veut faire ses premiers pas sur les marchés financiers, la gestion passive reste l’une des meilleures options. Par exemple, cela est plus facile d’acheter un etf indiciel car les sociétés à l’intérieur d’un indice doivent faire face à une mise à jour suivant les critères de qualification. C’est-à-dire qu’on enlève les sociétés qui ne correspondent pas aux critères et on ajoute les nouvelles. Par conséquent, la composante est optimisée.

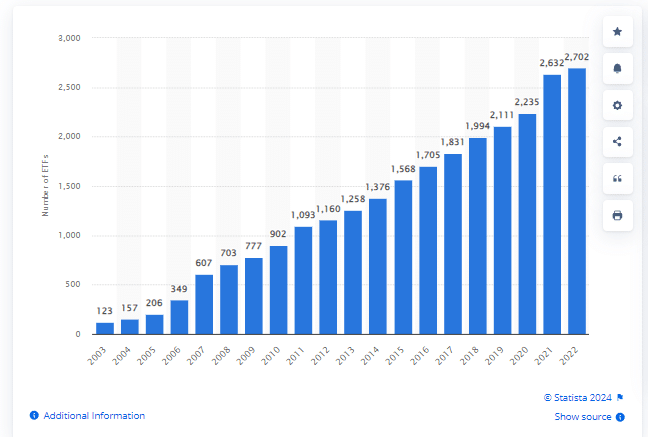

Voici justement l’évolution du volume après le listing d’ETFs à travers les années 2000 (graphique ci-dessous). On peut constater une forte évolution.

Le listing d’un etf, une solution pour répondre aux besoins ?

Les ETFs peuvent fortement influencer l’évolution du sous-jacent. Dans un premier temps, le fait de rendre un indice, un secteur, un type d’actifs (bitcoin, or, obligations…) accessible via un etf est souvent le résultat d’une demande sous-jacente ou d’un besoin sous-jacent. Par exemple, posséder de l’or physique ou acheter du bitcoin sur une plateforme externe peut stopper l’intérêt de certains investisseurs. Par conséquent, lorsqu’un produit est accessible plus facilement au même endroit que les autres actifs, cela peut devenir un incitatif à obtenir les autres produits. D’autre part, lorsqu’un portefeuille est sous gestion, il est plus facile d’ajouter de l’or synthétique ou du bitcoin via un etf que de devoir acheter individuellement ces actifs hors bourse. Un autre élément important qui peut augmenter la demande est aussi le traitement fiscal. Les etfs peuvent être placés plus facilement dans des comptes fiscalement avantageux.

Dans le cas du bitcoin, l’adoption via les institutions après autant de réticence ces dernières années permet de donner de la crédibilité. Par conséquent, cela peut attirer les plus sceptiques aussi.

Est-ce qu’un ETF peut impacter les marchés financiers ?

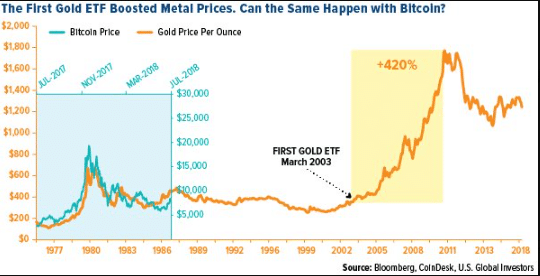

Comme expliqué précédemment, les ETFs peuvent répondre à la fois à la demande mais aussi aux besoins des investisseurs. Lorsque la demande augmente, il faut acheter les composantes sous-jacentes. Par exemple, dans le cas d’un ETF bitcoin, il faudra acheter des bitcoins puisque le produit va tracker l’évolution du bitcoin. Les investisseurs possèdent en quelque sorte des bitcoins via l’etf. Par conséquent, tant que la demande reste constante dans le temps, cela risque d’augmenter la valeur du bitcoin puisque l’offre est limitée.

Voici un exemple avec la sortie et l’évolution de l’etf de l’or. On peut constater que cette nouvelle accessibilité aux investisseurs a permis d’augmenter la demande et le prix de l’or.

Les ETFs ont un impact sur les marchés financiers car ils sont des produits incitatifs et facilitants. Ils ne sont pas chers au niveau des frais de gestion, ils sont réglementés, et peuvent avoir des traitements fiscaux avantageux. Par conséquent, ce genre de produit peut répondre aux besoins des investisseurs, ce qui entraîne indirectement une augmentation de la demande. Plus celle-ci augmente, plus la demande des actifs sous-jacents augmente également.

En termes de volatilité, les ETFs peuvent jouer également un rôle. Par exemple, ils peuvent absorber un certain niveau de volatilité car il n’implique pas le trading individuel des actions.

Les ETFs peuvent-ils être source de krach ?

Il y a eu tellement d’ETFs qui ont été créés que la concurrence est devenue assez rude. Certains vont avoir de gros volumes et d’autres non. Par conséquent, un ETF avec de gros volumes aura moins de problèmes face aux baisses de marchés. Cependant, ceux qui ont une plus faible liquidité peuvent rencontrer des problèmes. C’est le cas de l’ETP qui devait représenter la variation inverse du VIX. Voici l’évolution de l’ETP :

Lorsque le VIX s’est réveillé en février 2018 après plusieurs mois d’absence, le produit a perdu plus de 80% de sa valeur en une soirée. Par conséquent, cela a donné fin à ce produit. C’est pour cela que la liquidité reste un élément important. Il faut bien choisir son etf.

L’évolution des ETF après le listing

Bien évidemment, comme précisé précédemment, la concurrence peut être rude au niveau des producteurs d’etfs. Une fois qu’un listing d’etf est créé, il va y avoir plusieurs producteurs qui vont sortir leur version. Exemple : Blackrock, Vanguard, fidélity…. Même si la popularité est universelle, il faut savoir qu’il y a plus d’utilisations de ce genre de produits aux US. C’est pour cela que le listing d’un ETF aux US peut avoir beaucoup plus d’influence sur l’évolution du sous-jacent puisque c’est une source d’investisseurs qui apprécient les ETFs. C’est notamment le cas pour le bitcoin. La potentiel d’investisseur aux USA étant important, cela peut influencer la variation du bitcoin à terme.

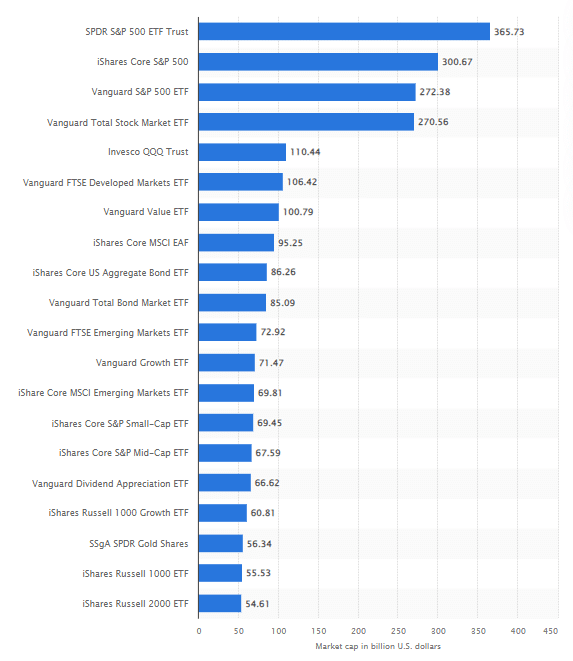

En 1993, le premier listing d’etf US est créé. On parle ici du SPY (symbole) qui va tracker la variation du S&P500. C’est aujourd’hui l’ETF avec la plus grande capitalisation au niveau mondial (voir le graphique ci-dessous). On peut également constater que l’ensemble des ETFs avec le plus gros volume sont US.

Par exemple, on peut voir la performance du SPY depuis son listing en 1993, une performance de +1900% :

Si les plus gros etfs se trouvent aux US, c’est que la demande est à la fois élevée mais aussi populaire. C’est une raison de plus pour laquelle le bitcoin était fortement attendu car cela peut générer du potentiel et attirer les plus réticents. Cela peut faciliter l’accès. Bien évidemment, même si le produit ETF est assez populaire, il faut aussi une demande sous-jacent importante pour que celui-ci ait une belle performance.

L’intérêt des producteurs d’ETFs

Les compagnies du type Blackrock ou Vanguard sont avant tout ici pour faire de l’argent. Par conséquent, si un potentiel de faire de l’argent via les frais de gestion de l’etf est élevé, cela va générer de l’intérêt envers celui-ci. C’est aussi pour cela que nous avons eu dans un premier temps le PDG de Blackrock qui était contre le bitcoin et qu’ensuite, c’est aussi la même personne qui a fait pression pour créer un ETF sur le bitcoin au comptant. Ils ne veulent pas rater le potentiel de faire de l’argent sachant que l’intérêt des investisseurs envers la crypto est de plus en plus grand. Ici, il est plutôt question de mettre ses croyances de côté pour répondre à la demande et faire de l’argent.

Conclusion

La demande d’etf et la gestion passive sont de plus en plus populaires, et encore plus aux US. Cela peut devenir un accès simplifié pour certains actifs comme l’or ou le bitcoin. Mais au-delà de ça et surtout à terme, c’est plutôt l’intérêt pour le sous-jacent qui va être important.

Maximisez votre expérience Cointribune avec notre programme 'Read to Earn' ! Pour chaque article que vous lisez, gagnez des points et accédez à des récompenses exclusives. Inscrivez-vous dès maintenant et commencez à cumuler des avantages.

Après avoir travaillé pendant 7 ans dans une banque canadienne dont 5 ans dans une équipe de gestion de portefeuille comme analyste, j’ai quitté mes fonctions afin de me consacrer pleinement aux marchés financiers. Mon but ici, est de démocratiser l'information des marchés financiers auprès de l'audience Cointribune sur différents aspects, notamment l’analyse macro, l’analyse technique, l’analyse intermarchés…

Les propos et opinions exprimés dans cet article n'engagent que leur auteur, et ne doivent pas être considérés comme des conseils en investissement. Effectuez vos propres recherches avant toute décision d'investissement.