L’indicateur RSI en trading : Tout comprendre à son sujet

Dans le monde dynamique du trading, les indicateurs techniques jouent un rôle crucial dans la prise de décision des traders. Parmi ces outils, le Relative Strength Index (RSI) se distingue par sa polyvalence et son efficacité. Cet indicateur aide à évaluer la force des tendances du marché et à identifier les points de retournement potentiels. Cependant, malgré sa popularité, le RSI présente des défis et des limites que les traders doivent comprendre pour l’utiliser efficacement. Cet article explore en détail le RSI, de son fonctionnement à son application pratique, tout en soulignant les précautions à prendre pour optimiser son utilisation dans les stratégies de trading.

Qu’est-ce que l’indicateur RSI ?

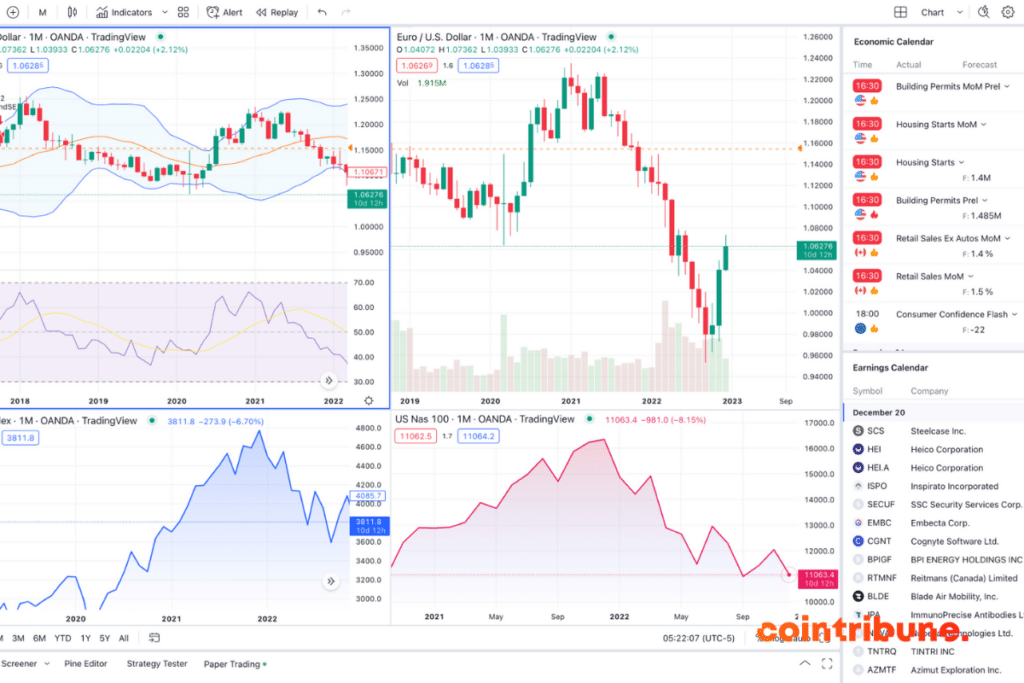

L’indicateur RSI ou Relative Strength Index est un outil d’analyse technique incontournable dans le monde du trading. Développé par J. Welles Wilder en 1978, le RSI est un oscillateur de momentum qui mesure la vitesse et le changement des mouvements de prix. Il varie entre 0 et 100 et est typiquement utilisé pour identifier les conditions de surachat et de survente sur le marché. Le calcul du RSI se base sur une période prédéfinie, généralement 14 jours, pour évaluer la force relative des mouvements de prix.

Comment interpréter le RSI ?

L’interprétation du Relative Strength Index (RSI) est cruciale pour les traders cherchant à analyser les tendances du marché. Cet indicateur oscille entre 0 et 100, aidant à identifier les zones de surachat (au-dessus de 70) et de survente (en dessous de 30). Un RSI élevé suggère que les prix pourraient bientôt baisser, tandis qu’un RSI bas indique une potentielle hausse des prix. Les traders doivent également surveiller les divergences entre le RSI et les mouvements de prix, car elles peuvent signaler un retournement de tendance imminent. Une compréhension précise du RSI permet d’optimiser les stratégies de trading en anticipant les changements de marché.

Utilisation pratique du RSI dans les stratégies de trading

Le Relative Strength Index (RSI) est un indicateur technique de premier plan utilisé par de nombreux traders pour améliorer leurs stratégies de trading. En fournissant des informations précieuses sur les conditions de surachat et de survente, ainsi que sur la force des tendances actuelles, le RSI peut aider à prendre des décisions de trading plus éclairées. Voici comment intégrer cet indicateur dans les stratégies de trading.

Identification des points d’entrée et de sortie

L’une des utilisations les plus courantes du RSI est d’identifier les points d’entrée et de sortie optimaux dans le trading. Lorsque le RSI passe en dessous du seuil de 30, cela indique souvent une zone de survente, suggérant que le prix de l’actif pourrait bientôt augmenter. À l’inverse, un RSI supérieur à 70 peut signaler une zone de surachat, indiquant que le prix pourrait baisser. Les traders peuvent utiliser ces informations pour acheter des actifs lorsque le RSI indique une survente et vendre lorsqu’il indique un surachat. Cependant, il est important de noter que ces signaux ne doivent pas être utilisés isolément, car le RSI peut rester dans des zones extrêmes pendant des périodes prolongées, surtout dans des marchés fortement orientés.

Combinaison du RSI avec d’autres indicateurs

Pour améliorer la précision des signaux de trading, le RSI est souvent combiné avec d’autres indicateurs techniques. Par exemple, l’utilisation conjointe du RSI et des moyennes mobiles peut aider à confirmer les tendances et à filtrer les faux signaux. Un trader peut attendre que le RSI indique une survente ou un surachat et utiliser une moyenne mobile pour confirmer la direction de la tendance avant de prendre une position. Cette approche multi-indicateurs permet une analyse plus complète du marché, augmentant ainsi les chances de succès dans le trading.

Ajustement des paramètres du RSI pour différents marchés

Le RSI est un outil flexible qui peut être adapté à différents styles de trading et marchés. La période standard pour le calcul du RSI est de 14 jours, mais les traders peuvent ajuster cette période pour répondre à leurs besoins spécifiques. Sur des marchés volatils ou pour un trading à court terme, une période plus courte peut être utilisée pour rendre le RSI plus réactif. Pour le trading à long terme ou sur des marchés moins volatils, une période plus longue peut aider à lisser les fluctuations du RSI et à fournir des signaux plus stables. L’ajustement des paramètres du RSI en fonction du marché et du style de trading peut grandement améliorer son efficacité et sa pertinence.

Pourquoi le RSI est l’un des indicateurs préférés des traders ?

Le Relative Strength Index est un outil d’analyse technique largement plébiscité dans le monde du trading. Sa popularité s’explique par sa polyvalence, sa facilité d’interprétation et son efficacité dans diverses conditions de marché. Tour d’horizon des atouts du RSI qui font de lui l’un des indicateurs techniques les plus utilisés.

Simplicité d’utilisation et compréhension

Le RSI est reconnu pour sa simplicité d’utilisation, ce qui le rend accessible même aux traders débutants. Contrairement à d’autres indicateurs techniques qui peuvent être complexes et difficiles à interpréter, le RSI est relativement simple à comprendre. Il se présente sous la forme d’un oscillateur qui varie entre 0 et 100, fournissant des indications claires sur les conditions de surachat et de survente. Cette simplicité permet aux traders de tous niveaux de l’intégrer rapidement dans leurs analyses et de prendre des décisions de trading éclairées sans se perdre dans des calculs compliqués.

Capacité à fournir des signaux clairs

Un autre avantage majeur du RSI est sa capacité à fournir des signaux clairs et actionnables. En identifiant les zones de surachat (RSI au-dessus de 70) et de survente (RSI en dessous de 30), les traders peuvent anticiper les retournements de tendance potentiels. De plus, la divergence entre le RSI et les prix du marché peut signaler un affaiblissement de la tendance actuelle, offrant ainsi des opportunités de trading stratégiques. Ces signaux clairs aident les traders à prendre des décisions rapides et fondées, un atout précieux dans les marchés financiers volatils.

Adaptabilité à différents styles de trading

Le RSI se distingue également par son adaptabilité à différents styles de trading et marchés. Que ce soit pour le trading à court terme, le swing trading ou le trading à long terme, le RSI peut être ajusté pour répondre aux besoins spécifiques de chaque trader. En modifiant la période de calcul du RSI, les traders peuvent le rendre plus sensible aux mouvements de prix à court terme ou plus stable pour une analyse à long terme. Cette flexibilité permet au RSI de s’intégrer dans diverses stratégies de trading, le rendant ainsi utile pour une large gamme de traders opérant sur différents marchés, tels que la bourse, le Forex ou les cryptomonnaies.

Limites et précautions à prendre lors de l’utilisation du RSI

Le Relative Strength Index (RSI) est un outil d’analyse technique largement utilisé dans le trading, mais comme tout indicateur, il a ses limites. Une compréhension approfondie de ces limites et la prise de précautions adéquates sont essentielles pour utiliser le RSI efficacement.

Risque de faux signaux

L’une des principales limites du RSI est le risque de générer des faux signaux. Bien que le RSI soit utile pour identifier les zones de surachat et de survente, ces signaux ne sont pas toujours fiables. Par exemple, dans un marché fortement haussier, le RSI peut rester dans la zone de surachat pendant une période prolongée, suggérant à tort qu’une baisse est imminente. De même, dans un marché baissier, le RSI peut rester en survente plus longtemps que prévu, indiquant faussement qu’une remontée est proche. Les traders doivent donc être prudents et ne pas se fier uniquement au RSI pour prendre des décisions de trading.

Nécessité de confirmation par d’autres indicateurs

Pour atténuer le risque de faux signaux, il est conseillé de combiner le RSI avec d’autres indicateurs techniques. L’utilisation de plusieurs indicateurs peut aider à confirmer les signaux du RSI et à fournir une vue plus complète du marché. Par exemple, les moyennes mobiles, les bandes de Bollinger ou le MACD peuvent être utilisés en conjonction avec le RSI pour valider ses signaux. Cette approche multi-indicateurs permet de réduire les risques d’erreurs et d’améliorer la précision des décisions de trading.

Défis liés à la volatilité du marché

La volatilité du marché peut également affecter l’efficacité du RSI. Dans des conditions de marché très volatiles, le RSI peut fluctuer rapidement, rendant difficile l’interprétation des signaux. De plus, la volatilité peut entraîner des changements brusques dans les tendances du marché, rendant les signaux du RSI obsolètes. Les traders doivent donc être particulièrement vigilants lors de l’utilisation du RSI dans des marchés volatils et être prêts à ajuster rapidement leurs stratégies en fonction des conditions changeantes du marché.

Conclusion

Le Relative Strength Index (RSI) est un outil d’analyse technique incontournable dans le monde du trading. Sa capacité à identifier les zones de surachat et de survente, à signaler les divergences potentielles et à s’adapter à différents styles de trading en fait un favori parmi les traders. Toutefois, il est important de comprendre ses limites, notamment le risque de faux signaux et l’impact de la volatilité du marché. Une utilisation judicieuse du RSI, souvent en combinaison avec d’autres indicateurs comme les moyennes mobiles, les bandes de Bollinger ou le MACD, peut grandement améliorer les stratégies de trading et aider à naviguer plus efficacement dans les marchés financiers.

Maximisez votre expérience Cointribune avec notre programme 'Read to Earn' ! Pour chaque article que vous lisez, gagnez des points et accédez à des récompenses exclusives. Inscrivez-vous dès maintenant et commencez à cumuler des avantages.

Diplômé de Sciences Po Toulouse et titulaire d'une certification consultant blockchain délivrée par Alyra, j'ai rejoint l'aventure Cointribune en 2019. Convaincu du potentiel de la blockchain pour transformer de nombreux secteurs de l'économie, j'ai pris l'engagement de sensibiliser et d'informer le grand public sur cet écosystème en constante évolution. Mon objectif est de permettre à chacun de mieux comprendre la blockchain et de saisir les opportunités qu'elle offre. Je m'efforce chaque jour de fournir une analyse objective de l'actualité, de décrypter les tendances du marché, de relayer les dernières innovations technologiques et de mettre en perspective les enjeux économiques et sociétaux de cette révolution en marche.

Les propos et opinions exprimés dans cet article n'engagent que leur auteur, et ne doivent pas être considérés comme des conseils en investissement. Effectuez vos propres recherches avant toute décision d'investissement.