L'IA, la prochaine bulle technologique ?

Les marchés cumulent des nouveaux plus hauts depuis les dernières semaines. Une situation en grande partie stimulée par le secteur technologique et la montée en popularité de l’IA. C’est dans cette dynamique que nous allons regarder ensemble si l’intelligence artificielle pourrait être la prochaine bulle technologique sur les marchés financiers.

Qu’est-ce qu’une bulle ?

Avant de commencer et d’aller plus loin, nous allons regarder la signification d’une bulle. En règle générale, une bulle peut se présenter sous l’influence de plusieurs aspects. Le principe même est représenté par une hausse rapide des prix souvent stimulée par l’effet de foule. Cela engendre par la suite un écart considérable par rapport à sa valeur réelle ou intrinsèque de l’actif.

Une bulle peut concerner un secteur en particulier, une matière première, l’immobilier, le crédit ou autres types d’actifs. On nomme cela une bulle car c’est une métaphore avec une bulle de savon. Pour vulgariser cela au plus simple, lorsqu’une bulle de savon grossit trop vite et de manière trop importante, elle finit par exploser. C’est la même chose sur les marchés. Généralement, cela s’accentue par le phénomène de herding. C’est-à-dire que les investisseurs vont investir et suivre la foule pour ne pas manquer le potentiel et cela va gonfler le prix de l’actif.

Quels sont les éléments qui favorisent une bulle ?

Bien évidemment, une bulle peut trouver son origine à travers plusieurs facteurs. On peut en nommer quelques-uns ici. Premièrement, cela peut prendre sa source à travers la demande d’une technologie ou une industrie innovante. Des taux d’intérêts bas peuvent aussi être un incitatif à générer une bulle comme celle de l’immobilier en 2008. Le fait d’avoir des taux bas peut générer à travers les années une bulle puisque le coût de l’emprunt sera moins élevé. C’est dans cette dynamique que cela va stimuler la consommation via le crédit. L’autre source de bulles peut aussi venir d’une pénurie d’offres. Par exemple, la pénurie de logement au Canada fait augmenter les prix.

Les différentes bulles de l’histoire

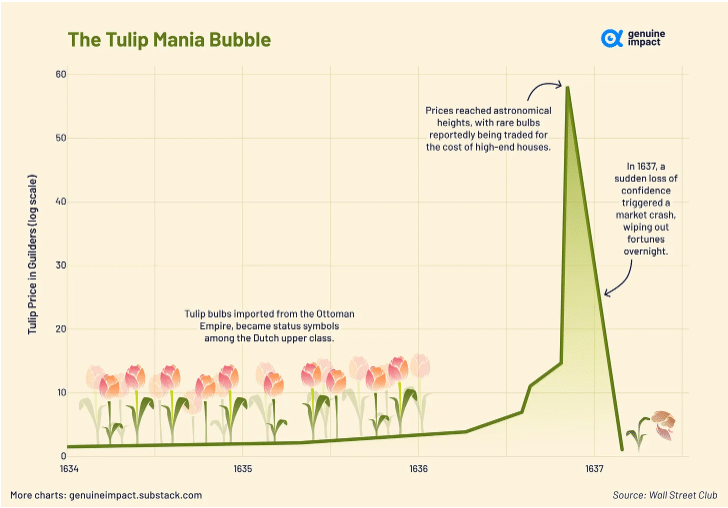

Une des plus anciennes bulles est celle qui concerne la tulipe. Au cours du XVIIe siècle, il y a un engouement envers la tulipe. On a nommé cette situation la tulipomanie. Pour mieux illustrer cela, on peut voir l’évolution du prix de la tulipe ci-dessous :

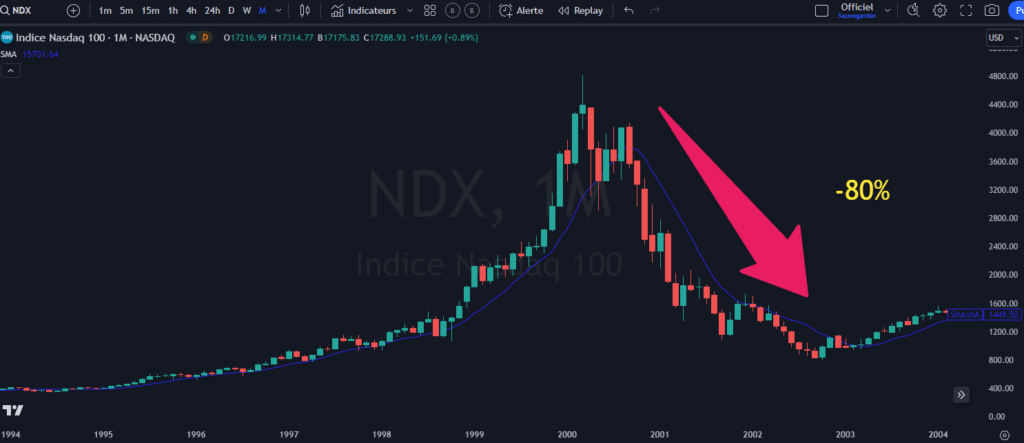

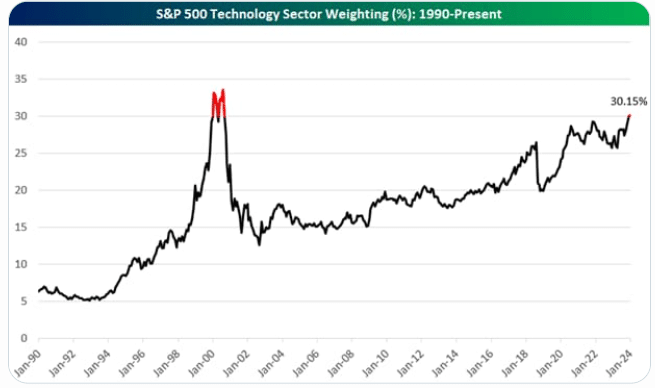

L’autre bulle très connue est la bulle internet ou Dotcom au cours de la fin des années 90. Les valorisations des compagnies étaient fortement valorisées avec des multiples allant jusqu’à 60. La variation rapide des prix et l’effet herding ont eu pour conséquence des valorisations beaucoup trop hautes par rapport à la croissance réelle des chiffres de l’entreprise. L’euphorie s’est terminée avec un pic en mars 2000. L’indice du Nasdaq qui détenait une concentration importante dans le secteur technologique a corrigé de 80% par la suite vs 50% pour le S&P500.

Comme l’économie était rentrée en récession au cours de l’année 2001, la banque centrale américaine a commencé à baisser ses taux directeurs afin de faire face à la récession et soutenir au mieux l’économie. Une baisse de taux de 6.3% à 1.6%, ce qui mène à parler de la bulle qui a suivi sur l’immobilier. Face à une telle baisse de taux, cela a engendré beaucoup d’enthousiasme au cours des années 2003-2006 sur le marché immobilier aux USA ainsi que le marché des subprimes.

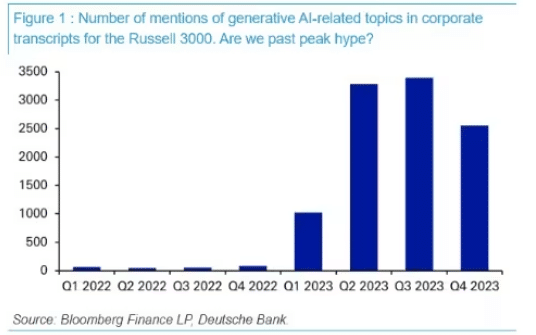

L’effet mode de l’IA

L’industrie de l’intelligence artificielle a explosé depuis les deux dernières années et l’introduction de Chatgpt a stimulé la compétitivité au sein du secteur technologique. Mais peut-on dire que nous faisons face à la prochaine dotcom ? Il y a des arguments qui démontrent que nous avons certaines similitudes et d’autres non. L’engouement, l’effet mode et l’euphorie peuvent démontrer certaines similitudes. On peut voir que dès qu’une compagnie annonce son implication dans l’intelligence artificielle, cela peut jouer à son avantage. Par conséquent, une bonne majorité des compagnies ont utilisé les mots qu’il fallait entendre pour attirer les investisseurs.

Et il y a des compagnies qui ont vraiment investi dans le développement de l’IA. On va prendre l’exemple de NVDA qui fait partie des favorites. Elle fournit du bon matériel pour l’utilisation de l’IA. Voici justement l’évolution du titre depuis l’annonce de sa nouvelle puce GPU :

Est-ce que l’IA peut être la prochaine Dotcom ?

Depuis l’air internet, nous avons plus souvent des bulles de tout genre. La communication, l’internet et les réseaux sociaux accélèrent la circulation de l’information. Par exemple, on a eu la bulle du cannabis, la bulle des SPACS, la bulle des titres de l’espace, la bulle de la blockchain…

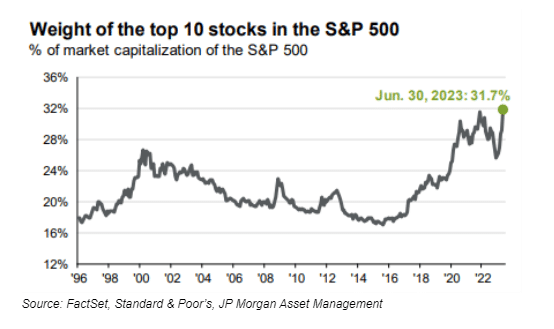

Cependant, ces bulles n’ont pas eu assez d’impacts sur l’économie pour générer une récession lorsqu’elles ont éclaté. Par exemple, l’industrie du Cannabis n’est pas forcément un gros contributeur de l’économie. Ces dernières petites bulles sont souvent des petites capitalisations boursières. Donc, elles n’avaient pas une place aussi importante que les mégas caps aujourd’hui. On rappelle que presque 30% de l’indice boursier du S&P500 représente 10 mégas caps.

Par conséquent, il est important de se concentrer sur l’impact de l’IA sur la productivité et l’économie, mais aussi sur les valorisations qui vont être représentées par cette industrie. Si l’IA représente une petite partie des revenus des entreprises mais que la valorisation de l’entreprise augmente avec la montée en popularité de l’IA, il faudra quand même justifier les valorisations par de bons résultats et l’impact de l’IA sur ces résultats. Si nous avons un écart entre la valorisation et les résultats, il devrait y avoir un rééquilibrage.

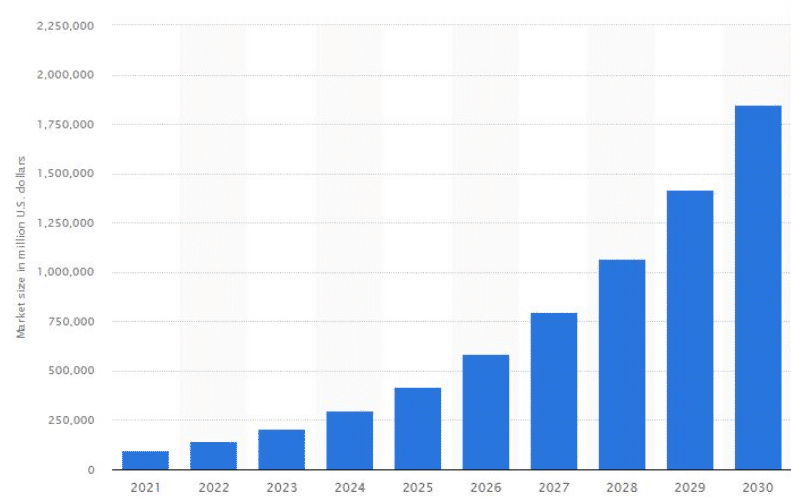

Même si l’IA va améliorer la transformation des pratiques et la productivité, elle est encore au début de son potentiel. Il est important de regarder de près les prévisions de croissance qui sont assez encourageantes en ce qui concerne l’intelligence artificielle. On peut le voir sur le graphique ci-dessous :

Pour l’instant, seules les mégas caps qui sont déjà des compagnies profitables ont pu profité de cet effet mode contrairement aux années 2000 où plusieurs compagnies non profitables ont également explosé. Donc, nous ne sommes pas exactement dans le même contexte que la Dotcom de 2000. C’est aussi normal car les taux d’emprunt sont élevés et ils limitent le potentiel de développement des plus petites capitalisations

L’effet IA et la concentration du risque

ll faut dire que l’intelligence artificielle a généré beaucoup d’engouement vers les 7 magnifiques face à un manque de visibilité vers d’autres véhicules ou compagnies de placement. D’autre part, ce sont des compagnies qui avaient également beaucoup de liquidités pour investir dans l’industrie de l’IA. Ceci s’est traduit par une concentration du risque à la fois du secteur technologique mais aussi une concentration de quelques titres (mégas caps) au sein des indices boursiers en général. Une concentration du risque à terme n’est jamais soutenable.

Un rééquilibrage de l’indice boursier serait sein mais il serait surprenant d’avoir une baisse similaire aux années 2000 puisque les multiples d’expansion de l’indice ne sont pas au même niveau.

Les 7 magnifiques sont attrayantes auprès des investisseurs car elles ont démontré leur capacité à générer de la performance. Elles disposent également de liquidités à investir dans la recherche et développement et elles ont un branding très répandu. Cela dit, seulement une petite partie de leur revenu appartient à l’intelligence artificielle. La situation actuelle est légèrement différente de celle de la dotcom pour l’instant, car ces compagnies sont rentables.

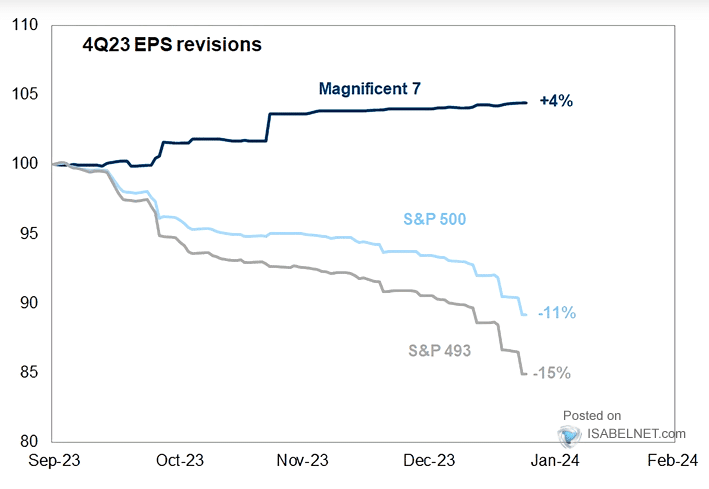

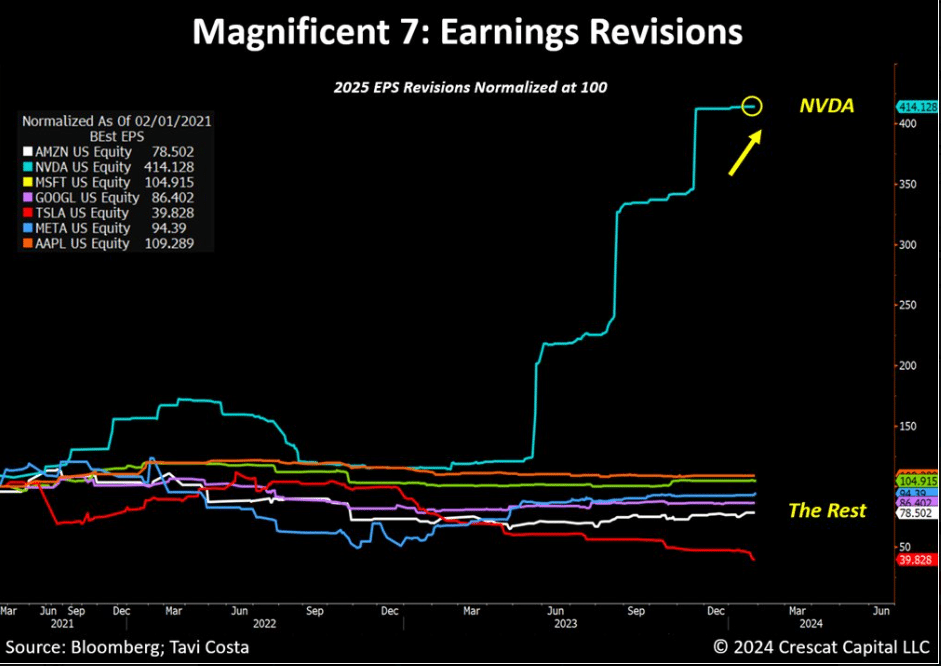

Cependant, comme expliqué précédemment, si les prochains résultats des 7 magnifiques sont plus faibles que les prévisions faites sur le potentiel de l’IA, cela pourrait décevoir les marchés. Voici justement la révision des résultats ci-dessous qui semble à première vue toujours positive :

Cependant, si on regarde de plus près, on peut constater que seule la compagnie NVDA a une révision des bénéfices à la hausse. Par conséquent, on peut dire que l’IA a fortement contribué aux résultats de NVDA par rapport aux autres compagnies.

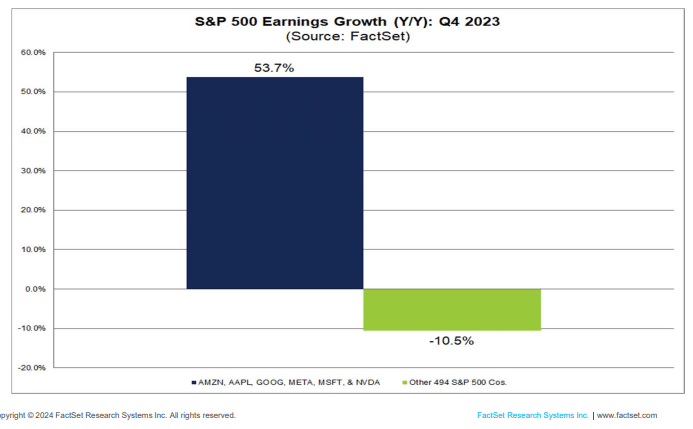

D’autre part, une concentration du risque peut générer un déséquilibre et fausser les impressions. Par exemple, on pourrait croire que la performance de l’indice en générale vient de l’ensemble des secteurs de l’économie mais ce n’est pas le cas. Seulement 7 compagnies ont largement contribué à la performance.

C’est dans cet ordre idée que nous allons en savoir plus. Si les chiffres des entreprises déçoivent à justifier les valorisations actuelles, une correction importante peut prendre place afin de rééquilibrer l’indice.

CONCLUSION

L’IA est en pleine effervescence et elle va probablement améliorer la productivité les prochaines années mais nous sommes qu’au début du potentiel développement. Cependant, Il va être important d’évaluer l’impact de l’IA sur les revenus des entreprises. Oui, c’est à partir de ce moment-là qu’on va savoir si la hausse des valorisations est stimulée par les résultats de l’IA ou simplement par effet de popularité.

Maximisez votre expérience Cointribune avec notre programme 'Read to Earn' ! Pour chaque article que vous lisez, gagnez des points et accédez à des récompenses exclusives. Inscrivez-vous dès maintenant et commencez à cumuler des avantages.

Après avoir travaillé pendant 7 ans dans une banque canadienne dont 5 ans dans une équipe de gestion de portefeuille comme analyste, j’ai quitté mes fonctions afin de me consacrer pleinement aux marchés financiers. Mon but ici, est de démocratiser l'information des marchés financiers auprès de l'audience Cointribune sur différents aspects, notamment l’analyse macro, l’analyse technique, l’analyse intermarchés…

Les propos et opinions exprimés dans cet article n'engagent que leur auteur, et ne doivent pas être considérés comme des conseils en investissement. Effectuez vos propres recherches avant toute décision d'investissement.