Les pertes de la FED : Un risque de faillite ?

En septembre, les revenus de la FED sont passés négatifs pour la première fois depuis des années. Une conséquence qui fait suite à la politique monétaire restrictive menée depuis plusieurs mois. Nous allons voir ensemble si les pertes de la FED peuvent avoir des conséquences plus graves, comme un risque de faillite.

Qu’est-ce que le bilan de la FED (la Banque centrale américaine) ?

Avant d’expliquer la source des pertes, nous allons mettre en avant la signification de certains concepts. Dans un premier temps, nous allons expliquer de quoi est composé le bilan de la FED.

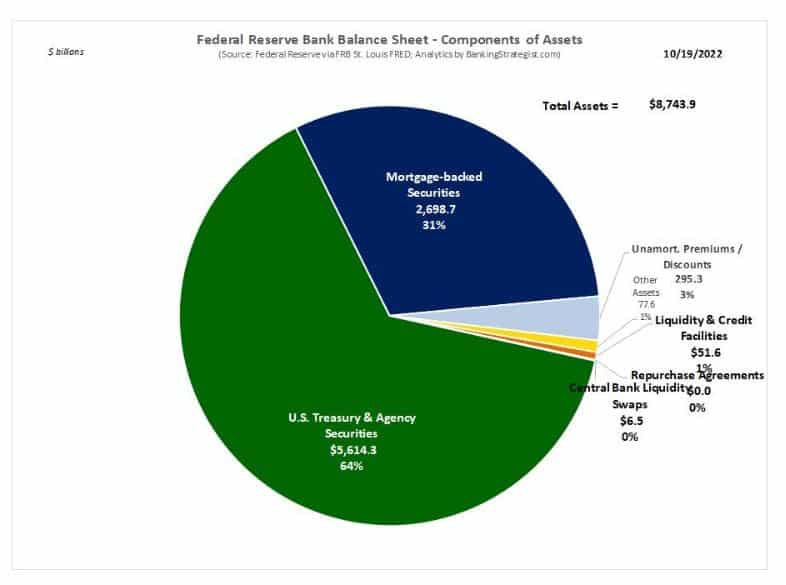

Celui-ci est principalement composé des actifs suivants :

- Les obligations d’états

- Titres adossés à des créances hypothécaires

Voici la répartition précise au sein du bilan :

Les obligations d’états sont des dettes ou des créances émises par le gouvernement. Celles-ci permettent de financer les dépenses du gouvernement.

Les titres adossés aux créances hypothécaires, ou « mortgage backed securities MBS », sont valorisés par un ensemble d’hypothèque et par les taux d’intérêts payés sur les hypothèques.

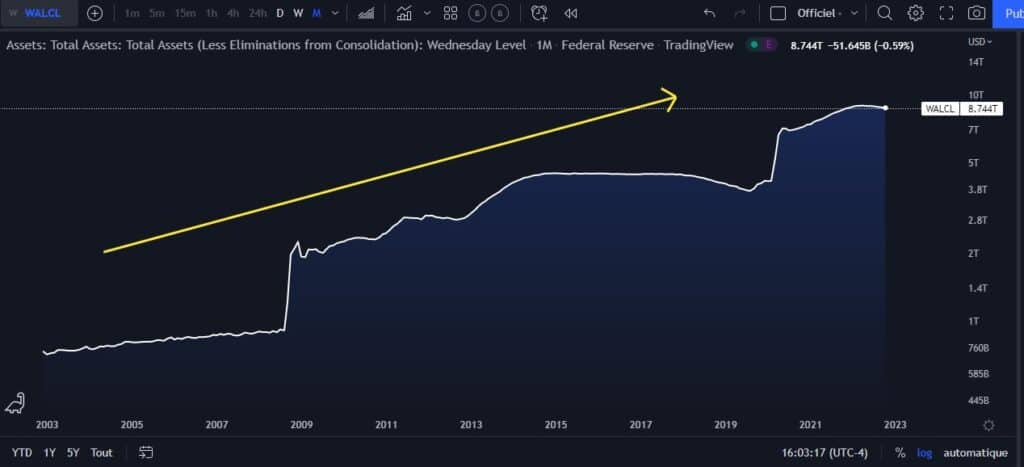

L’évolution du bilan de la FED

Le bilan de la FED a augmenté de manière conséquente depuis 2008 suite au programme d’assouplissement quantitatif ou « quantitative easing ». Ceci consiste à acheter des obligations d’états et aussi des titres adossés aux créances hypothécaires. Ce principe permet d’injecter plus de liquidités dans le système financier. Le but de l’assouplissement monétaire est de ramener l’inflation vers 2 % lorsque l’économie tombe en récession, c’est une façon de relancer la croissance.

Voici un aperçu de l’ampleur du bilan :

On parle ici de ramener l’inflation vers 2 %, car c’est le rôle majeur des banques centrales de veiller à une stabilité des prix. Le deuxième mandat après la stabilité des prix étant d’assurer le plein emploi.

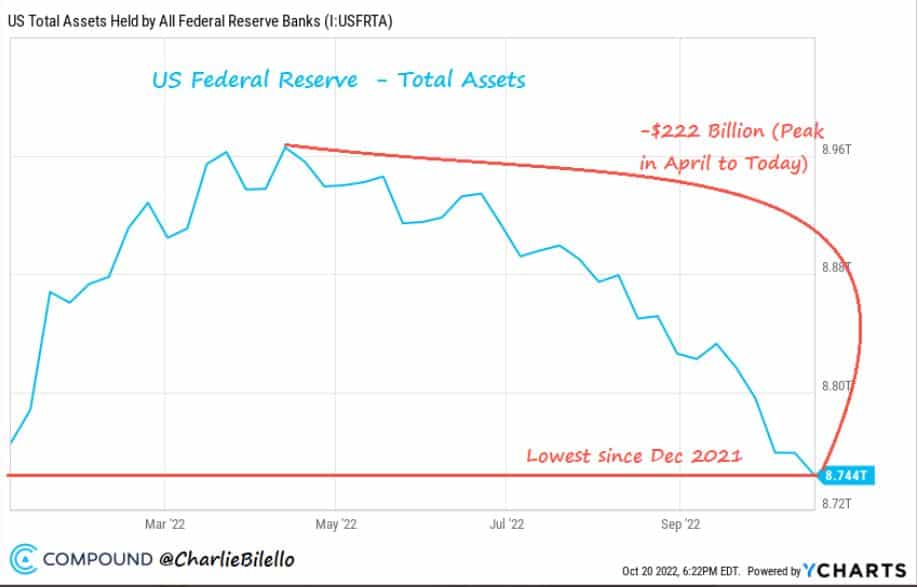

La situation inverse qui est le resserrement quantitatif (quantitative tightening) consiste à retirer de l’argent du système financier en procédant au non-renouvellement d’un certain nombre de maturités des obligations. En parallèle, on connait l’outil le plus utilisé de la FED, la gestion des taux et donc, l’augmentation des taux lors d’un resserrement monétaire. Ce processus a lieu depuis début 2022. Cela implique de réduire le bilan de la FED.

Comment la FED gagne-t-elle de l’argent ?

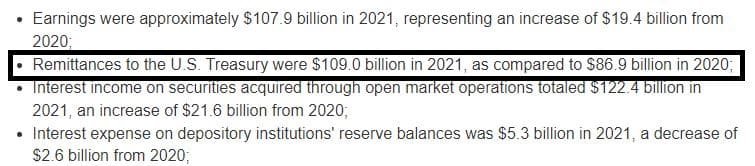

La FED tire ses revenus des obligations qu’elle détient, mais aussi des services qu’elle offre. Bien évidemment, elle a aussi des frais d’opérations qu’elle doit couvrir avec ses revenus, et une fois le tout couvert, elle donne au gouvernement les surplus/profits.

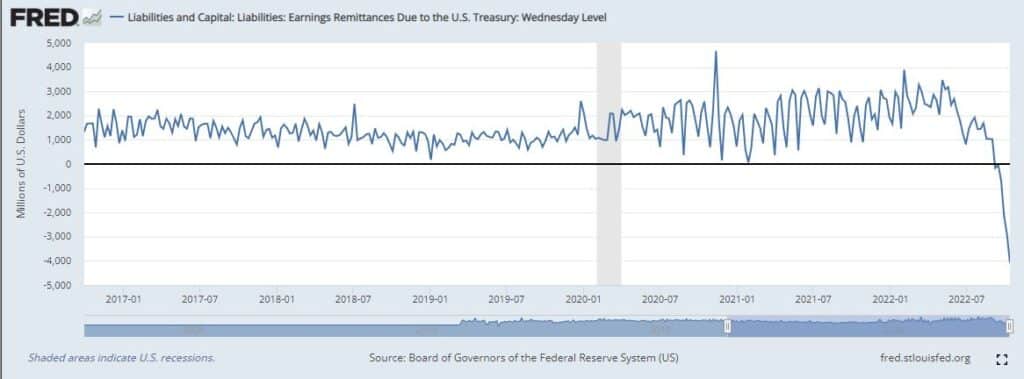

Par exemple, on peut voir qu’en 2020, les remises au gouvernement étaient de 86.9 milliards et en 2021, de 109.7 milliards. Des sommes qui ne sont pas négligeables pour le gouvernement.

La dernière fois que la Banque centrale américaine a augmenté son bilan au cours de 2020-2021 pour relancer l’économie, elle a acheté des obligations avec des taux à l’époque peu élevés et d’une maturité longue.

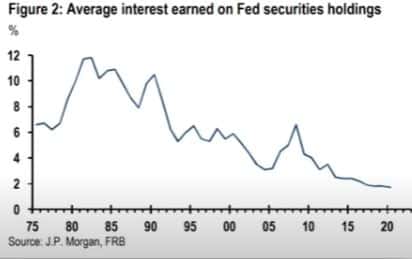

Comme les taux étaient peu élevés, la FED perçoit un intérêt moyen d’environ 1.7 % comme on peut le voir sur le graphique suivant.

Cependant, ces intérêts sont inférieurs à ce qu’elle doit dépenser puisque les taux courts pour les réserves sont d’environ de 3.15 %. Par conséquent, comme le revenu est négatif, il n’y a de remises au gouvernement fédéral.

Les pertes de la FED sont-elles un problème ?

La FED a ses avantages puisqu’elle peut instaurer ses propres règles qui sont différentes d’une banque traditionnelle. Ce qu’on entend par là, c’est qu’elle procède à une opération comptable qui consiste à déclarer le revenu négatif comme actif différé. Pour être plus précis, cet actif différé s’élève à environ 2.9 milliards de dollars.

Cela implique que cette perte sera couverte dans le futur lorsque la Banque centrale pourra générer des profits dans le futur. Ceci en partant du principe que la FED va de nouveau baisser les taux les prochaines années.

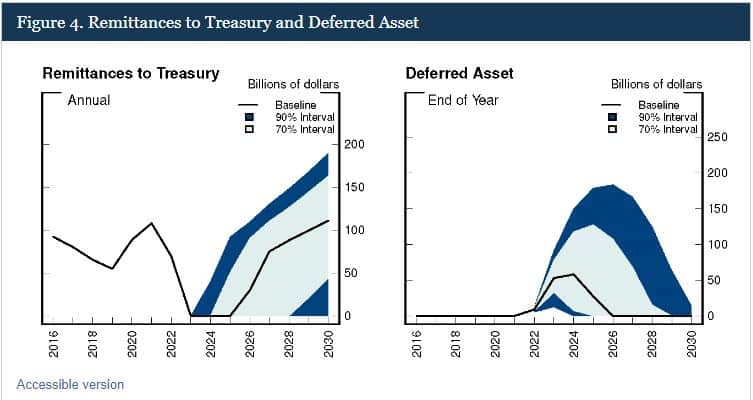

Si on veut plus de précisions, on peut regarder les projections au niveau des remises de la Banque centrale au gouvernement fédéral. On peut voir qu’à partir de 2025-2026, les remises devraient de nouveau se mettre en place. Ceci est juste une projection bien évidemment.

En parallèle, l’actif différé sur les 3 prochaines années devrait revenir à la normale d’ici 2026 à 2030. Normaliser la politique monétaire va prendre du temps.

La question qu’on doit se poser est de savoir si la Banque centrale peut faire faillite. Si la situation devait s’aggraver, la FED pourrait remettre en place le principe d’imprimer de l’argent en créant encore plus de la dette afin de couvrir les pertes. Cependant, contrairement au passé, cet argent créé n’a pas de collatéral tel que l’or par exemple. Le seul collatéral reste la crédibilité de la Banque centrale.

La planche à billet : la principale cause ?

On sait que les injections d’argent en 2020 et en 2021 ont créé énormément d’inflation par la suite. Ces injections avaient pour but de ramener l’inflation vers 2 % en relançant l’économie pendant la crise de 2020. Aujourd’hui, les outils qu’on a utilisés pour relancer l’économie sont aussi la cause du ralentissement économique et en bonne partie la cause de l’inflation. On en déduit donc une certaine défaillance au sein du système dont il va falloir du temps pour normaliser de nouveau.

Quels sont les impacts de l’actif différé ?

Déjà, ce qu’il faut savoir, c’est que les pertes vont probablement persister les prochains mois. Oui, car tant que la Banque centrale continue sa politique de resserrement monétaire, cela implique de monter les taux. Le fait d’augmenter les taux encourage les banques traditionnelles à placer leur argent auprès de la FED car les taux sont plus attractifs. Et par conséquent, il y a moins d’argent disponible dans le système financier.

L’autre chose qu’il faut savoir, c’est que les bénéfices générés par la FED sont redistribués au gouvernement afin de financer les dépenses et de réduire le déficit. Donc, cela peut avoir un enjeu dans le fait que le gouvernement ne reçoit plus ces bénéfices pendant plusieurs mois.

Pour conclure

Ce qu’il faut retenir ici, c’est que les injections (achats d’obligations) ont créé quelques défaillances dans le système de la politique monétaire de la Banque centrale américaine et qu’il va falloir un peu de temps pour normaliser le tout. Même si la FED se trouve actuellement dans le rouge, ceci devrait se rectifier les prochaines années.

Maximisez votre expérience Cointribune avec notre programme 'Read to Earn' ! Pour chaque article que vous lisez, gagnez des points et accédez à des récompenses exclusives. Inscrivez-vous dès maintenant et commencez à cumuler des avantages.

Après avoir travaillé pendant 7 ans dans une banque canadienne dont 5 ans dans une équipe de gestion de portefeuille comme analyste, j’ai quitté mes fonctions afin de me consacrer pleinement aux marchés financiers. Mon but ici, est de démocratiser l'information des marchés financiers auprès de l'audience Cointribune sur différents aspects, notamment l’analyse macro, l’analyse technique, l’analyse intermarchés…

Les propos et opinions exprimés dans cet article n'engagent que leur auteur, et ne doivent pas être considérés comme des conseils en investissement. Effectuez vos propres recherches avant toute décision d'investissement.