Les effets de l'institutionnalisation sur le bitcoin

Depuis la création du bitcoin pendant la crise financière de 2008, il y a eu plusieurs débats entre ceux qui sont pour et ceux qui sont contre. Comme pour la majorité des nouveautés, il y a toujours un temps d’adoption qui passe souvent par une phase de rejet de la majorité en début de phase. Cependant, la montée en popularité à travers la dernière décennie au niveau du bitcoin a fini par attirer les institutions. Maintenant, on veut comprendre les effets de l’institutionnalisation sur le bitcoin.

Qu’est-ce que l’institutionnalisation en général ?

En théorie, l’institutionnalisation est le processus d’adoption de quelque chose au sein d’une organisation ou au niveau social. Dans le cas présent, plus particulièrement pour le bitcoin, il s’agit à la fois de l’adoption d’une technologie mais aussi d’un actif financier par les grandes institutions financières. Actuellement, il y a la possibilité d’acheter du bitcoin auprès d’une plateforme de courtage pour la cryptomonnaie. Mais au-delà de cela, il y a dorénavant d’autres produits qui vont dépendre de la variation du bitcoin. Par exemple, les futures, les ETF, Trust, les options… Lorsque l’on parle d’institutions, cela concerne les organisations qui ont des larges capacités financières à introduire et à commercialiser les produits. Cela concerne les banques, les hedges funds, les fonds de pension…

L’institutionnalisation du bitcoin a principalement pris place en Amérique du Nord. Par exemple, le premier ETF sur le bitcoin a été sorti au Canada. Les ETF sont très prisés auprès des investisseurs depuis le début des années 2000. C’est devenu un des produits les plus utilisés dans l’univers de l’investissement. Suite à la sortie de l’ETF au Canada, les US ont par la suite suivi le mouvement en offrant eux aussi un ETF bitcoin.

En termes de technologie, même si le principe de la blockchain existe depuis plus longtemps que la création du bitcoin, c’est principalement celui-ci qui l’a popularisé. Et vu l’émergence de cette technologie durant les dernières années, ce fut une source d’inspiration pour les banques centrales afin d’élaborer des CBDC (monnaie numérique centralisée).

Les effets positifs de l’institutionnalisation du bitcoin

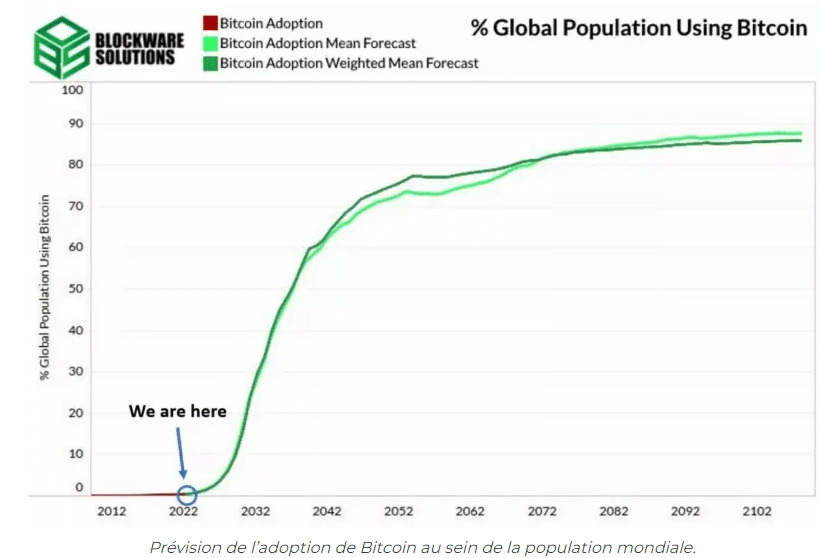

Le fait que les grandes institutions participent de plus en plus à l’intégration du bitcoin au sein de la société, cela donne plus de crédibilité et de confiance au bitcoin. Elles ouvrent plus de possibilités d’accéder au bitcoin via différents types de produits et cela ouvre la voie pour ramener plus d’argent vers le bitcoin. Même si on n’a pas encore atteint une adoption totale. On peut quand même mettre en avant une certaine progression. Voici la position de l’adoption du bitcoin actuellement. Nous sommes toujours en début de courbe.

Comme le bitcoin a été créé en 2008, on peut également ajouter qu’il y a des générations qui ont grandi avec le bitcoin et qui vont devenir des futurs investisseurs potentiels à leur majorité. Par conséquent, l’ascension de sa popularité va continuer de croître avec la relève.

Dans un autre registre, le principe d’institutionnaliser le bitcoin, c’est aussi augmenter la liquidité de l’actif. Plus le bitcoin est capitalisé, moins il devient volatile à terme.

L’autre point positif de l’institutionnalisation du bitcoin, c’est la démocratisation du paiement en bitcoin. De plus en plus de compagnies mettent à disposition le paiement en bitcoin. C’était le cas notamment de PayPal. Le simple fait de pouvoir transiger directement le bitcoin est un énorme progrès. En partant de là, on peut même aller plus loin, c’est d’en faire une monnaie officielle. C’est le cas du Salvador par exemple.

Les points négatifs de l’institutionnalisation du bitcoin

Dans un premier, il y a aussi un intérêt monétaire dans le fait de mettre à disposition à la fois des produits reliés au bitcoin ou de servir de bureau de trading (pour les futures par exemple). Comme la demande est grandissante, les institutions doivent s’aligner pour continuer à faire de l’argent. Comment peuvent-elles faire de l’argent ? Voici un exemple :

Lorsqu’on met à disposition des ETF, il y a des frais de management reliés à l’ETF que l’investisseur doit payer. Dans le cas des futures, il y a le spread entre le prix de l’offre et le prix de la demande (bid and ask). Comme la popularité de la cryptomonnaie augmente, l’intérêt des institutions reste inévitable pour faire de l’argent à travers cette nouvelle classe d’actif. C’est la même pratique que de faire de l’argent avec les autres types d’actifs.

Cependant, il y a un gros désavantage à cela. Plus le bitcoin est institutionnalisé, plus il est possible de la manipuler via les produits dérivés comme les options, les futures… Il peut y avoir également plusieurs arbitrages entre les différents produits.

Le bitcoin a été créé dans le but de se détacher de toutes régulations. Par conséquent, plus les façons d’institutionnaliser se multiplient, plus celui-ci s’éloigne d’une de ses utilités de base qui est la décentralisation. Alors oui, même si le principe d’institutionnaliser permet de populariser encore plus l’actif, le bitcoin peut s’éloigner d’un de ses principes de base qui est la décentralisation.

Les institutions aident à la stabilité du prix

On sait que les particuliers ont à disposition des niveaux de leviers assez importants via les plateformes de trading pour spéculer sur la cryptomonnaie. Ce simple fait rend le marché des cryptos encore plus volatile, surtout lorsqu’on procède à des liquidations puisqu’il y a moins de liquidités pour racheter les parts. Le fait d’avoir de plus en plus d’institutions qui sont des plus gros porteurs en parallèle va permettre de faire face à cela. Par conséquent, cela va avoir directement un impact à terme sur la volatilité du bitcoin.

L’impact de l’institutionnalisation du bitcoin

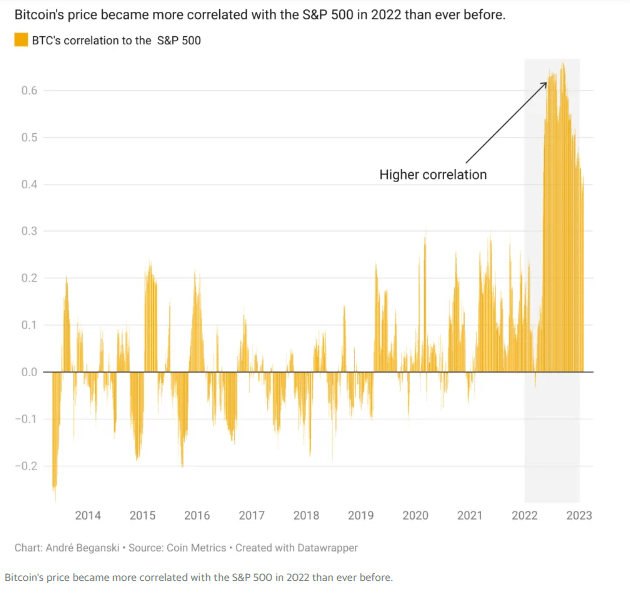

On a pu remarquer que plus le bitcoin est institutionnalisé et plus il est popularisé, plus il est corrélé aux indices boursiers américains comme le S&P500. On peut constater que sa corrélation devient de plus en plus importante sur le graphique ci-dessous :

Pour expliquer cela, il faut comprendre que les facteurs qui influencent la variation du bitcoin sont similaires à ceux qu’on étudie pour les indices. En voici quelques-uns :

- Le dollar US

- Les accélérations de croissance

- La politique monétaire des banques centrales (liquidités)

- L’inflation

- Le halving (propre au bitcoin)

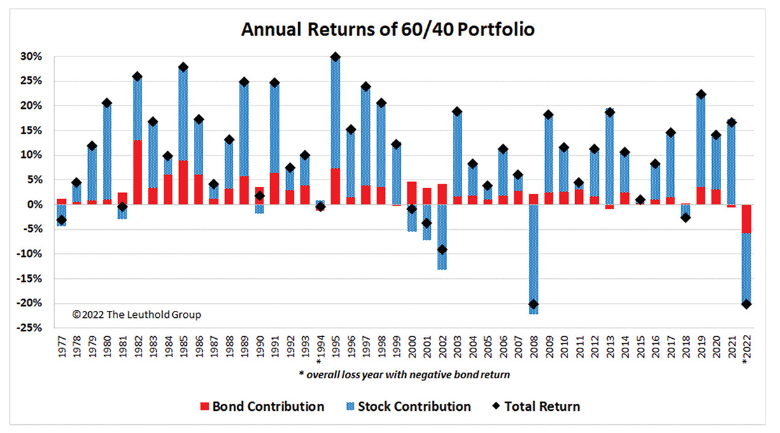

C’est un aspect qui peut être intéressant mais qui peut aussi devenir problématique dans la gestion au niveau des portefeuilles diversifiés. Si la corrélation est positive entre les deux classes d’actifs, cela veut aussi dire que si l’un monte, l’autre montre et vice versa. En général, vous entendrez souvent parler des deux classes d’actifs majeures comme les actions et les obligations. On parle souvent de portefeuille 60/40, soit 60 % actions et 40 % obligations. Le principe de base et les rendements à terme par rapport au risque sont intéressants :

Cependant, si on veut un portefeuille diversifié, il faut prendre en compte que le bitcoin a une corrélation positive importante avec les indices majeurs. De ce fait, l’allocation du bitcoin va rester légère dans les gros portefeuilles institutionnels. Pourquoi ? Il reste un actif avec un bêta (mesure de volatilité) élevé pour l’instant et il est aussi corrélé positivement avec les indices actions. C’est pour cela que l’allocation devrait rester légère. Cela dit, le simple fait que les gros porteurs ajoutent une allocation pour cette classe d’actif est un grand pas. Plus le bitcoin sera capitalisé, moins il sera volatile.

Le bitcoin, un hedge à la fois anti-institutionnel ?

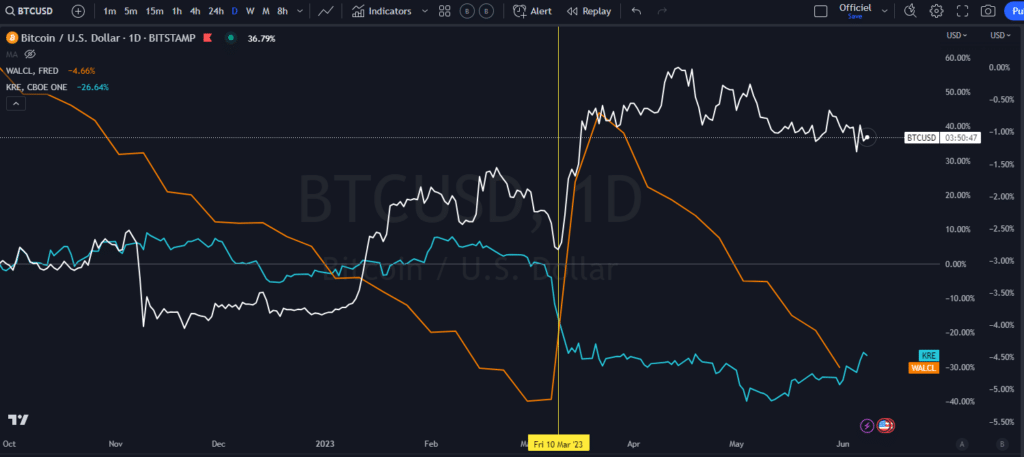

Initialement, on sait que le bitcoin a été créé de façon à se détacher des régulations institutionnelles. Par exemple, c’est le cas pour faire face à la politique monétaire expansionniste des banques centrales. Plus elles injectent des liquidités, plus cela fait perdre de la valeur au dollar US (offre illimitée) et en fait gagner au bitcoin qui lui, a une offre limitée à terme (21 millions). Par conséquent, le bitcoin est aidé par les actions des banques centrales et il peut être considéré comme un hedge anti-institutionnel. Ce fut le cas avec les problèmes au sein des banques récemment (mars 2023). On a pu voir la réaction positive du bitcoin face aux faillites des banques régionales. L’intervention immédiate des banques centrales a été très positive pour le bitcoin. Et en parallèle, les banques régionales ont eu du mal à se relever.

C’est aussi pour cela qu’il est de plus en plus considéré comme l’or virtuel. Tout comme l’or, son offre est limitée, et le bitcoin peut être utilisé comme monnaie d’échange sur quelques plateformes.

Conclusion

De manière générale, il y a vraiment des points positifs à l’institutionnalisation du bitcoin notamment en termes de popularité, crédibilité et liquidités. On est encore loin de l’adoption totale, ce qui laisse donc encore beaucoup de potentiel à l’évolution du bitcoin. Même si l’institutionnalisation peut l’éloigner de son utilisé de base (être décentralisé via des produits dérivés), il garde quand même plusieurs atouts propre à lui, notamment son offre limitée ou le processus du halving qui réduit la production par bloc miné tous les 4 ans.

Maximisez votre expérience Cointribune avec notre programme 'Read to Earn' ! Pour chaque article que vous lisez, gagnez des points et accédez à des récompenses exclusives. Inscrivez-vous dès maintenant et commencez à cumuler des avantages.

Après avoir travaillé pendant 7 ans dans une banque canadienne dont 5 ans dans une équipe de gestion de portefeuille comme analyste, j’ai quitté mes fonctions afin de me consacrer pleinement aux marchés financiers. Mon but ici, est de démocratiser l'information des marchés financiers auprès de l'audience Cointribune sur différents aspects, notamment l’analyse macro, l’analyse technique, l’analyse intermarchés…

Les propos et opinions exprimés dans cet article n'engagent que leur auteur, et ne doivent pas être considérés comme des conseils en investissement. Effectuez vos propres recherches avant toute décision d'investissement.