Astonishing response by Dutch central bank Governor Knot when his solvency is questioned due to coming losses: use gold revaluation account. pic.twitter.com/yIZXc1aRWH

— Jan Nieuwenhuijs (@JanGold_) November 2, 2022

A

A

Les banques centrales n'ont jamais acheté autant d'or

sam 05 Nov 2022 ▪

7

min de lecture ▪ par

Le World Gold Council révèle que les banques centrales n’ont jamais autant acheté d’or… et bientôt des bitcoins ?

400 tonnes d’or au troisième trimestre

Le dernier rapport trimestriel du World Gold Council (WGC) signale une hausse de 28 % de la demande globale d’or d’une année sur l’autre.

Les banques centrales ont acheté à elles seules 400 tonnes d’or. Soit environ vingt mètres cube d’une valeur de 20 milliards de dollars.

Reuters rapporte que « les banques centrales ont acheté 673 tonnes d’or depuis le début de l’année, un chiffre que nous n’avions plus vu depuis 1967 ».

Parmi les gros acheteurs figurent les banques centrales de Turquie, d’Ouzbékistan, du Qatar et d’Inde.

Mais pour quoi faire… ?

Le gouverneur de la banque centrale néerlandaise a donné un début de réponse. Klaas Knot estime que ses réserves d’or assurent la solvabilité de la DNB (Dutch central bank) :

Cette interview est intervenue suite à une lettre du gouverneur à Sigrid Kaag, ministre néerlandaise des Finances, le 9 septembre. La lettre était intitulée : « La DNB prévoit une détérioration de ses finances »…

Cette détérioration vient du fait que les banques centrales de la zone euro ont acheté environ 42 % de toute la dette publique via le fameux « Quantitative Easing ». Or la hausse des taux par la BCE fait baisser la valeur de ces anciens titres de dettes (car ayant des taux d’intérêt plus faibles).

Pareil de l’autre côté de l’Atlantique. La valeur du marché obligataire US ayant fondu de 23 % cette année, la FED réduit actuellement son bilan en faisant des pertes.

D’où l’idée de Klaas Knot de réévaluer la valeur de son stock d’or obtenu en bonne partie dans le sillage des accords de Bretton Woods, lorsque l’once d’or ne valait que 35 dollars l’once contre 1600 dollars aujourd’hui.

Ainsi, alors que l’on pensait la « relique barbare » morte et enterrée, voilà que les banquiers s’en servent pour équilibrer leurs comptes. Always has been…

De l’or à la place du dollar ?

D’après le WGC, les achats de lingots et de pièces d’or (les particuliers) ont été multipliés par trois en Turquie. Ils ont atteint 47 tonnes ce trimestre. Les anatoliens achètent de l’or pour se protéger de l’inflation qui atteint 83 %.

Et notons en passant que la Turquie souffre d’inflation alors même que le taux directeur de la banque centrale était de 25 % en 2019, 20 % en 2021 et encore 10 % aujourd’hui !

Il ne suffit donc pas de remonter les taux d’intérêt pour faire disparaître l’inflation. C’est d’ailleurs ce que pense Christine Lagarde lorsqu’elle déclare « qu’une récession ne sera pas suffisante pour maîtriser l’inflation »…

L’inflation est aussi une question d’équilibre de la balance commerciale. Malheureusement pour Ankara, la sienne est chroniquement déficitaire. Il en résulte mécaniquement une baisse du taux de change de la lire, provoquant en retour un surenchérissement des importations.

Seuls les États-Unis peuvent se permettre d’importer plus qu’ils n’exportent. C’est le privilège d’imprimer la monnaie de réserve internationale. Le pétrole étant vendu exclusivement en dollar, toutes les banques centrales en accumulent volontiers, ce qui soutient artificiellement le billet vert.

Cela dit, est-ce que le soudain appétit des banques centrales pour l’or ne découlerait-il pas d’une défiance grandissante vis-à-vis du dollar ?

C’est ce que suggère la baisse record du volume de réserve de change en 2022. Les réserves sont des avoirs que les banques centrales détiennent en monnaies étrangères. Bloomberg rapporte qu’elles ont baissé de 1 000 milliards de dollars. Certains pensent que nous avons atteint le pic :

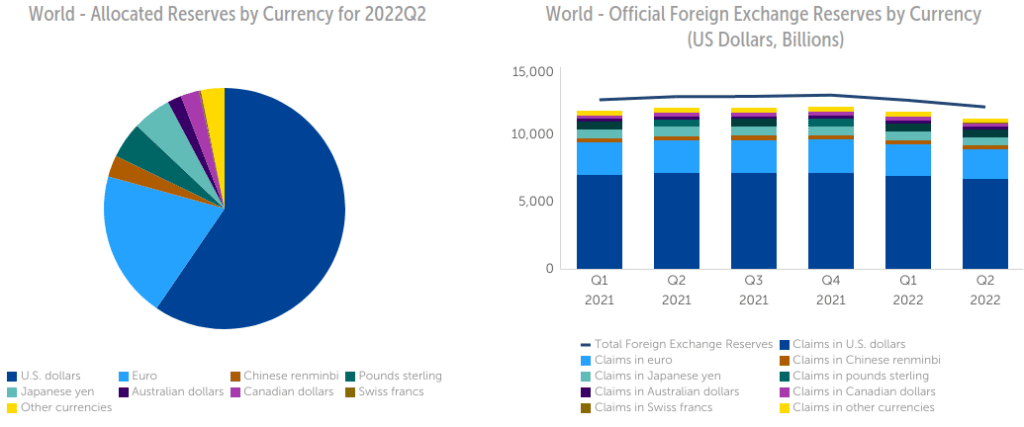

Droite : Évolution de ces réserves de change depuis le T1 2021

Source : IMF

Ces réserves (dollar, yens, euros, yuans, francs suisses, etc.) sont passées d’un montant équivalent à 11 946 milliards de dollars début 2021, à 11 174 milliards en juin 2022. Les seules réserves de dollars sont passées de 7 070 milliards à 6 652 milliards.

Soit dit en passant, ces réserves ne se détiennent pas sous forme de billets. Elles sont placées dans la dette des pays concernés. La dynamique actuelle suggère donc que les dettes des nations du G7 (États-Unis, Royaume-Uni, Allemagne, France, Japon, Italie, Canada) ont de plus en plus de mal à trouver preneur.

Pourquoi ?

Pour plusieurs raisons :

- Les interventions des banques centrales sur le marché des changes

Certains pays comme le Japon ou la République tchèque ont récemment vendu des dollars et des euros pour acheter du yen et des couronnes afin de stabiliser leur taux de change.

- Les tensions géopolitiques

Les pays les plus endettés (États-Unis, UE) sont entrés en guerre avec un pays à qui ils doivent beaucoup d’argent : la Russie.

Washington et Bruxelles se sont empressés de « geler » 300 milliards de dollars et 300 milliards d’euros que la banque centrale russe avait placé dans leur dette.

À noter également que la Chine détient pour environ 970 milliards de dettes américaines et que le torchon brûle entre l’Empire du Milieu et l’oncle Sam…

- La baisse de la valeur des titres de dette

Comme nous le disions plus haut, les anciens titres de dette perdent de la valeur en raison de la hausse des taux. La valeur des dettes des pays du G7 autres s’est écroulée en raison de la dépréciation de leurs monnaies face au dollar. Et comme le total mondial des réserves se mesure en dollars, il a logiquement baissé.

Mais en définitive, c’est probablement le désintérêt grandissant pour le dollar qui fait briller l’or. Les deux pays qui défient ouvertement l’hégémonie du dollar, le tango sino-russe, en accumulent sans compter depuis la guerre d’Irak.

Par ailleurs, cela fait maintenant plusieurs années que Pékin propose de payer son pétrole en or. Cette information est cruciale quand on sait que l’Arabie Saoudite est toute proche de rejoindre les BRICS, ainsi que l’Organisation de coopération de Shanghai…

En somme, il y a fort à parier que les balances commerciales se régleront de nouveau en or si les tensions internationales s’aggravent.

Gageons que le bitcoin, qui a l’immense avantage de voyager gratuitement (et non pas l’or), tirera rapidement son épingle du jeu.

Maximisez votre expérience Cointribune avec notre programme 'Read to Earn' ! Pour chaque article que vous lisez, gagnez des points et accédez à des récompenses exclusives. Inscrivez-vous dès maintenant et commencez à cumuler des avantages.

A

A

Reporting on Bitcoin, "the goddess of wisdom, feeding on the fire of truth, exponentially growing ever smarter, faster, and stronger behind a wall of encrypted energy".

DISCLAIMER

Les propos et opinions exprimés dans cet article n'engagent que leur auteur, et ne doivent pas être considérés comme des conseils en investissement. Effectuez vos propres recherches avant toute décision d'investissement.