Le taux de rendement 10 ans s'envole

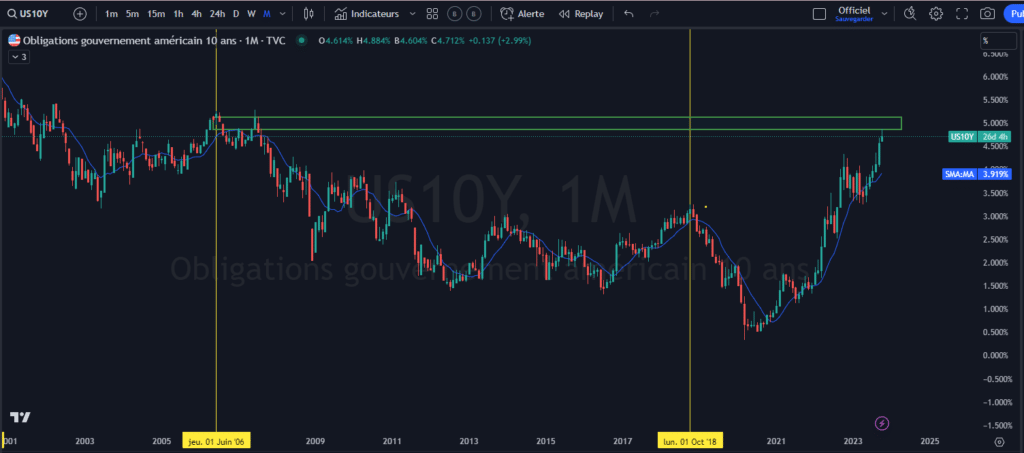

Le taux de rendement 10 ans US atteint son niveau plus haut depuis 16ans, ce qui a entrainé l’un des pires marchés baissiers de l’histoire des obligations. Comme le marché obligataire reste l’un des plus gros marchés, il a impacté les autres marchés, comme celui des actions. Malgré sa réputation de placement conservateur, ce marché vit l’un de ses pires bear market. Nous allons justement regarder de plus près le pourquoi ainsi que les impacts de cette hausse du taux de rendement. Ceci est dans le but de mieux comprendre l’environnement dans lequel nous sommes.

Qu’est ce que le marché des obligations ?

Avant d’expliquer les impacts de l’envol du taux de rendement 10ans, nous allons principalement parler du principe d’une obligation pour bien comprendre le concept.

Le marché des obligations est celui de l’emprunt. C’est celui où on va émettre, acheter et vendre les obligations (titres de créance). Il est plus important que le marché des actions, c’est pour cela qu’on dit souvent que c’est le marché leader, celui qui dit vrai. Pour faire simple, l’État ou les entreprises vont émettre des obligations/des titres de créance. Ceci est dans le but de financer le développement ou les dépenses. Ici, on va focaliser sur les obligations d’État.

Lorsqu’un investisseur achète un titre de créance , il prête de l’argent à l’emprunteur et reçoit une rémunération via le taux d’intérêt en contrepartie. Ensuite, à la date d’échéance, il récupère son capital initial. On parle aussi de revenu fixe car on connaît d’avance le taux de rémunération et on récupère le montant initial du prêt s’il n’y a pas de faillite. Les obligations sont des titres de créance alors que les actions sont des titres de participation.

Marché monétaire vs marché obligataire

Nous avons à la fois le marché monétaire et le marché des obligations, la principale différence se trouve dans la durée. Le marché monétaire va se spécialiser dans les titres de créances à court terme, soit les bons de trésor en général d’une durée de moins d’un an alors que le marché obligataire va représenter plus les obligations avec des maturités plus longues (exemple : 5-10-20 ans). Le taux de rendement 10ans qui reste l’un des taux les plus observés représente une maturité longue.

La performance des obligations US

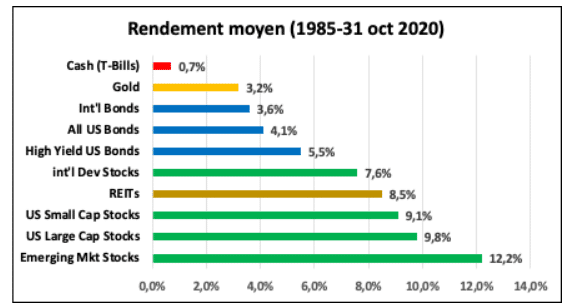

Les obligations sont considérées comme des titres plus conservateurs, le rendement reste inférieur au marché des actions à terme.

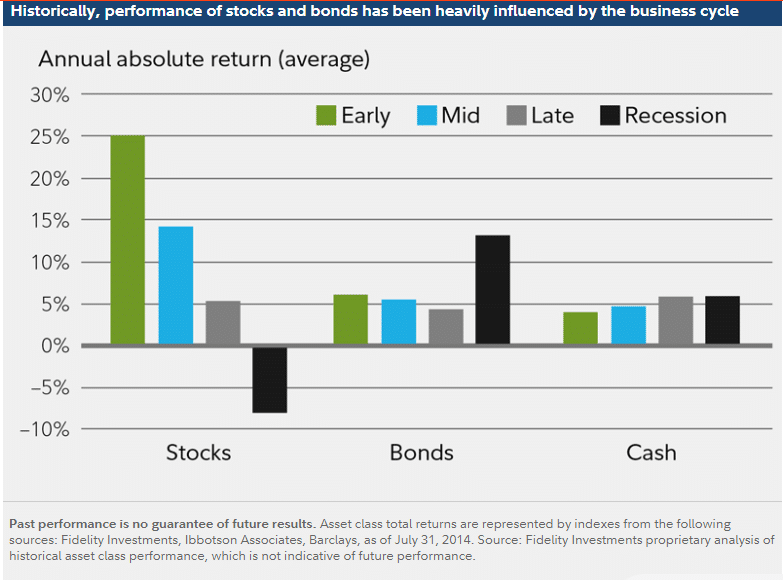

Elles sont considérés comme plus sécuritaires donc on les utilise pour les profils plus conservateurs. L’un des portefeuilles les plus utilisés pour la diversification est le 60/40, soit 60% actions et 40% obligations. Le portefeuille 60/40 permet de limiter les drawdowns les plus importants lorsque nous avons une récession ou des baisses de marché. La raison est que les obligations ont tendance à surperformer pendant les récessions par rapport aux autres classes d’actifs.

Le mécanisme est simple à comprendre. Quand nous sommes en récession, les banques centrales vont avoir tendance à baisser les taux afin de rendre l’accès à l’emprunt plus accommodant pour stimuler la croissance de nouveau.

Les obligations sont reliées au taux d’intérêt puisqu’elles ont le statut de créance. Lorsque les taux montent, la valeur des obligations baisse. Le marché des taux et des obligations vont être stimulés par plusieurs facteurs comme :

- L’offre/la demande

- La croissance

- L’inflation

Pourquoi les obligations vivent le pire bear market de leur histoire ?

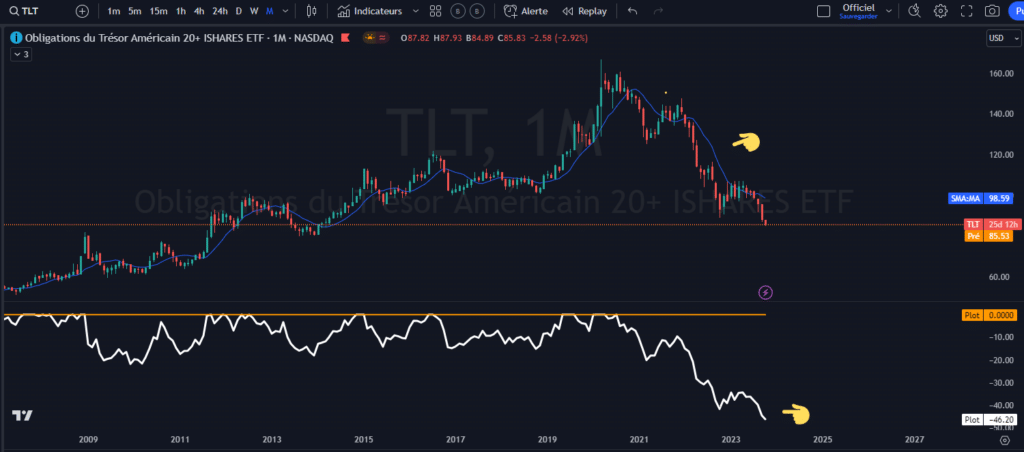

Depuis 2021, les obligations poursuivent leur descente aux enfers. C’est-à-dire qu’elles vivent le pire bear market depuis plusieurs décennies. On parle ici des obligations à long terme. La première raison reste à cause de l’inflation. Pour maîtriser l’inflation, la banque centrale va devoir monter ses taux directeurs, ce qui implique une politique monétaire restrictive. Par conséquent, dans un cycle de hausse de taux, ils vont monter.

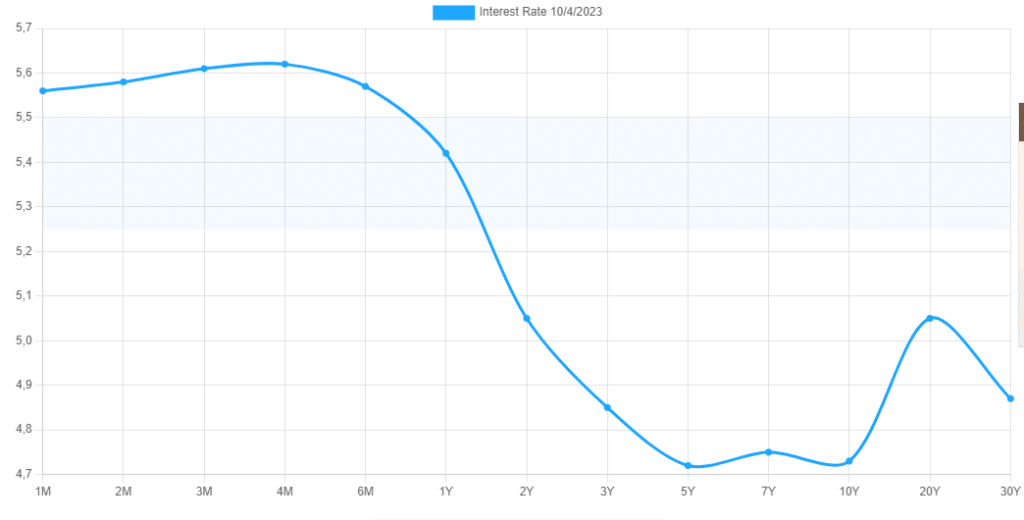

Cependant, avec la hausse des taux directeurs, les maturités à court terme sur le marché monétaire vont attirer davantage les investisseurs. On peut le voir sur la courbe suivante.

Comme les expirations sont à court terme, les investisseurs bénéficient à la fois de récupérer le capital à 100% dans une durée plus courte mais ils profitent aussi d’un taux d’intérêt élevé puisque les taux sur le marché monétaire sont plus proches de celui du taux directeur. C’est aussi une des raisons pour laquelle les obligations à long terme vivent un des pires bear market. Les taux à court terme sont plus élevés que les taux à long terme, les investisseurs vont donc favoriser les expirations courtes par rapport aux maturités plus longues car le taux de rémunération est plus favorable. Par conséquent, cela fait pression sur le taux 10 ans de monter pour qu’il devienne tout autant attractif.

Le problème d’une offre importante et d’une demande faible

Discutons du deuxième problème majeur, soit une offre des obligations US très importante. Les facteurs majeurs qui font en sorte que nous avons une offre importante sont à la fois : le resserrement quantitatif QT + taux à court terme plus attractif que les taux à long terme + la sortie des investisseurs étrangers + les nouvelles émissions d’obligations suite au rehaussement de la limite du plafond de la dette.

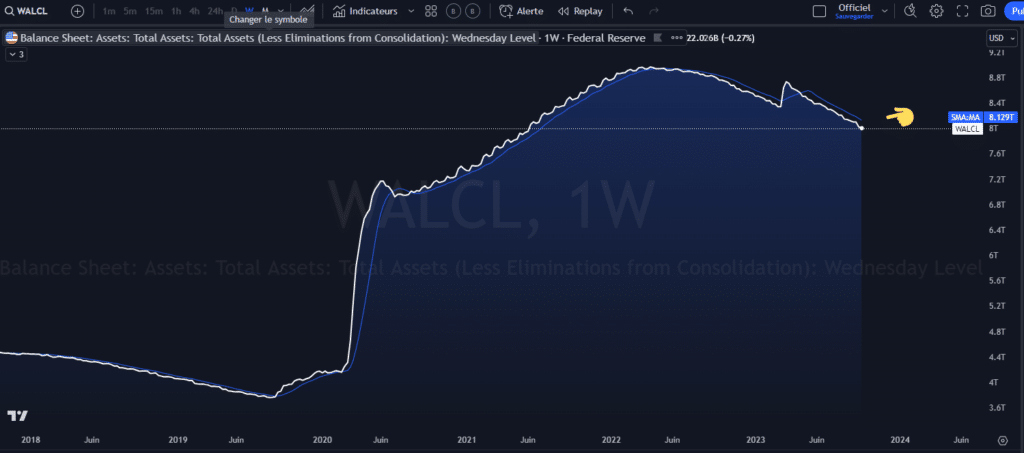

- Le resserrement quantitatif part du principe que la banque centrale ne va pas racheter certaines maturités tous les mois. détenues dans son bilan Par conséquent, le bilan baisse et la liquidité est de plus en plus faible.

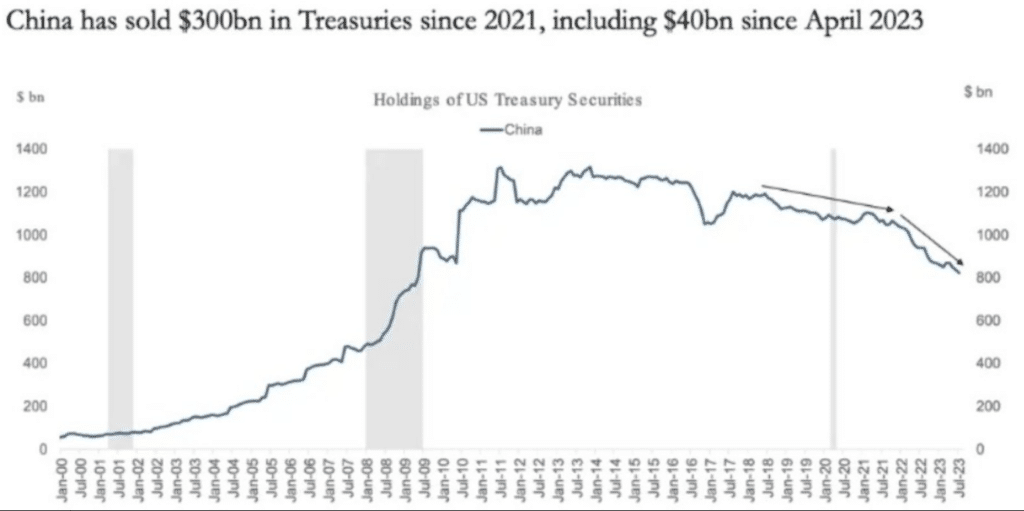

- La sortie des investisseurs devient inquiétante, ce qui laisse place à une offre de plus en plus importante. On peut voir l’exemple avec la Chine.

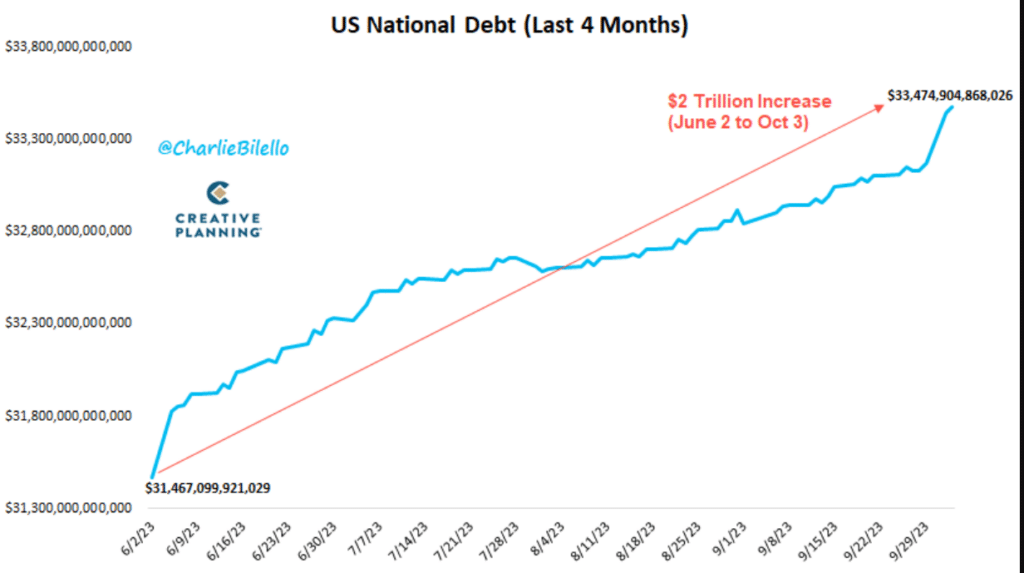

- L’autre élément reste le fait que la limite du plafond de la dette a été rehaussée, ce qui implique que de nouvelles émissions ont été mises aux enchères. Par conséquent, l’offre a augmenté dans un contexte déjà difficile.

L’ensemble de ces éléments jumelé au problème initial de l’inflation implique que les taux soient montés pour attirer les investisseurs et les rémunérer par rapport au risque en parallèle.

Comme les obligations de longue durée sont plus risquées, il faut un taux de rémunération plus important pour compenser le risque. Pour rééquilibrer le tout, il faudrait soit que :

- L’inflation baisse afin de diminuer les pressions de la politique monétaire

- Les taux à long terme deviennent plus compétitifs que les taux à court terme

- Les banques centrales arrêtent le programme du resserrement quantitatif QT

- Les banques centrales achètent les obligations pour diminuer l’offre disponible si le drama s’accentue

Les enjeux sur l’économie

La hausse des taux est problématique puisque ça rend l’accès à l’emprunt moins accessible. Même si c’est volontaire afin de ralentir au mieux l’inflation, ça peut avoir des effets dévastateurs par la suite. Comme le coût d’emprunt devient plus onéreux, ça peut limiter les entreprises à se développer via le crédit. Cela est notamment le cas des entreprises qui sont plus dépendantes au crédit pour croître. D’autre part, ça peut réduire les marges et donc affecter le profit de l’entreprise. C’est aussi pour cela que nous avons quelques turbulences sur le marché des actions qui représente des entreprises.

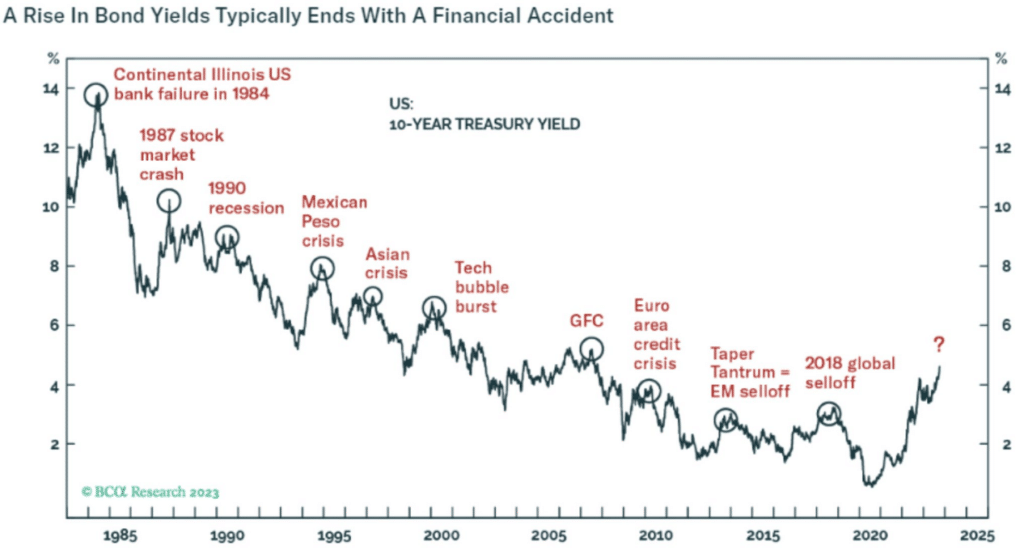

Au niveau des particuliers, des taux élevés peut limiter l’accès à l’achat de propriété. Et ça va également impacter ceux qui vont devoir renouveler leur hypothèque avec un taux d’intérêt plus élevé. Le tout à condition que les taux longs ne baissent pas. Cela va impliquer des mensualités beaucoup plus élevées à débourser. Ce sont juste quelques exemples. La variation des taux fait les cycles économiques ayant parfois comme conséquence les récessions ou un accident.

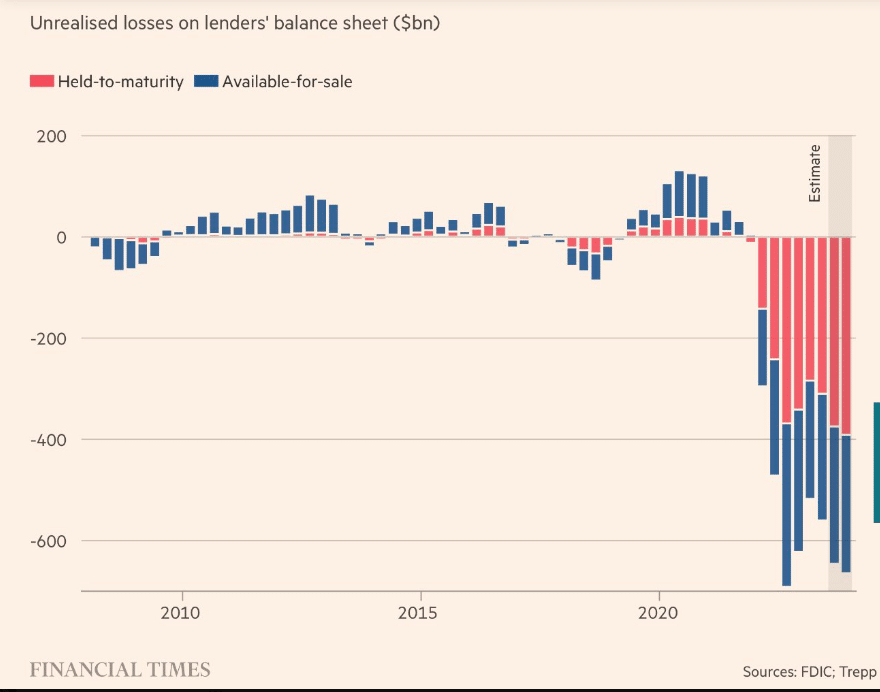

L’autre élément important reste les détenteurs des obligations à perte. Comme les obligations US sont considérées comme sécuritaires, elles sont aussi détenues massivement par les gros porteurs. On parle ici des institutions financières, la banque centrale, les fonds de pension, les entreprises… Cependant, les obligations à long terme ont un drawdown d’environ -46% depuis les derniers plus hauts sur les obligations US.

Pour l’instant, la dernière baisse des obligations durant septembre/octobre a été compensée par la force du dollar US. Cependant, si le dollar US baisse, et que le taux de rendement ne baisse pas assez, cela peut rendre la perte insoutenable tout comme en mars 2023. Voici les pertes non réalisées par les gros détenteurs.

Un « remake » de mars 2023 ?

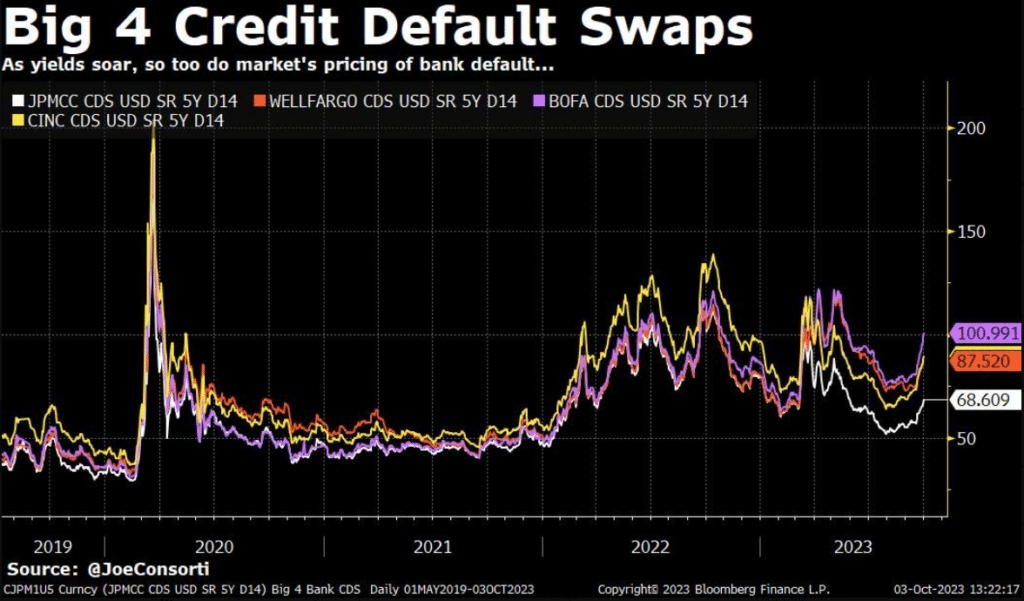

Comme il y a moins de dépôts au sein des banques, l’argent placé sur les obligations d’État peut engendrer un déséquilibre. C’est lié à la fois aux pertes non réalisées sur les obligations US avec une maturité longue et le manque de dépôts en parallèle. Cela concerne principalement les banques qui prennent plus de risques et d’effet de levier. C’était le cas des banques régionales avec l’intervention de la FED en mars 2023. D’ailleurs, on peut voir sur le graphique ci-dessous le risque qui augmente via le credit default swap.

Les prévisions du taux 10 ans

Nous avons plusieurs prévisions qui sont faites à travers l’industrie. Il y a Bill Ackman qui soutient le fait que les taux vont continuer de monter les prochaines années. Nous avons Larry Fink (Blackrock) qui soutient un taux 10 ans à 5% ou il y a Jamie Dimon (JPMorgan) qui soutient un taux de rendement à 7%. On s’est déjà rapproché de 5% puisque le taux s’est envolé vers 4.88%.

Comme la banque centrale fait une pause pour voir les effets de la politique monétaire restrictive, le cycle de hausse de taux est plus proche de la fin que du début. Les taux réels sont positifs, ce qui signifie d’être suffisamment restrictif. Pour ce cycle économique, le niveau du 5% pourrait devenir une résistance très importante. D’autre part, il y a un consensus incroyable sur la fin du marché obligataire dans les médias et sur les réseaux. Et le consensus n’est pas toujours le mieux. On peut voir que le taux est revenu sur les mêmes niveaux qu’avant la crise financière 2008.

Les éléments qui vont influencer l’évolution du taux de rendement

La baisse du pétrole devrait limiter le potentiel de l’inflation mais c’est toujours le problème de l’offre (trop importante) qui reste réel. Le simple fait d’arrêter le programme de resserrement quantitatif serait assez positif pour limiter la hausse du taux de rendement 10 ans. Pour le reste, en cas de drama comme une crise du crédit, la FED devrait réagir comme elle l’a fait dans le passé. Un pivot de la FED serait encore mieux. On parle quand même ici d’un marché leader qui a une volatilité digne d’un shitcoin pouvant avoir des impacts collatéraux dévastateurs. Si ça va trop loin, il serait surprenant de ne pas avoir d’intervention.

Cela dit, pour les prochaines années, il y a plusieurs raisons qui pourraient préserver le taux de rendement 10 ans à revenir sur les mêmes niveaux comme la déglobalisation, déficit fiscal qui force à émettre plus d’obligations, un désintérêt des investisseurs étrangers, l’inflation…

CONCLUSION

Les investisseurs seront de nouveau attirés par les obligations à long terme lorsque le discours de la banque centrale sera plus souple et moins restrictif. Dans ce genre de situation, le taux de rémunération élevé jumelé à un discours moins hawkish devrait attirer les investisseurs de nouveau. Dès que les investisseurs vont de nouveau acheter, cela va par la suite détendre les taux pendant un temps.

Maximisez votre expérience Cointribune avec notre programme 'Read to Earn' ! Pour chaque article que vous lisez, gagnez des points et accédez à des récompenses exclusives. Inscrivez-vous dès maintenant et commencez à cumuler des avantages.

Après avoir travaillé pendant 7 ans dans une banque canadienne dont 5 ans dans une équipe de gestion de portefeuille comme analyste, j’ai quitté mes fonctions afin de me consacrer pleinement aux marchés financiers. Mon but ici, est de démocratiser l'information des marchés financiers auprès de l'audience Cointribune sur différents aspects, notamment l’analyse macro, l’analyse technique, l’analyse intermarchés…

Les propos et opinions exprimés dans cet article n'engagent que leur auteur, et ne doivent pas être considérés comme des conseils en investissement. Effectuez vos propres recherches avant toute décision d'investissement.