Le bitcoin : le refuge contre le risque bancaire ?

Les évènements de risque s’accumulent car la liquidité est de plus en plus à sec au niveau bancaire. Et c’est dans cet un environnement que certains actifs sortent du lot et jouent un rôle plus résilient face au système. On va justement parler du Bitcoin et de son rôle.

Les problèmes de liquidités

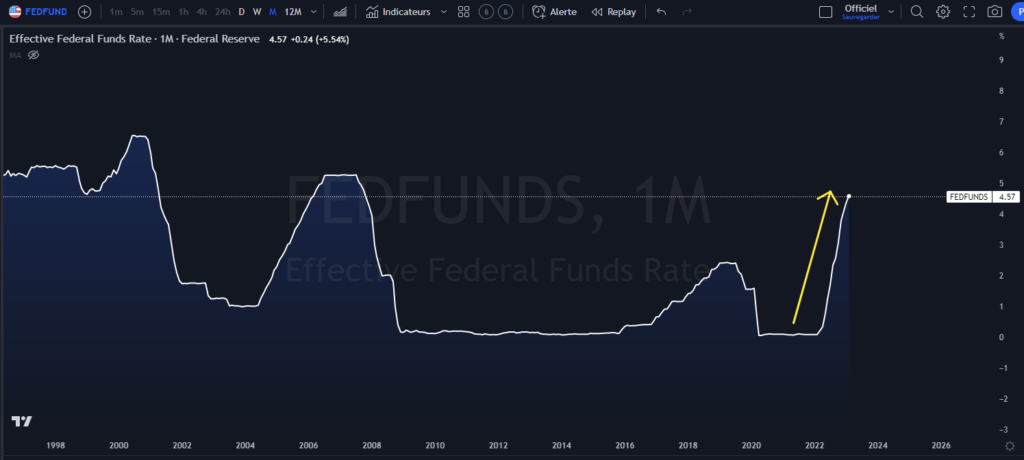

Comme vous avez pu constater depuis 2022, nous avons eu un cycle de hausse de taux afin de contrôler l’inflation. Le problème n’était pas forcément la hausse des taux, mais plutôt la vitesse à laquelle nous avons augmenté les taux. En l’espace d’un an, les taux sont passés de 0.1 % à 4.75-5 %.

Les taux du marché des obligations ont suivi cette vitesse. En temps normal, une hausse du taux directeur est mieux absorbée lorsque nous avons une accélération de croissance. Par conséquent, un cycle de hausse de taux peut affecter à la fois les entreprises et les particuliers. Cela affecte les entreprises, car elles doivent faire face à un coût d’emprunt plus élevé pour se développer. Il en est de même pour les particuliers, le coût d’emprunt est plus cher pour consommer. Dans son ensemble, cela rend l’accès au crédit plus difficile et limite le potentiel de croissance via le développement et la consommation des particuliers.

D’autre part, le fait d’avoir une courbe des taux inversée n’aide pas les banques. C’est-à-dire que les taux à long terme sont moins élevés que les taux à court terme. Cela peut rendre les choses difficiles. Pourquoi ? Les banques empruntent les fonds à court terme (taux plus élevé) et elles prêtent de l’argent souvent à long terme avec des taux moins hauts. Ceci s’explique par la fameuse courbe inversée.

De manière générale, le cycle de hausse de taux a pas mal affecté les actifs en 2022. Et plus particulièrement, les obligations et les actions. Les pertes apparentes au niveau de l’exposition des banques sur les actifs peuvent faire perdre confiance aux particuliers.

Les paniques bancaires

Lorsque les banques ont des expositions importantes sur les marchés financiers, les dépositaires peuvent perdre confiance suite aux pertes apparentes. Dès qu’il est question de perte de confiance, cela peut engendrer des paniques bancaires ou “bank run”. Les conséquences peuvent être immédiates puisque la panique pousse les gens à aller retirer de l’argent. Si tout le monde retire de l’argent en même temps, la banque peut faire face à de l’insolvabilité. Et comme c’est un processus autoréalisateur, ceci peut arriver sans bien même que la banque ait de réels problèmes avant cela.

L’impact des taux sur les obligations

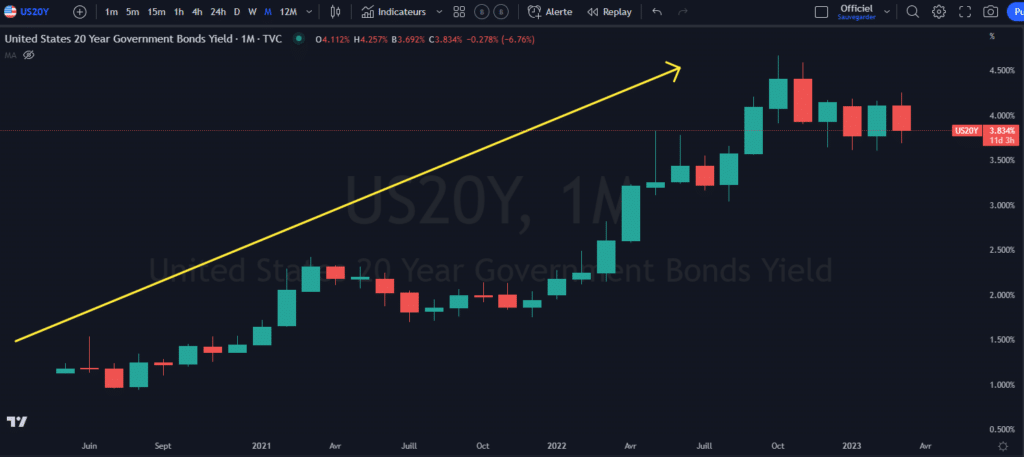

Il est également important de comprendre que le marché des obligations reste le marché le plus gros et le plus important. C’est le marché leader par rapport aux autres marchés. Il existe des obligations avec différentes maturités qui engendrent différents intérêts. Lorsque les taux montent, la valeur des obligations baisse.

Voici un exemple de la variation des obligations de l’ETF TLT qui concerne les obligations à long terme sur 20 ans. On peut voir une baisse de 40 % à partir des pics.

Et voici les taux sur 20 ans :

Initialement, les obligations d’états sont considérés comme des actifs sécurisés, c’est-à-dire qu’on récupère la valeur de l’obligation lorsqu’elle arrive à maturité. Et entre-temps, on profite du coupon, c’est-à-dire le taux d’intérêt de rémunération.

Comme les banques investissent nos dépôts et notamment sur le marché des obligations, cela demande en contrepartie un maintien du niveau des dépôts. Si la banque investit 100 $ sur une obligation, et que celle-ci baisse de 10 $ car les taux montent, cela apparaît comme une perte non réalisée temporairement.

Quel est le problème avec tout cela ?

Si en parallèle, les dépôts ne suivent pas, certaines banques peuvent être poussées à réaliser des pertes sous pression des retraits. Le fait de réaliser des pertes peut créer un mouvement de panique et faire peur aux clients. Par conséquent, si les clients veulent retirer de l’argent en même temps mais qu’en parallèle, la banque réalise des pertes, il peut ne pas avoir assez de liquidités afin de faire face aux retraits en même temps.

Cela ne concerne pas toutes les banques mais plus particulièrement les banques régionales. On a eu le cas de la SVB qui avait à la fois une concentration sectorielle (technologie/crypto dans la Silicon Valley) qui a été très sensible à la variation des taux d’intérêt. Mais la banque avait aussi une exposition sur des actifs directement reliés au risque de hausse du taux d’intérêt comme l’exposition aux obligations et dans le secteur technologie.

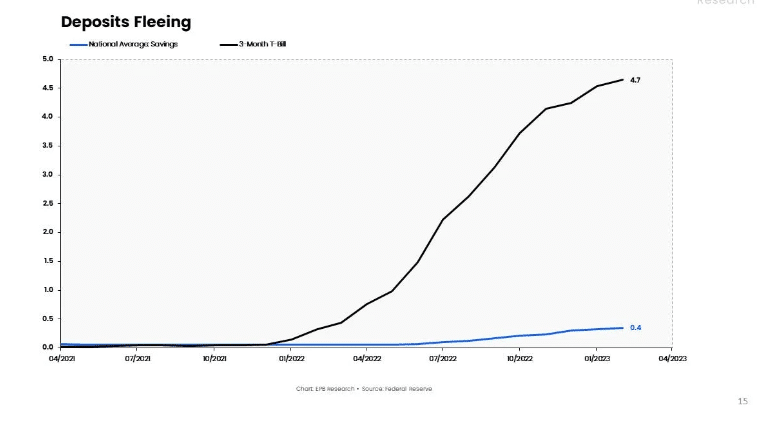

Les dépôts moins attractifs que les taux d’intérêt sur les bons de trésor

Comme les banques ne proposent pas d’intérêts attractifs, il est difficile d’attirer les dépôts. En parallèle, les bons de trésor 3 et 6 mois (sans risque) présentent des taux aux alentours de 4.5-5 %. C’est tout ici la difficulté, si on veut attirer les dépôts, il faut que les banques présentent de meilleurs taux.

Les banques centrales à la rescousse

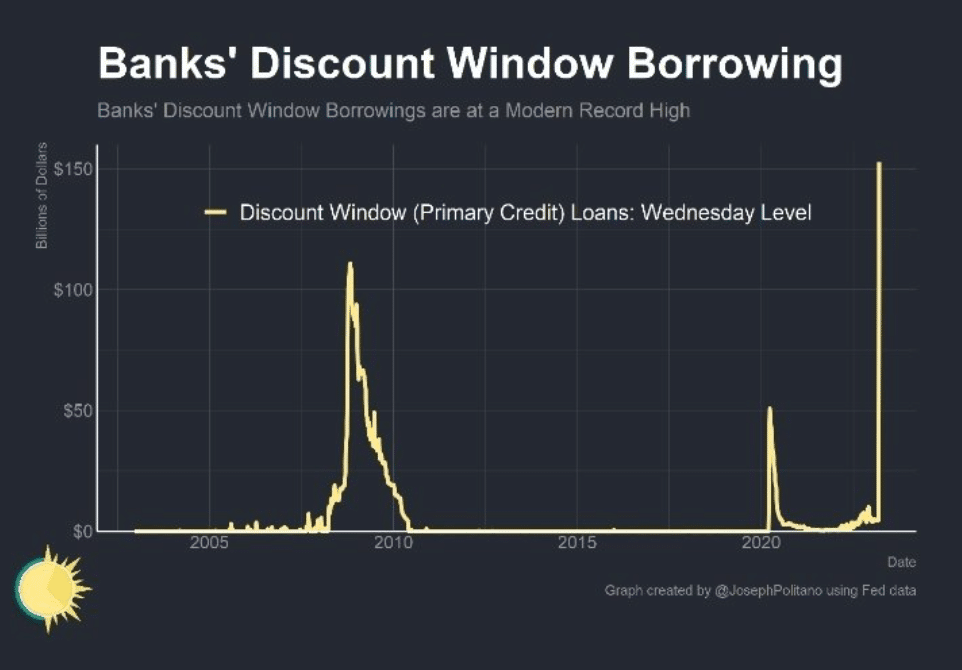

Les banques centrales ont réagi face aux turbulences récentes concernant les banques régionales américaines mais aussi du Crédit Suisse (« too big to fail »). Le Crédit Suisse est un cas à part, car on en parle à chaque année. Elle fait partie de ces banques où une faillite pourrait entrainer un effet systémique majeur. C’est pour cela que le Crédit Suisse fait partie des banques qui sont considérées « too big to fail ». C’est-à-dire qu’on va tout faire pour les sauver du gouffre. En ce qui concerne l’intervention de la Fed, elle a augmenté son bilan de 300 milliards. Elle a procédé via la fenêtre d’escompte (Discount window) et en renforçant la liquidité de la FDIC.

Contrairement à ce qu’on a pu lire un peu partout, cette augmentation du bilan n’est pas l’équivalent d’un programme d’assouplissement monétaire (QE). Il s’agit ici de prêter de l’argent auprès des banques pour qu’elles renforcent le problème de liquidités.

Même si la fenêtre d’escompte a été marqué par un bottom sur les marchés en 2009 et 2020, la situation actuelle n’est pas similaire. Le taux directeur de la Fed à cette époque était aux alentours de 0 % contrairement à 4.75 % actuellement. Par conséquent, les banques régionales doivent payer 4.75 % sur l’argent emprunté. On peut donc déduire que nous ne sommes pas dans la même situation qu’en 2009 ou 2020 sachant que l’inflation se trouve toujours au-dessus de la cible.

Le BITCOIN se démarque

Pendant cette période difficile, il y a des actifs qui se sont démarqués plus que d’autres. C’est notamment le cas du Bitcoin, le cas de l’or et légèrement des obligations.

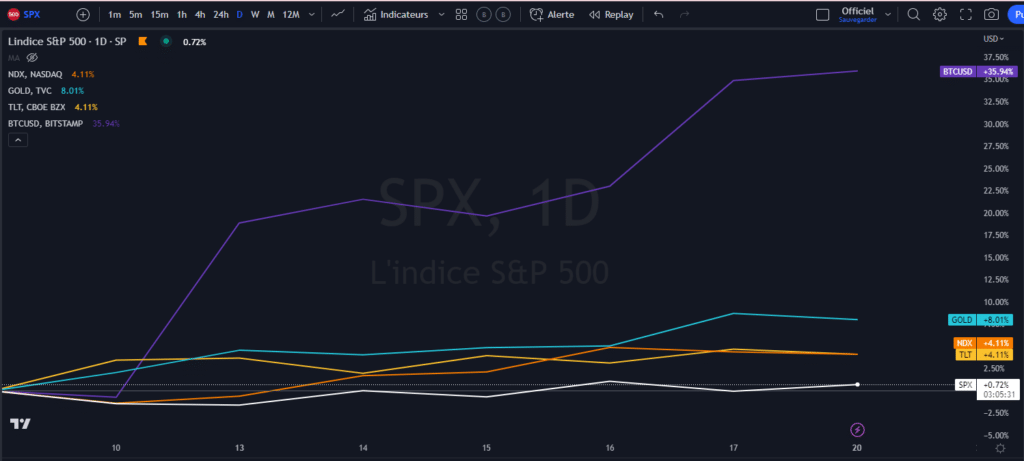

Voici un graphique qui met en avant les classes d’actifs majeurs, on peut ainsi voir la surperformance du bitcoin :

Généralement, le bitcoin est assez corrélé avec le marché des actions. Mais cette fois-ci, il y a eu une belle corrélation négative qui s’est formée entre le bitcoin et le marché des actions pour faire face aux tensions bancaires. Le bitcoin a profité de la hausse du bilan pour renforcer les liquidités au sein du système monétaire. On rappelle que le bitcoin a été créé pendant la crise financière de 2008-2009, afin de se démarquer du système bancaire traditionnel. Le bitcoin est également une contre-offensive contre le système d’impression monétaire qui a été également mise en place en 2009 pour sauver l’économie. On parle ici de contre-offensive car le bitcoin a un nombre limité de bitcoins disponibles alors que l’impression monétaire est illimitée. On peut donc expliquer en partie le pump sur le bitcoin.

Le bitcoin pourrait-il remplacer les banques traditionnelles ?

C’est ici que le débat peut prendre place et les opinions vont être assez partagées. Le bitcoin présente des atouts comme sa résilience et son utilité face à la monnaie fiat. Il peut être préservé dans un portefeuille numérique et protégé des crises bancaires. Cependant, le bitcoin ne peut pas totalement remplacer les banques traditionnelles. Les banques proposent des hypothèques, des prêts, des cartes de crédit. Nous avons eu des plateformes d’échange qui ont proposé des prêts dans l’industrie de la crypto, mais elles ont très vite rencontré des difficultés. Les difficultés sont apparues avec la hausse des taux. Et comme ce n’est pas soutenu par les banques centrales, il n’y a pas d’injection de liquidités pour les sauver.

Le fait d’avoir un nombre limité de bitcoins a aussi ses limites dans sa fonctionnalité si tout le système s’effondre. En cas de catastrophe majeur, nous avons besoin du crédit et de la dette pour relancer l’économie. Et le bitcoin ne peut pas imprimer de nouveaux bitcoins (synthétique), c’est contre son rôle initial. Par conséquent, cela peut être plus difficile de relancer l’économie via le bitcoin.

La suite des évènements pour le bitcoin

La progression au niveau du bitcoin va dépendre en grande partie des actions des banques centrales. Si elles décident d’augmenter et de renforcer les liquidités les prochains mois, cela risque d’être à la fois positif pour le bitcoin mais aussi pour l’or.

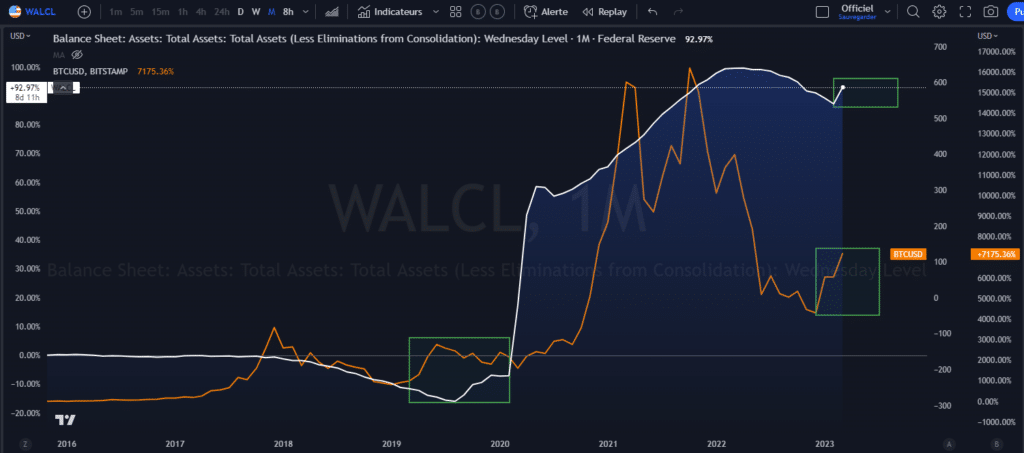

Pour rappel, voici une comparaison entre la variation du bitcoin et les décisions de la Fed par rapport à la liquidité (le bilan de la Fed). Le bitcoin a l’air d’avoir fait un « front run », c’est-à-dire qu’il a pris de l’avance sur la baisse du bilan. Ceci est similaire à la fin du cycle économique en 2019-2020. Cependant, on peut constater que cela n’empêche pas le possible retest du support si récession. Mais d’une manière générale, le bitcoin pourrait profiter d’une intervention plus forte de la Fed.

Une augmentation du bilan = forte performance positive du bitcoin. Baisse du bilan = période difficile.

CONCLUSION

La popularisation progressive du bitcoin ainsi que le « pourquoi » il a été créé prennent de plus en plus de place. Le bitcoin joue son rôle de contre-offensive contre la monnaie fiat. La suite des évènements va dépendre aussi des décisions de la banque centrale. Si la liquidité nette de la Fed et globale (les banques centrales dans son ensemble) augmentent, cela pourrait jouer en la faveur du bitcoin.

Maximisez votre expérience Cointribune avec notre programme 'Read to Earn' ! Pour chaque article que vous lisez, gagnez des points et accédez à des récompenses exclusives. Inscrivez-vous dès maintenant et commencez à cumuler des avantages.

Après avoir travaillé pendant 7 ans dans une banque canadienne dont 5 ans dans une équipe de gestion de portefeuille comme analyste, j’ai quitté mes fonctions afin de me consacrer pleinement aux marchés financiers. Mon but ici, est de démocratiser l'information des marchés financiers auprès de l'audience Cointribune sur différents aspects, notamment l’analyse macro, l’analyse technique, l’analyse intermarchés…

Les propos et opinions exprimés dans cet article n'engagent que leur auteur, et ne doivent pas être considérés comme des conseils en investissement. Effectuez vos propres recherches avant toute décision d'investissement.