Le bitcoin considéré comme une valeur refuge selon Larry Fink

Nous avons récemment entendu Larry Fink précisant l’intérêt des investisseurs à se diriger vers la qualité/valeur refuge et notamment vers le bitcoin. Est-ce vraiment le cas ? Qu’est-ce qu’on entend par valeur refuge ou protection ? C’est ici que nous allons regarder ensemble l’ensemble de ces éléments.

Que signifie la recherche de la qualité/une valeur refuge ?

D’une manière générale, un transfert vers une valeur refuge met en avant le comportement des investisseurs à vouloir protéger son capital pendant un ralentissement économique (période plus volatile) ou une situation plus compliquée au niveau géopolitique. Cela peut se faire sous plusieurs formes suivant le contexte. Comme il semblerait que la demande de bitcoin augmente tout autant que celle de l’or face au conflit israélien et terrorisme mondial selon les dires de Larry Fink (CEO de Blackrock), nous allons regarder de plus près cela. Avant de rentrer plus dans le détail, nous allons voir ensemble les différentes formes de protection, de recherche de qualité et de valeur refuge.

Principe de valeur refuge à travers les entreprises

La recherche de qualité peut se faire en tout temps pour les investisseurs à la recherche de stabilité financière. Elle peut être d’autant plus importante dans un contexte où l’économie est fragile et les problèmes géopolitiques persistent. La qualité représente les compagnies qui ont fait leur preuve sous différentes circonstances. C’est à dire celles qui ont traversé des crises comme 2008 ou 2020.

Pour les entreprises, on recherche des entreprises avec une croissance stable, des profits stables et positifs, un bon ratio d’endettement ainsi que de la liquidité pour répondre à ses responsabilités. En gros, on recherche la stabilité financière et la rentabilité.

Principe de valeur refuge à travers les classes d’actifs majeurs

Nous avons plusieurs classes d’actifs majeurs. Faisons un petit rappel sur l’ensemble des classes d’actifs :

- actions

- matières premières

- devise

- marché obligataire

- crypto

- marché monétaire

Lorsque les investisseurs deviennent de plus en septiques face à l’environnement économique, ils vont ajuster leur portefeuille en conséquence.

En règle générale, la recherche de valeur refuge peut se traduire par un transfert soit vers le marché des obligations ou soit le marché monétaire. Le marché des obligations représente les titres d’obligations émises par l’État avec des maturités plus élevées qu’un an. Le marché monétaire va quant à lui émettre des bons de trésor qui représentent des maturités plus courtes (moins d’un an en général).

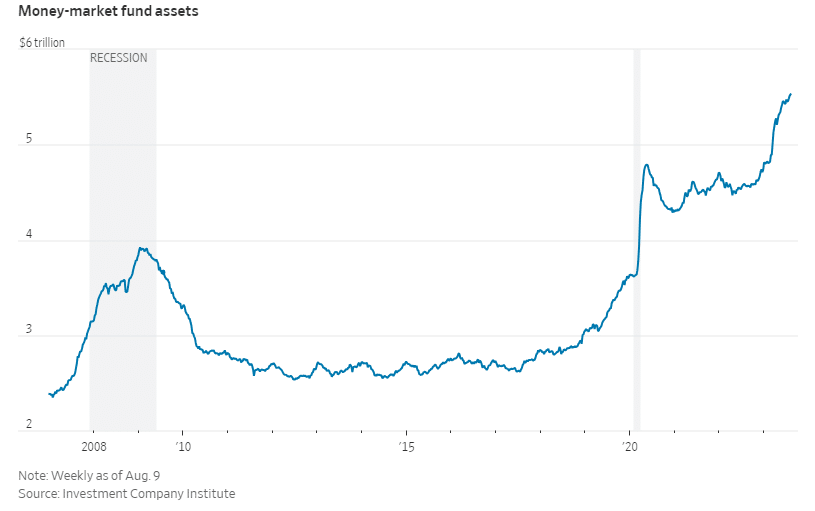

Au cours des deux dernières années, les obligations d’états ont perdu leur rôle de protection à cause de l’inflation, l’ennemi numéro 1 de ce type d’actif. Cela dit, c’est plutôt les titres offerts sur le marché monétaire qui ont servi de protection et de transfert vers la valeur refuge. Comme les banques centrales ont augmenté les taux directeurs et que les taux sur le marché monétaire sont plus proches de celui de la banque centrale, les taux offerts sont devenus attractifs et sans risque. Par exemple, on parle ici de bons de trésor qui peuvent offrir 5% de rendement sans risque. On peut d’ailleurs constater sur le graphique ci-dessous l’engouement vers le marché monétaire avec l’évolution des flux sur le marché monétaire.

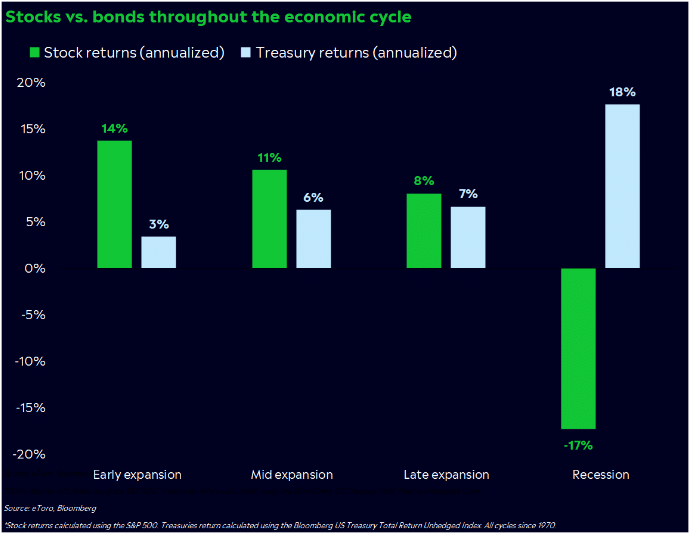

Les obligations d’états vont retrouver un certain engouement lorsque les taux offerts sur le marché des obligations vont être tout aussi attractifs que celui offert sur le marché monétaire. Le tout avec en parallèle un focus sur le ralentissement de la croissance économique ainsi que de l’inflation. C’est pour cela que les obligations ont tendance à surperformer dans un environnement de récession par rapport aux actions. Voici un exemple dans le tableau ci-dessous :

Le contexte est déterminant pour un transfert vers la qualité

Afin de comprendre pourquoi il peut y avoir un transfert vers la qualité, il faut comprendre ce qui pousse les investisseurs à se diriger vers la qualité. En général, c’est plutôt le contexte économique ou géopolitique. On cherche à diminuer le risque, et se protéger au maximum de la volatilité. Lorsque nous avons un ralentissement économique, il peut y avoir plus de volatilité sur les marchés et notamment les titres plus sensibles au risque. Par conséquent, il faut comprendre que ce n’est pas tout le monde qui reste à l’aise avec la volatilité. D’autre part, un ralentissement de la croissance économique n’est pas toujours suivi d’une récession mais c’est ce qui peut précéder une récession. Voici un exemple de ralentissement économique ainsi que la performance du S&P 500. On peut constater que les mouvements peuvent avoir de plus grandes fluctuations haussières et baissières en même temps.

Dans ce genre de contexte de ralentissement économique et dépendamment du niveau de l’inflation, soit le cash ou soit les obligations peuvent performer.

Dans un autre registre et dans d’autres contextes, on peut aussi parler du bitcoin et de l’or. Surtout dans un contexte de protection contre l’hyperinflation ou des problèmes géopolitiques comme la guerre. Alors attention, ce n’est pas la crypto monnaie en générale qui sert de valeur de refuge mais plutôt son leader, soit le bitcoin puisque c’est celui ayant été le plus popularisé, et surtout celui qui a progressivement fait ses preuves.

L’or ou le bitcoin, lequel devons nous privilégier ?

Que cela soit l’un ou l’autre, l’or et le bitcoin restent deux actifs qui font preuve de résilience à travers les problèmes géopolitiques comme les guerres ou des problèmes d’hyperinflation. Sur le long terme, ces deux actifs ont un point commun, ils restent une lutte face à la dévaluation de la monnaie fiat. La monnaie étant la monnaie émise par les banques centrales. Comme il n’y a pas de limite à l’impression monétaire, ils peuvent faire preuve de protection. Pourquoi ? L’or comme le bitcoin ont tous les deux une offre limitée. Par conséquent, cela leur permet de se valoriser face à la monnaie fiat sur le long terme.

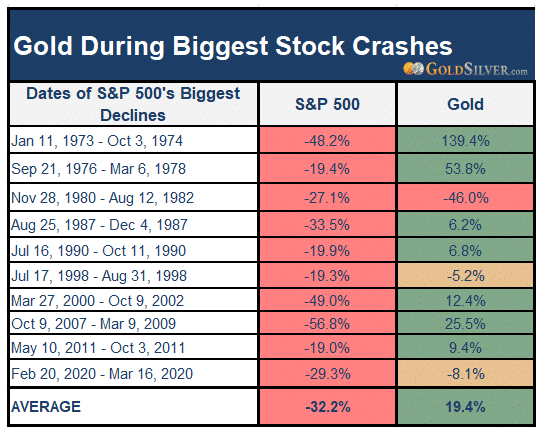

Comme l’or a plus d’historique que le bitcoin, on peut statuer qu’il a été assez résilient durant les crashs boursiers dans le passé. Comparé aux indices boursiers, il a été assez rare d’avoir une performance négative de 2 chiffres durant les récessions. Voici justement un tableau qui met en avant cette étude :

Pour l’instant, nous n’avons pas encore assez d’historique sur le bitcoin pour justifier qu’il est assez résilient durant plusieurs récessions. Pourquoi ? Il n’a vécu qu’une seule récession, celle déclenchée suite au COVID-19. Cette récession a été immédiatement secourue par une injection massive de liquidité. Par conséquent, le bitcoin a rebondi très rapidement car il aime la liquidité. Lorsqu’on injecte de la liquidité, cela augmente l’offre monétaire, et comme le bitcoin a une offre limitée, c’est positive pour celui-ci. Cependant, pendant le krash du Covid, le bitcoin a baissé de la même façon que les indices boursiers.

Le choix du timing pour l’or et le bitcoin

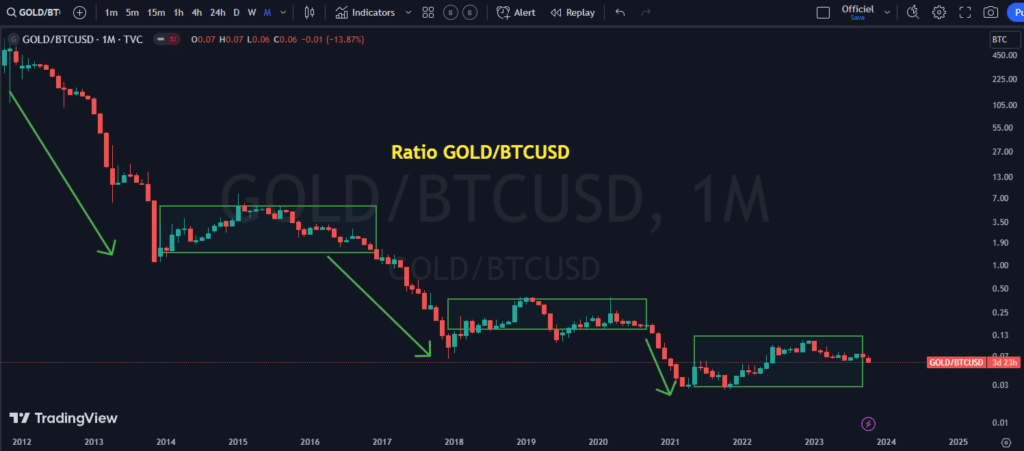

D’une manière générale, l’un comme l’autre présente des atouts similaires notamment face à la monnaie fiat, l’offre limitée et les problèmes géopolitiques. Cela dit, l’un est plus résilient pendant les récessions car sa volatilité est moins grande. Par conséquent, l’or a tendance à surperformer le bitcoin durant les ralentissements économiques. Et sous un autre angle, le bitcoin a tendance à surperformer l’or durant les accélérations de croissance économique. Voici le ratio GOLD/BTCUSD qui met en avant ces variations. Le rectangle représente les périodes de ralentissement et les flèches les périodes d’accélération de croissance.

Le choix dépend de la raison de la protection

Tout va dépendre de la signification que l’on va donner au terme qualité. Si c’est pour lutter contre la monnaie fiat, se protéger de l’hyperinflation ou des problèmes géopolitiques, le bitcoin et l’or peuvent être un transfert vers la qualité.

Pour ce qui est des actions, un transfert vers la qualité serait similaire à dire qu’on veut une compagnie avec une stabilité financière. C’est à dire qu’on prend en compte les notions de solvabilité, liquidité et rentabilité. On peut ajouter à cela des compagnies qui se sont démarquées par une forte position compétitive dans son industrie durant plusieurs années.

D’autre part, pendant les périodes de ralentissement économique avec une forte inflation, on va prioriser le cash qui peut être attractif (rémunération élevée sans risque). Et toujours pendant un ralentissement économique avec une faible inflation cette fois-ci, les obligations seront privilégiées.

Conclusion

Le transfert vers la qualité ou l’art de se protéger peut être fait de plusieurs façons. Nous disposons d’ un large choix de protection/qualité qui reste disponible. Ce choix va dépendre à la fois de la raison et surtout du contexte pour lequel on veut se protéger.

Maximisez votre expérience Cointribune avec notre programme 'Read to Earn' ! Pour chaque article que vous lisez, gagnez des points et accédez à des récompenses exclusives. Inscrivez-vous dès maintenant et commencez à cumuler des avantages.

Après avoir travaillé pendant 7 ans dans une banque canadienne dont 5 ans dans une équipe de gestion de portefeuille comme analyste, j’ai quitté mes fonctions afin de me consacrer pleinement aux marchés financiers. Mon but ici, est de démocratiser l'information des marchés financiers auprès de l'audience Cointribune sur différents aspects, notamment l’analyse macro, l’analyse technique, l’analyse intermarchés…

Les propos et opinions exprimés dans cet article n'engagent que leur auteur, et ne doivent pas être considérés comme des conseils en investissement. Effectuez vos propres recherches avant toute décision d'investissement.