La mécanique des taux d'intérêts des cryptomonnaies

Le prix de l’argent n’est pas une question simple. L’émergence du marché des cryptomonnaies ces dernières années a d’autant plus accru les échanges monétaires qu’il a provoqué son lot de spéculations, d’arnaques et de manipulations de produits juteux… Mais le taux d’intérêt n’est pas une notion simple. Comment est déterminé le taux d’intérêt ? Comment est-il appliqué dans le secteur de la cryptomonnaie ? De quelle manière peut-on optimiser ses gains ? La lecture du taux d’intérêt sur un marché est d’autant plus complexe que le marché est illiquide et spéculatif. Les cryptomonnaies promettent souvent des rendements considérables, mais cela n’est pas sans y ajouter une grande dose de risque. Tout au long de cet article, on expliquera comment les taux sont déterminés et comment optimiser leur gestion. L’évolution inédite des taux ces derniers mois rabat les stratégies des investisseurs.

Déterminer le taux d’intérêt

Le taux, c’est le prix de l’argent. Dans une économie de marché, le taux résulte de la confrontation d’une demande (les emprunteurs) et d’une offre (les prêteurs). On parle aussi de demande et d’offre de liquidités. Il est par ailleurs intéressant de noter l’évolution historique du taux d’intérêt.

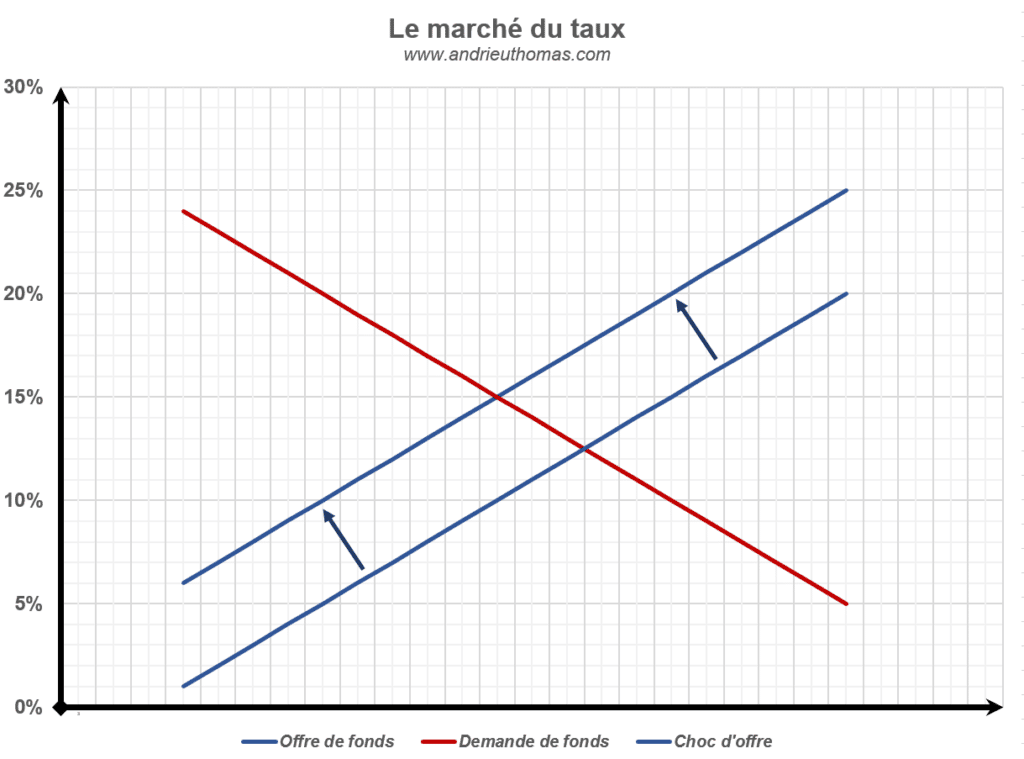

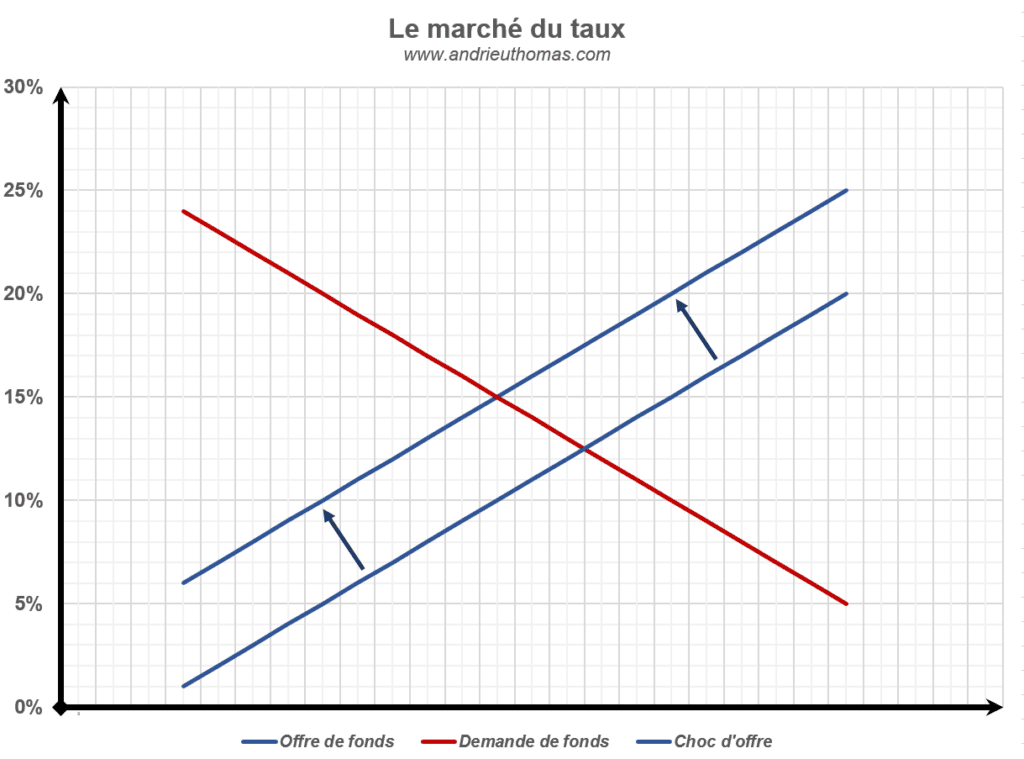

Dans le graphique ci-dessous, on a représenté la confrontation de la demande de fonds et de l’offre de fonds. On a ajouté un choc d’offre négatif, c’est-à-dire lorsque les liquidités manquent pour prêter. Dans notre exemple le taux passe de 13 % à 15 %. Mais nous devons dire que ce modèle est loin d’être exact dans des secteurs comme ceux de la cryptomonnaie. En effet, certaines plateformes n’hésitent à pas à rémunérer à des taux très attractifs uniquement afin d’accroitre l’apport de capitaux.

Dans les premières civilisations mésopotamiennes, le taux d’intérêt était de 20 % environ. Parfois les taux pratiqués pouvaient monter à 50 % ou plus. Il faut attendre l’antiquité pour voir les taux diminuer relativement et voir l’encadrement du crédit se développer. N’oublions pas que la démocratie est née de la dette et des problèmes de taux ! La croissance économique s’est traduite par une diminution graduelle des taux autour du temps. Le capital est devenu plus abondant, le taux plus bas.

Ce qui influence le niveau du taux d’intérêt

Le niveau du taux d’intérêt se définie de plusieurs manières. Effectivement, on dit que le taux d’intérêt inclut des « primes de risque ». Car nous devons toujours rappeler ceci : un taux élevé va avec un risque élevé !

- Il peut s’agir d’une « prime de risque ». Le prêteur n’est pas certain que l’emprunteur honorera son engagement, il y a donc un risque de perdre le capital prêté. Ce risque est évidemment incorporé dans le calcul du taux.

- Il peut aussi s’agir d’une « prime d’inflation ». La hausse du niveau général des prix entraine une perte de valeur de la monnaie. Si un banquier prête 100 000€ aujourd’hui, à 3 % d’inflation par an pendant 10 ans, ces mêmes 100 000 € ne représenteront plus que 74 410 €. Le taux d’intérêt augmente donc avec le niveau d’inflation.

- Le taux est mené par des paramètres conjoncturels. La présence d’une croissance économique forte encourage la demande de prêts et pousse le taux à la hausse (à la baisse durant les récessions).

Mais ceci marche pour la théorie de marché. Dans la réalité, le taux d’intérêt est déterminé par la banque centrale (taux directeur). La banque centrale va faire fluctuer la quantité de monnaie en circulation afin d’augmenter ou de réduire l’offre de fonds prêtables. La présence des banques centrales dans le processus de fixation du taux d’intérêt est relativement récent (moins d’un siècle). Le taux directeur influence ainsi le taux auquel il est difficile de descendre en dessous sur le marché.

Taux d’intérêt et cryptomonnaies

Il n’est pas rare de voir des plateformes proposant des taux à 10 %, 15 %, 20 %… En effet, la présence de taux très élevés fut en outre la cause d’effondrement de Terra Luna. On s’intéressera en particulier ici au taux d’intérêt pratiqué sur les opérations de staking (consistant à déposer une partie de ses cryptomonnaies contre un rendement).

Deux marchés principaux utilisent le taux d’intérêt dans la cryptomonnaie :

- Sur le marché du lending (prêt de cryptomonnaies). Le lending permet prêter / d’emprunter des cryptomonnaies à un taux d’intérêt donné, le plus souvent compris entre 5 % et 10 %.

- Sur le marché du staking (et du yield farming). Ainsi en décembre 2022 le taux moyen observé sur le staking s’élève à 7,73 %.

Calcul du taux d’intérêt

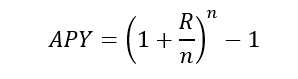

On parle alors d’APY pour désigner le taux d’intérêt annualisé (Annualized Percentage Yield). Le concept est d’autant plus important à saisir qu’il est trompeur.

Plus les intérêts sont versés souvent, plus les gains seront grands…

Et oui, pour un même taux d’intérêt, le versement régulier des intérêts accroît le phénomène des intérêts cumulés. C’est aussi pourquoi de nombreuses entreprises (principalement américaines) versent des dividendes trimestriels. L’APY tient compte de ce phénomène.

Prenons l’exemple d’un capital de 10 000€ placé à 12 % par an ou 1 % du mois (12 % / 12 mois). L’intérêt annuel sera de 1 200€ (0,12 x 10 000). Cependant, l’intérêt annuel versé en douze mois sera de 100€ le premier mois à 1 % le mois (0,01 x 10 000), puis 101€ le deuxième mois (0,01 x 10 100), etc… Au final, l’intérêt sera de 1 268,25€. Ce qui n’est pas négligeable. Le taux annuel (APY) est donc de 12,68 % au lieu de 12 %. La formule du taux APY s’exprime ainsi de la manière suivante. On a noté R le taux annuel initial (ici 12 %) et n le nombre de périodes (12 mois).

Pour optimiser ainsi ses gains, il est important de regarder à la régularité des intérêts (journaliers, hebdomadaires, mensuels, etc.). Le fait que certaines plateformes proposent des intérêts journaliers a donc toute son importance.

Le cas du crédit

L’étude du taux d’intérêt est d’autant plus intéressante lorsqu’elle concerne le crédit. Le lending s’est développé dans le secteur de la cryptomonnaie et consiste à des prêts de cryptomonnaies entre particuliers ou professionnels. Plusieurs modalités de remboursement existent, l’une d’entre elles étant le « flash loan », rembourser en une seule fois. Cependant, les prêts sont le plus souvent remboursés de manière échelonnée.

Dans la banque traditionnelle, le remboursement d’un prêt implique le plus généralement le paiement de plusieurs annuités (remboursements). L’emprunteur va alors rembourser chaque mois une partie du capital (amortissement), et des intérêts sur une partie du capital restant dû.

Cryptomonnaies : entre rendement et risque…

En bourse, on considère qu’une entreprise qui offre un rendement de plus de 4 % par an est une entreprise qui peut être catégorisée comme ayant un haut rendement. Mais avec l’inflation actuelle, ce taux de rendement doit être rehaussé. Le rendement d’une entreprise correspond au montant du dividende qu’elle verse par rapport au cours de l’action. Une action peut donc avoir un fort rendement si les investisseurs jugent que l’entreprise est risquée, ce qui dévalorise le cours de l’action, et augmente le rendement (il s’agit notamment des bancaires en bourse). À l’inverse, une entreprise qui inspire confiance à des investisseurs se traduit symétriquement par un cours de bourse élevé, et mécaniquement, un rendement plus faible. Certaines entreprises, comme Tesla, pourtant fortement valorisées, ne proposent aucun dividende ! On dit qu’il y a un arbitrage entre rendement et risque.

Dans le secteur de la cryptomonnaie, un taux d’intérêt de 4 % parait relativement faible. Le risque associé aux placements dans la cryptomonnaie est encore très grand, et le taux d’intérêt va avec des niveaux plus élevés. Le fait que les taux soient globalement élevés dans le secteur de la cryptomonnaie doit donc être vu avec prudence. Ce n’est pas pour rien, dans la finance traditionnelle, que l’on dit que les taux sont souvent annonciateurs des catastrophes.

Comment entrevoir les pyramides de Ponzi ?

Bien sûr, le principal risque de vouloir maximiser ses rendements, c’est aussi de maximiser son risque. Les histoires d’escroquerie sont nombreuses. Une pratique en particulier attire notre attention.

Un escroc peut ainsi promettre des intérêts élevés (disons 15 %) à un premier investisseur qu’il paiera avec l’argent récolté du deuxième investisseur à qui il aura promis autant, etc. Le nombre d’investisseurs impliqués grossit et les montants engagés croissent… Au final, les intérêts à payer sont tellement élevés que l’escroc laisse les derniers investisseurs ruinés et repart avec la caisse.

Cette escroquerie est classique, et les cas sont nombreux dans l’histoire. Elles prennent toutes les formes dans tous les marchés. Des dividendes fictifs des entreprises au XIXe siècle, jusqu’au Madoff de nos jours, aucun domaine n’est épargné. Mais ces escroqueries ont aussi touché la crypto…

La bulgare Ruja Ignatova est à l’origine d’une pyramide de Ponzi considérable impliquant près de 3 millions de victimes. L’escroquerie portait sur plus de 4 milliards de dollars à travers son organisation One Coin. Typiquement, ce type de structures s’effondre lorsque le taux de rendement promis devient plus élevé que le taux de rendement généré.

Hausse historique des taux !

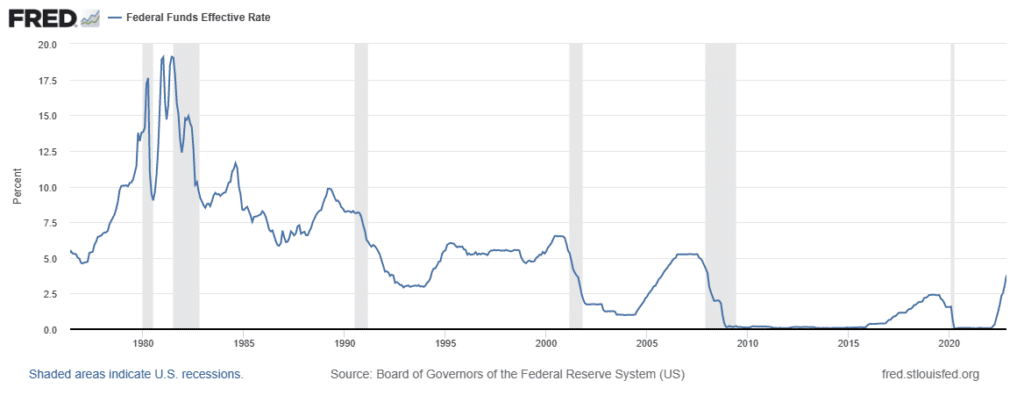

En décembre 2022, le taux d’intérêt directeur pratiqué par la banque centrale américaine s’élève à près de 4 %. Cette situation est tout à fait inédite, car le taux d’intérêt était resté proche de zéro depuis la crise de 2008. Il est intéressant de noter qu’une stabilisation des taux sur un plateau élevé précède souvent une récession. Cela s’explique par la synergie entre cycle économique et cycle monétaire.

Mais la courbe des taux n’a pas toujours eu cette linéarité qu’on lui connaît aujourd’hui. Au XIXe siècle, la courbe des taux est beaucoup plus fluctuante sur quelques années, et les tendances haussières ou baissières sur les taux sur plusieurs décennies sont moins marquées. A cette époque, le taux est proche de 5 % en général. Il faut attendre le début du XXe siècle, avec la création des banques centrales et les guerres qui ont favorisé l’émission monétaire, pour voir les prémisses de tendance linéaires sur les taux. Dans le même temps, l’instauration de règlementations croissantes et d’un monopole monétaire a fait chuter la concurrence bancaire. Le nombre de banques dans l’économie s’effondre considérablement depuis un siècle (plaidoyer pour la concurrence des monnaies) !

Au fil des dernières décennies, ce comportement linéaire des taux s’est encore aggravé. La dépendance à la dette et aux institutions économiques a progressé. C’est pourquoi les manipulations actuelles des taux sont aussi devenues plus dangereuses : elles sont le fait d’une seule institution qui choisit des niveaux de taux qui n’ont pas grand chose à voir avec le marché.

En conclusion

En définitive, nous avons vu en quoi consistait le taux d’intérêt. Mesure millénaire, le taux a toujours accompagné les innovations, les jeux de pouvoirs et d’argent. Le taux résulte d’abord de la confrontation d’une offre et d’une demande de fonds (qu’il s’agisse d’un prêt, de dividendes, d’intérêts, etc.). Le taux correspond aussi à une certaine réalité économique : il prend en compte le niveau d’inflation, le risque, mais aussi la liquidité et la conjoncture économique.

Les taux sont utilisés dans le secteur de la cryptomonnaie en particulier dans le cadre du lending (prêt) et du staking. Il est notable, pour celui qui reçoit les intérêts, que la récurrence des paiements est absolument déterminante. Le phénomène des intérêts cumulés est considérablement accru dans le monde de la cryptomonnaie où les paiements des intérêts se font parfois de manière journalière.

Mais comme toujours, nous devons garder à l’esprit que le taux d’intérêt résulte aussi d’un arbitrage entre le risque et le rendement. Un rendement élevé traduit souvent un risque élevé. Les taux attrayants de certaines plateformes peuvent parfois cacher des réalités troubles. Le cas de One Coin illustre bien les risques des promesses de rendements démesurés… Enfin, la hausse récente des taux est un phénomène historique. Cela déprime considérablement l’attractivité de tous les placements. Le risque s’en trouve aussi augmenté. C’est pourquoi on ne voit pas d’autre possibilité pour les cryptomonnaies de reprendre de l’envergure sans détente sur le taux d’intérêt.

Maximisez votre expérience Cointribune avec notre programme 'Read to Earn' ! Pour chaque article que vous lisez, gagnez des points et accédez à des récompenses exclusives. Inscrivez-vous dès maintenant et commencez à cumuler des avantages.

Auteur de plusieurs livres, rédacteur économique et financier sur plusieurs sites, je noue depuis de nombreuses années une véritable passion pour l'analyse et l'étude des marchés et de l'économie.

Les propos et opinions exprimés dans cet article n'engagent que leur auteur, et ne doivent pas être considérés comme des conseils en investissement. Effectuez vos propres recherches avant toute décision d'investissement.