La Fed peut-elle éviter une récession ?

Actuellement, c’est probablement la question importante dans l’esprit des investisseurs. La Banque centrale américaine (plus communément connue sous le nom de la FED) peut-elle éviter un atterrissage difficile ou, autrement dit, une récession ? Examinons en détail la situation actuelle, et les impacts qu’elle pourrait avoir sur l’économie et les marchés financiers.

Définition d’un atterrissage en douceur ou difficile

Les banques centrales ont pour mandat principal le maintien de la stabilité des prix et, en second lieu, de la stabilité de l’emploi, soit le plein emploi. Nous savons qu’actuellement, l’inflation représente un problème majeur et que la Banque centrale américaine peine à la réduire. Par conséquent, cela a des effets sur l’économie et aussi les marchés financiers.

Généralement, la Banque centrale va prendre deux types de mesures :

- La gestion du taux directeur (hausse/baisse des taux) ;

- Injecter (imprimer de l’argent) ou retirer de la liquidité en réduisant son bilan.

Le principe même d’un atterrissage en douceur, ou « soft landing », signifie que la politique monétaire de la FED (Banque centrale américaine) ne va pas engendrer une récession suite à l’augmentation des taux pour contrôler l’inflation. Par conséquent, cela ne va pas affecter la croissance au point de mener une récession.

Cependant, à l’opposé, un atterrissage difficile, ou récession, signifie que la politique monétaire (augmentation des taux) va impacter la croissance économique et donc, par conséquent, avoir un impact sur les marchés financiers.

Le taux directeur, une source importante des cycles économique

On sait que la croissance économique est stimulée en grande partie par la dette et donc, les taux d’intérêts. Les taux d’intérêts / le crédit créent des cycles économiques. C’est pour cela qu’il est important de comprendre les tenants et aboutissants du taux directeur des banques centrales, car la gestion de celui-ci peut avoir des conséquences, comme une récession par exemple.

Les taux impactent plusieurs points :

- La consommation personnelle des particuliers ;

- Le marché immobilier ;

- L’accès au crédit des entreprises, ce qui impacte leur croissance.

Comme le taux directeur est un facteur majeur dans l’économie, il est important de le jumeler avec la croissance.

Pour illustrer cela plus visuellement, voici un graphique représentant les pics de taux de la FED qui ont précédé les récessions de 1990, 2001, 2008 et 2020. Vous pouvez constater que dans la majorité des cas, cela a provoqué une récession plusieurs mois après (voir ligne verticale en pourpre).

Dans la majorité des cas donnés ci-dessus, le taux directeur se trouve sur le pic d’un cycle haussier et cela entraîne une récession par la suite. Cela peut effectivement avoir un impact majeur sur l’économie puisque si la croissance n’est pas assez forte, celle-ci ne peut pas l’absorber. Par conséquent, cela agit sur la consommation des particuliers, le marché immobilier, les entreprises (la production), les revenus et l’emploi.

Cela dit, l’impact du pic du cycle haussier d’un taux directeur n’entraîne pas une récession le mois d’après, cela prend du temps à se mettre en place. C’est pour cela qu’en étudiant les éléments macro, il faut comprendre que le temps de réalisation peut prendre plusieurs mois. Mais cela nous permet d’être plus vigilant.

Il existe bien évidemment des cas où la FED a pu éviter une récession via un atterrissage en douceur. Donnons un exemple :

- 1994-1995, on peut y voir un pic du taux directeur et un pivot de la FED par la suite. On peut le voir par la stabilisation sur le graphique du taux les années qui ont suivies. Quand on regarde la croissance en parallèle au moment des faits, celle-ci était aux alentours de 3-4%, ce qui a laissé la possibilité à l’économie de bien absorber les taux.

Et comme l’inflation était aux alentours de 2% (voir graphique), la FED n’avait pas l’impératif de continuer d’augmenter les taux pour remplir son mandat principal. Par conséquent, l’économie s’est rééquilibrée et les marchés financiers US sont repartis vers de nouveaux sommets.

La FED va-t-elle pivoter trop tard?

Tant que l’inflation reste élevée, il faut une raison importante pour que la FED pivote. Quelques exemples pouvant justifier ce revirement de situation :

- Augmentation du chômage vers un taux moins tolérable pour l’économie (au-dessus de 5%) ;

- Baisse de l’inflation vers le taux cible ;

- Crise de liquidités.

Bien évidemment, il se peut que l’un aille avec l’autre. Par exemple, avoir une crise de liquidités au sein du crédit peut entraîner des faillites. En conséquence, on verrait une hausse du chômage suivie d’une baisse de la demande et donc de l’inflation.

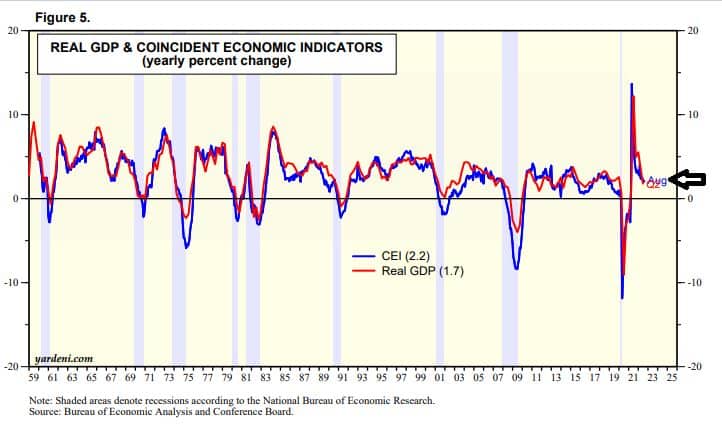

Comme on sait que le taux directeur impacte la croissance, il est important de savoir où est actuellement le taux de croissance des facteurs majeurs de l’économie. Pour l’instant, si on prend l’indicateur coïncident, on se trouve toujours aux alentours de 2% (voir graphique).

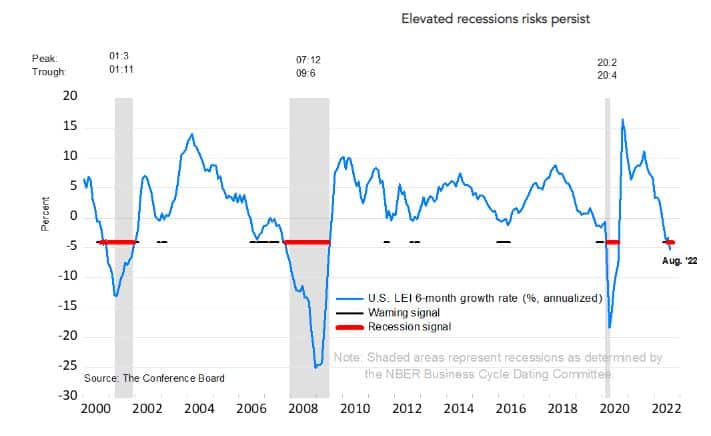

Ce qui implique que nous ne sommes toujours pas en récession puisque le taux de croissance n’est pas négatif, mais le taux directeur étant supérieur au taux de croissance, et l’inflation toujours élevée, cela va probablement pousser le taux de croissance vers 0%. C’est dans ce type de situation que l’on peut regarder les indicateurs économiques avancés comme le « Conference Board ». Vous pouvez voir que celui-ci est bien négatif.

(Les indicateurs avancés économique nous donnent la direction)*

Plus on se dirige vers un taux de croissance de 0%, plus le risque récessionniste est important. C’est pour cela que l’on peut penser que les pressions inflationnistes pourraient pousser la FED à pivoter trop tard sachant qu’elle se base sur des données économiques en retard comme le PCE.

Pour éviter une récession, on veut savoir si la croissance va persister, mais, avec les pressions inflationnistes, la FED n’aura pas autant de flexibilité pour relancer la croissance via un pivot au niveau des taux.

Si ce n’est pas la dette (taux bas) qui va relancer l’économie, on peut regarder les mesures prises par le gouvernement, comme modifier la taxation des entreprises ou faire des stimulis fiscaux.

Les stimulis actuels mis en place par le gouvernement pour contrer l’inflation, comme « l’acte contre l’inflation » ou « rembourser une partie de la dette étudiante » restent des mesures inflationnistes, car tout stimuli reste inflationniste puisque cela pousse à la consommation. Par conséquent, cela reste un cercle vicieux. Puisque tant que l’inflation persiste, la FED doit agir et rester restrictive. Sa priorité reste la stabilisation des prix et non la croissance pour l’instant.

Conclusion

La théorie de l’atterrissage en douceur (éviter une récession) est de plus en plus fine. La politique restrictive de la FED en plein ralentissement de croissance ne va pas aider celle-ci à rebondir. Et comme les pressions inflationnistes sont présentes, cela empêche la FED de pivoter et d’agir pour relancer la croissance.

Maximisez votre expérience Cointribune avec notre programme 'Read to Earn' ! Pour chaque article que vous lisez, gagnez des points et accédez à des récompenses exclusives. Inscrivez-vous dès maintenant et commencez à cumuler des avantages.

Après avoir travaillé pendant 7 ans dans une banque canadienne dont 5 ans dans une équipe de gestion de portefeuille comme analyste, j’ai quitté mes fonctions afin de me consacrer pleinement aux marchés financiers. Mon but ici, est de démocratiser l'information des marchés financiers auprès de l'audience Cointribune sur différents aspects, notamment l’analyse macro, l’analyse technique, l’analyse intermarchés…

Les propos et opinions exprimés dans cet article n'engagent que leur auteur, et ne doivent pas être considérés comme des conseils en investissement. Effectuez vos propres recherches avant toute décision d'investissement.