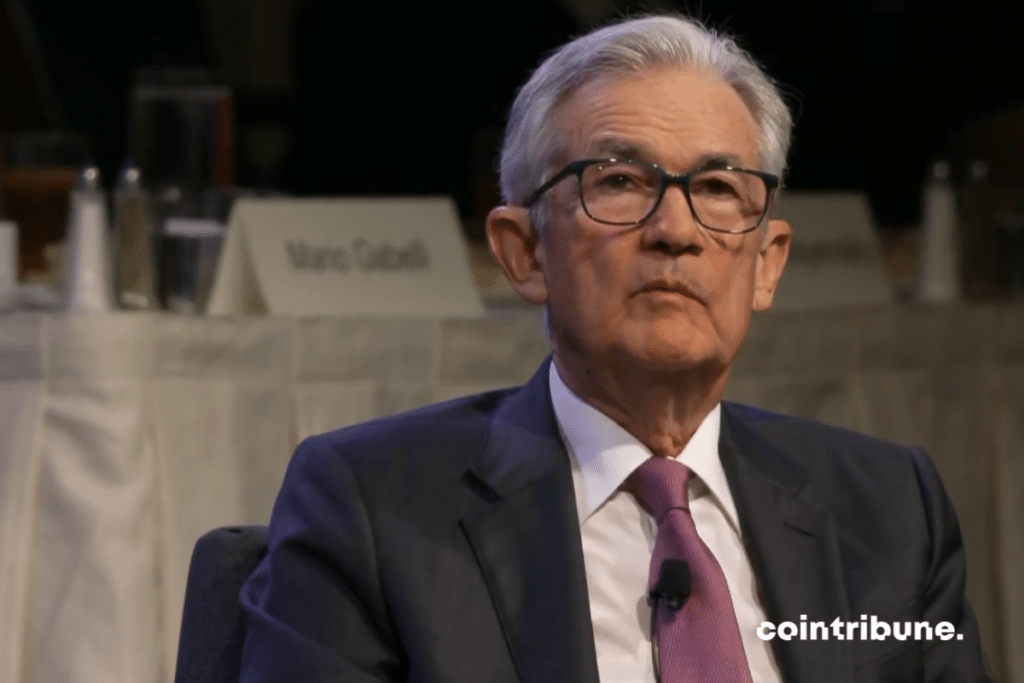

Powell, président de la Fed : « Nous sommes sur une voie budgétaire non viable. » pic.twitter.com/OBVk8bSe3J

— Brainless Partisans 🏴☠️☢️☣️🪆 (@BPartisans) October 19, 2023

A

A

La Fed juge les déficits "insoutenables"

ven 20 Oct 2023 ▪

4

min de lecture ▪ par

S'informer

▪

Investissement

Le président de la Fed a déclaré jeudi que la forte hausse des taux d’emprunt pourrait aider la Fed à ralentir l’économie.

Les taux continuent de grimper

Le taux d’emprunt à 30 ans du gouvernement US a franchi la barre des 5 %, au plus haut depuis août 2007. Le taux à 10 ans est aussi tout proche des 5 %, son plus haut niveau depuis juillet 2007.

C’est une bonne nouvelle pour Jerome Powell qui pense que ces taux élevés aideront à tempérer davantage l’inflation. Si tel était le cas, la Fed pourrait alors cesser de rehausser son taux directeur.

« Le resserrement de la politique monétaire exerce une pression à la baisse sur l’activité économique et l’inflation », a déclaré M. Powell lors d’une discussion à l’Economic Club of New York.

Le grand timonier n’a toutefois pas crié victoire. « Les données sur l’inflation de l’été étaient prometteuses, celles de septembre sont moins encourageantes », a prévenu M. Powell, ajoutant qu’il « est possible qu’un resserrement significatif soit encore nécessaire » si l’économie reste vigoureuse.

Si bien que le marché des bons du Trésor quitte progressivement ses illusions concernant l’inflation et la normalisation des taux d’intérêt. Beaucoup pensaient qu’un « pivot » (retour du taux directeur vers 0 %) suivie d’un retour de la planche à billets seraient imposés à la Fed par une forte récession.

Mais le fait est que les consommateurs ne réduisent absolument pas leurs dépenses. Sans parler du gouvernement qui dépense sans compter, malgré des intérêts atteignant désormais plus de 1000 milliards de dollars par an.

Ces dépenses stimulent encore plus l’économie, faisant en retour pression sur l’inflation. Par ailleurs, ces dépenses se traduisent par l’émission d’énormes quantités de bons du Trésor.

La Fed à la rescousse si la dette ne trouve plus preneur ?

Autant de dette doit trouver acheteur. Jerome Powell le sait et prévient que « la trajectoire fiscale des États-Unis n’est pas soutenable » :

Pas de quoi émouvoir la secrétaire au Trésor Janet Yellen (ancienne présidente de la Fed) qui estime pour sa part que les « États-Unis peuvent parfaitement se permettre de financer deux guerres [Ukraine + Palestine] ».

Malheureusement pour l’oncle Sam, les pays membres des BRICS se débarrassent de sa dette. L’Arabie Saoudite notamment, mais aussi et surtout, la Chine.

Les banques centrales étrangères détenaient 7 707 milliards de dollars au mois d’août d’après Reuters. Ce qui représente 23 % de la dette publique américaine qui atteint 33 000 milliards de dollars. La Chine en détenait 805 milliards de dollars en août, soit le niveau le plus bas depuis mai 2009.

Pour l’instant, le Japon bouche les trous, d’où la forte baisse du yen ces derniers temps. Cela dit, le dollar index a cessé son ascension ce mois-ci…

Quel autre vassal devra bientôt sacrifier sa monnaie pour financer la dette impériale et ainsi soutenir le billet vert ? Taïwan ? La Corée du Sud ? Ou bien la Fed ?…

En l’absence de demande étrangère pour la dette américaine, le dollar baissera. Il en découlera un regain d’inflation généralisé à cause de la hausse des prix à l’importation.

Guerres onéreuses, potentielle baisse du dollar, taux élevés, autant de facteurs qui pointent vers une récession carabinée. C’est ce que nous aurons si le chômage devait augmenter.

La question étant : est-ce que la Fed assouplira sa politique monétaire en cas de récession si inflation reste bien supérieure à 2 % ?

Probablement. Ce sera alors le cinquième catalyseur haussier pour le bitcoin après l’inflation, l’ETF, le Halving et les tensions géopolitiques extrêmement préoccupantes.

Maximisez votre expérience Cointribune avec notre programme 'Read to Earn' ! Pour chaque article que vous lisez, gagnez des points et accédez à des récompenses exclusives. Inscrivez-vous dès maintenant et commencez à cumuler des avantages.

A

A

Reporting on Bitcoin, "the goddess of wisdom, feeding on the fire of truth, exponentially growing ever smarter, faster, and stronger behind a wall of encrypted energy".

DISCLAIMER

Les propos et opinions exprimés dans cet article n'engagent que leur auteur, et ne doivent pas être considérés comme des conseils en investissement. Effectuez vos propres recherches avant toute décision d'investissement.