GBTC/ETF spot ou bitcoin : lequel choisir ?

Avec l’institutionnalisation du bitcoin, nous avons de plus en plus de produits qui font leur apparition. Cela peut devenir un léger casse-tête de devoir choisir entre l’ETF ou le bitcoin, et notamment les autres différents produits. C’est ici que nous allons mettre en avant les inconvénients et les avantages de chacun.

La course contre la montre pour obtenir un ETF spot bitcoin

Au cours de 2023, nous avons eu plusieurs firmes (producteur d’ETF comme Blackrock) qui ont soumis des demandes pour pouvoir produire des ETFs SPOT. Afin de bien comprendre le principe d’un ETF spot par rapport au bitcoin, nous allons déjà expliqué l’offre d’ETF que nous avons sur le marché depuis les deux dernières années. Les ETFs bitcoins qui sont offerts depuis 2021 sont basés sur les contrats à terme (futures) qui sont des produits dérivés. Par conséquent, l’évolution du prix du produit va dépendre de l’évolution du contrat à terme et non le bitcoin lui-même. D’autre part, ces ETFs n’achètent pas de bitcoins, ce qui implique que les acheteurs de ce type d’ETF ne détiennent pas de bitcoins non plus.

Juste pour clarifier, les contrats à terme sont des contrats (produits dérivés) qui sont négociés sur un marché centralisé. L’acheteur ou le vendeur parie sur le prix futur d’un sous-jacent, ils doivent donc livrer le contrat à une date ultérieure et à un prix prédéterminé d’avance.

Comme il y a des dates de contrats, le processus de roulement d’un contrat vers un nouveau contrat peut coûter des frais dépendamment du moment de l’achat. Par exemple, si on regarde l’ETF BITO qui est basé sur la variation des contrats à terme du bitcoin, on peut dire qu’il peut y avoir des frais importants. Voici l’exemple sur l’ETF BITO qui a engendré des frais de roulement de 9%.

C’est initialement pour ce genre de raison que l’ensemble des producteurs d’ETFs se bataillent pour obtenir l’approbation de la SEC afin de proposer un ETF SPOT. Ce genre d’ETF peut permettre de répliquer au mieux la variation du bitcoin. Ceci ayant pour conséquence directe d’attirer les investisseurs réguliers et de fonds d’intégrer le bitcoin via un produit institutionnalisé.

Qu’est-ce que Grayscale ?

Grayscale, c’est une compagnie américaine de gestion d’actifs numériques. Le Grayscale bitcoin TRUST était là bien avant l’arrivée des ETFs. Cela a permis aux investisseurs d’accéder au bitcoin sans forcément passer par une plateforme de cryptomonnaie. Le produit a été disponible dans plusieurs firmes de courtage, cela a donc donner la possibilité aux investisseurs d’accéder au bitcoin via leur firme de courtage. Il a été en quelque sorte l’un des précurseurs de l’institutionnalisation du bitcoin.

Qu’est-ce que le premium GBTC?

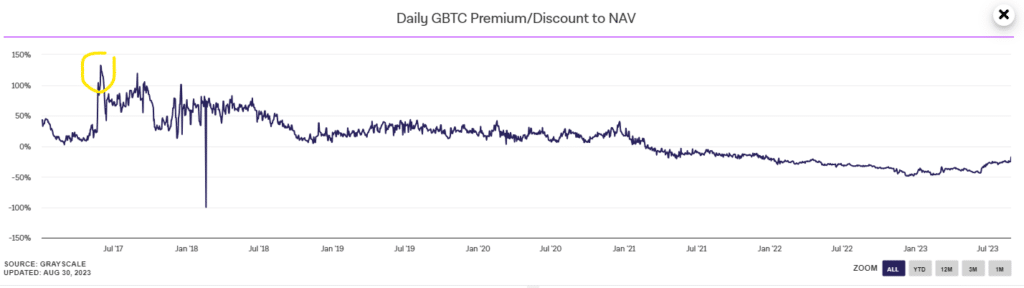

Le GBTC se trade sous forme de premium par rapport au prix SPOT du bitcoin. Par exemple, il peut se trader à +15% du prix du bitcoin ou -15% du prix du bitcoin. Tout dépend à la fois de l’offre et la demande du marché mais aussi du type de marché. Par exemple, la prime peut vite s’enflammer lorsque nous sommes en bullrun et atteindre une prime à 100% du prix du bitcoin. Dans ce genre de cas, il vaut mieux éviter d’acheter la prime à 100% par risque de devoir assumer à la fois une baisse du bitcoin mais aussi une baisse de la prime. Voici un exemple qui date du bullrun de 2017 :

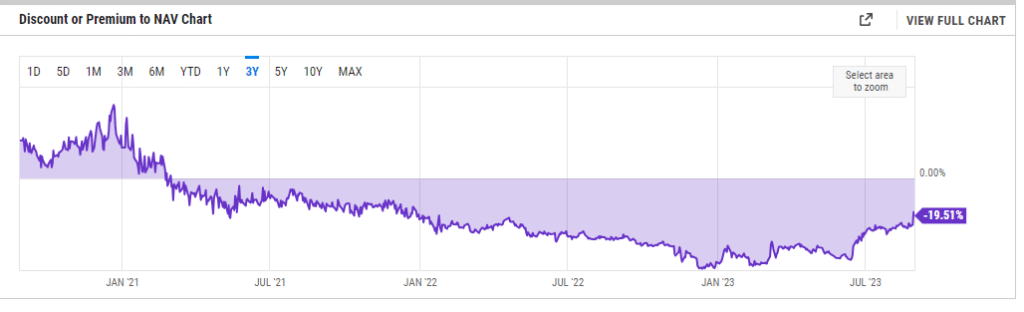

Dans le cas opposé, c’est-à-dire dans un marché baissier, la prime peut vite fortement se dévaluer. Par exemple, lors du dernier bear market, nous avons eu la prime qui a baissé à -48% (voir photo ci-dessous). Cela permet d’avoir un sacré discount sur la prime. Dans tous les cas, il peut y avoir également un jeu d’arbitrage qui peut se faire entre les différents produits.

En plus de l’approche du bear market en 2022, le premium du GBTC est aussi passé par une période difficile lorsque les entreprises de productions d’ETF ont commencé à produire des ETFs Bitcoin. Comme les producteurs d’ETF ont répondu à la demande du gros bullrun de 2020-2021, il y a eu moins de demandes pour le GBTC. Les producteurs d’ETF tel que Blackrock sont principalement là pour faire de l’argent, et là où il y a de la demande, il y a bien évidemment de l’argent à faire. C’est pour cela qu’en 2021, nous avons eu plusieurs sorties d’ETFs sur le bitcoin qui ont tracké la variation des contrats à terme du bitcoin. Cela a directement impacté le GBTC puisque le premium est passé négatif en 2021 avant même la baisse du bitcoin.

La transformation de GBTC en ETF SPOT

Pendant la transition du GBTC vers un ETF SPOT, les détenteurs de GBTC vont voir leur premium être converti en parts d’ETF. Il n’y aura pas de manœuvre à faire particulièrement mais le type de produit va changer. Comme expliqué précédemment, GBTC fonctionnait avec un premium par rapport au prix spot. Parfois, le premium évolue plus rapidement que le bitcoin lui-même, notamment dans un bullrun ou celui-ci perd de la valeur plus que le bitcoin lors des bear market. La différence avec la transformation vers un ETF SPOT, c’est que la variation du cours va vraiment suivre la variation du bitcoin.

L’arrivée du premier ETF SPOT est un grand changement pour le monde de la cryptomonnaie. Pour faire ce genre d’ETF, cela implique d’acheter de plus en plus de bitcoins puisque l’ETF va suivre le mouvement du bitcoin et non du produit dérivé comme le future. C’est pour cela que dernièrement, nous avons vu BLACKROCK acheter massivement des bitcoins avant de soumettre sa demande auprès de la SEC. Même si celle-ci a refusé l’ETF spot ainsi qu’à plusieurs de ses confrères, le fait qu’elle ait accepté la demande de GBTC va laisser la place à accepter les autres par la suite.

ETF Spot ou bitcoin : lequel choisir ?

Pour commencer ce chapitre, nous allons exclure les ETFs sur future puisqu’ils n’achètent pas le bitcoin en parallèle. Par conséquent, il y a moins d’intérêts à en détenir.

Comme pour tout produit, il y a bien évidemment des pour et des contre. Afin de bien choisir ce qui nous convient le mieux, il faut en comprendre les différentes particularités. En ce qui concerne l’ETF spot, voici les avantages :

- Accessibilité via les plateformes de courtage régulières, ce qui reste plus simple si on détient déjà un compte de courtage pour les actions.

- Plus de facilité pour les gestionnaires de fonds d’ajouter du bitcoin (comme classe d’actifs) via les ETFs dans les différents fonds

- Des frais moindres ou beaucoup moins élevés que ceux présentés sur les plateformes de cryptomonnaie

- Les ETFs spot facturent moins de frais que ceux basés sur future

- Possibilité de rajouter plus facilement les ETFs dans les comptes d’optimisation fiscale. Comme le bitcoin n’est pas un produit centralisé initialement, il n’est pas accepté dans ce type de compte. (exemple : CELI au Canada, 401k au US…)

- Le produit devient un actif centralisé tout comme les autres ETFs, ce qui permet d’augmenter la crédibilité du bitcoin. Les ETFs sont des produits plus à la mode.

Dans un autre registre, voici les inconvénients de l’ETF vs le bitcoin :

- Pas de possibilité de pouvoir stocker l’ETF bitcoin sur une clé alors que le bitcoin oui

- Pas de possibilité de payer en ETF alors que le bitcoin est une monnaie qu’on peut utiliser

Les impacts d’un ETF spot et des autres produits dérivés

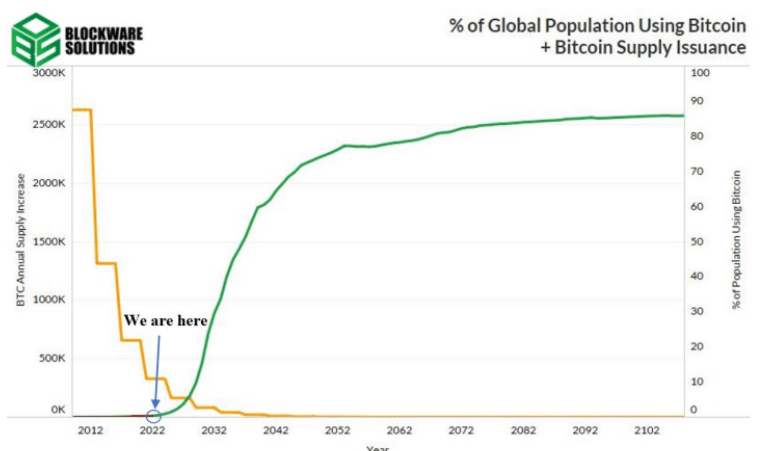

La courbe d’adoption est tout un processus. Au cours de celle-ci, les institutions font partie du début de la courbe.

Bien évidemment, il y a des conséquences à vouloir que les institutions participent, il s’agit plus particulièrement de l’institutionnalisation du bitcoin. Cela lui donne plus de crédibilité et de popularité, mais cela peut aussi être contraire aux valeurs initiales du bitcoin. Quand on parle de valeurs, c’est de préserver le bitcoin comme valeur refuge et anti-institutionnel. Si finalement, il devient institutionnalisé, il devient également sous contrôle des institutions qui sont plus nantis pour le manipuler. D’autre part, plus de types de produits augmentent les possibilités d’arbitrage.

Conclusion

Il y a des pour et des contre pour chaque type de produit. Il est mieux de cibler ses besoins afin de choisir celui qui répond à nos besoins est objectif. Si son objectif est de sauver au mieux les taxes sur les gains, les ETFs semblent répondre à ce besoin. Si le besoin est de se protéger du système et des autres devises, il est mieux de le préserver le bitcoin lui-même sur une clé. Cela n’empêche en rien de choisir les deux également afin d’optimiser l’utilité de chacun.

Maximisez votre expérience Cointribune avec notre programme 'Read to Earn' ! Pour chaque article que vous lisez, gagnez des points et accédez à des récompenses exclusives. Inscrivez-vous dès maintenant et commencez à cumuler des avantages.

Après avoir travaillé pendant 7 ans dans une banque canadienne dont 5 ans dans une équipe de gestion de portefeuille comme analyste, j’ai quitté mes fonctions afin de me consacrer pleinement aux marchés financiers. Mon but ici, est de démocratiser l'information des marchés financiers auprès de l'audience Cointribune sur différents aspects, notamment l’analyse macro, l’analyse technique, l’analyse intermarchés…

Les propos et opinions exprimés dans cet article n'engagent que leur auteur, et ne doivent pas être considérés comme des conseils en investissement. Effectuez vos propres recherches avant toute décision d'investissement.