Fin de l'indice de la volatilité ?

On a beaucoup entendu dire que l’indice de la peur ou de la volatilité (le VIX) n’était plus fiable ces derniers temps puisque celui-ci s’est avéré plutôt calme. Certes, est-ce vraiment le cas ? Est-ce que cela peut impacter en quoique ce soit l’analyse de la volatilité ? Et pour quelles raisons est-il moins dynamique ?

L’indice de la peur

L’indice du VIX ou de la volatilité (appellation technique) est plus communément connu sous l’indice de la peur. Il monte lorsque l’anxiété et l’incertitude augmentent sur les marchés, et vice versa, il baisse dans le cas inverse, en situation trop optimiste.

C’est un outil de sentiment très observé par les opérateurs. Il est plus souvent utilisé comme outil à contre-courant. Par conséquent, les opérateurs vont l’utiliser principalement pour définir les points suivants :

1/ Acheter lorsque les autres ont peur

2/ Vendre lorsque les autres sont trop gourmands (greedy en anglais)

Généralement, les opérateurs vont majoritairement se couvrir lorsque le mal est déjà fait. C’est un outil pour mesurer le sentiment sur les marchés un peu comme le fameux « fear and greed index » qu’on utilise à la fois pour les marchés traditionnels ou cryptos.

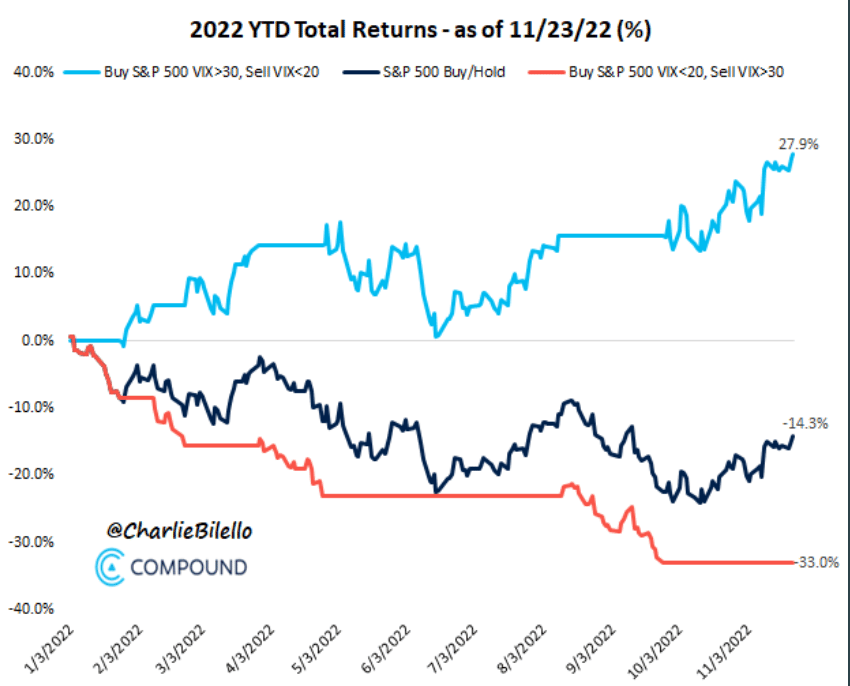

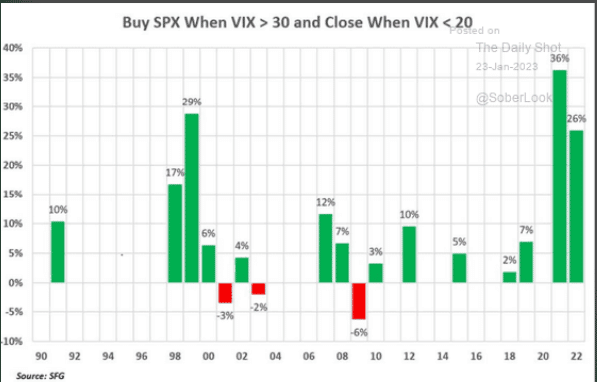

La stratégie d’utilisation la plus commune du VIX

En se basant sur la technique d’utilisation la plus commune, comme indiqué précédemment, on peut voir les performances de l’indice boursier du S&P 500 après avoir acheter différents niveaux du VIX. La performance étant la meilleure lorsqu’on achète avec un VIX au-dessus de 30, puis revendre en dessous de 20. Cette stratégie aurait surpassé la stratégie d’acheter, et de laisser courir (buy/hold) en 2023 par exemple.

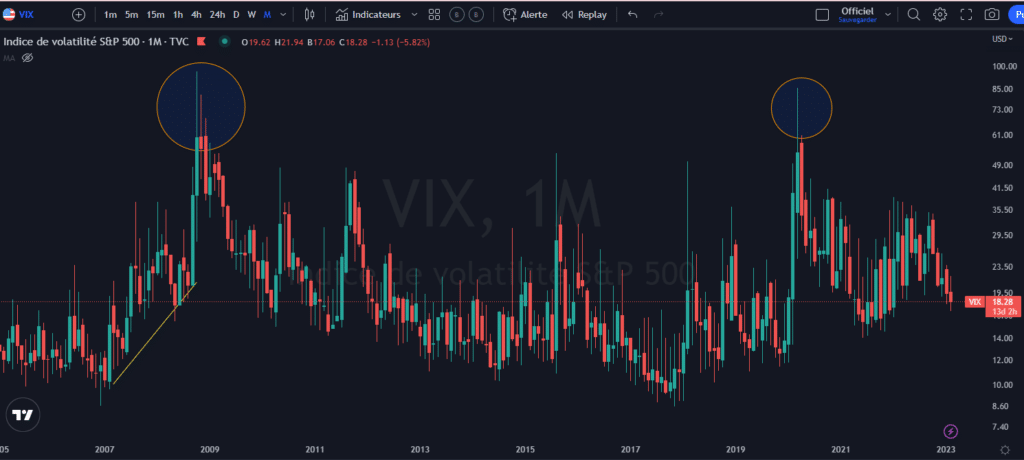

Bien évidemment, et comme dans toutes stratégies d’investissement, il n’y a pas de technique 100% efficace, mais seulement des stratégies basées sur des probabilités. Par conséquent, il arrive que le niveau du VIX continue de monter bien plus haut que démontré sur le tableau précédent. Principalement dans le cas d’un catalyseur majeur comme un blackswan ou signe noir, c’est le cas du COVID 19 ou le cas de la faillite de Lehman Brother. Ce sont des cas rares mais extrêmes.

Il arrive également que l’indice de la volatilité n’atteigne pas les niveaux 30 pendant plusieurs années consécutives également.

Par conséquent, une stratégie n’est pas toujours efficace dans tous les contextes. Donc, il faut savoir s’adapter à l’évolution des marchés et du contexte.

L’explication plus technique du VIX

Tout d’abord, il est important de rappeler la version plus technique de l’indice de la volatilité. Il s’agit tout simplement de la volatilité implicite des options du S&P500 sur 30 jours. Pour faire le calcul, il va y avoir des expirations d’options entre 23 et 37 jours pour établir la volatilité sur 30 jours.

Lorsqu’il y a une demande plus importante d’options pour se couvrir, il va y avoir une montée du VIX puisque la demande peut dépasser l’offre. Donc, les vendeurs d’options vont vendre des options de plus en plus chères. C’est ici que nous avons le principe de l’offre et la demande. Un prix augmente si la demande est augmente par rapport à l’offre. C’est également le cas inverse. Lorsque l’offre dépasse la demande, le prix des options va baisser, et par conséquent, le VIX va rester sur des niveaux plus bas.

Description d’une option d’achat ou de vente

Les options sont des produits dérivés. L’option d’achat ou call est un contrat qui donne le droit et non l’obligation au titulaire d’acheter le sous -jacent à un prix donné avant une date fixe. Il y a d’un côté le vendeur de l’option et de l’autre côté, l’acheteur de l’option d’achat. L’option de vente ou put est un contrat qui donne le droit et non l’obligation à son titulaire de vendre le sous-jacent à un prix donné avant une date fixe. Et c’est pareil, il y a celui qui vend l’option de vente et celui qui l’achète. Les options sont à la fois utilisées pour se couvrir (protéger un portefeuille), spéculer (profiter de l’effet de levier) ou vendre de la volatilité. On peut acheter ou vendre des options. Pour les options américaines, le titulaire peut exercer son contrat en tout temps ou se rendre jusqu’à son échéance.

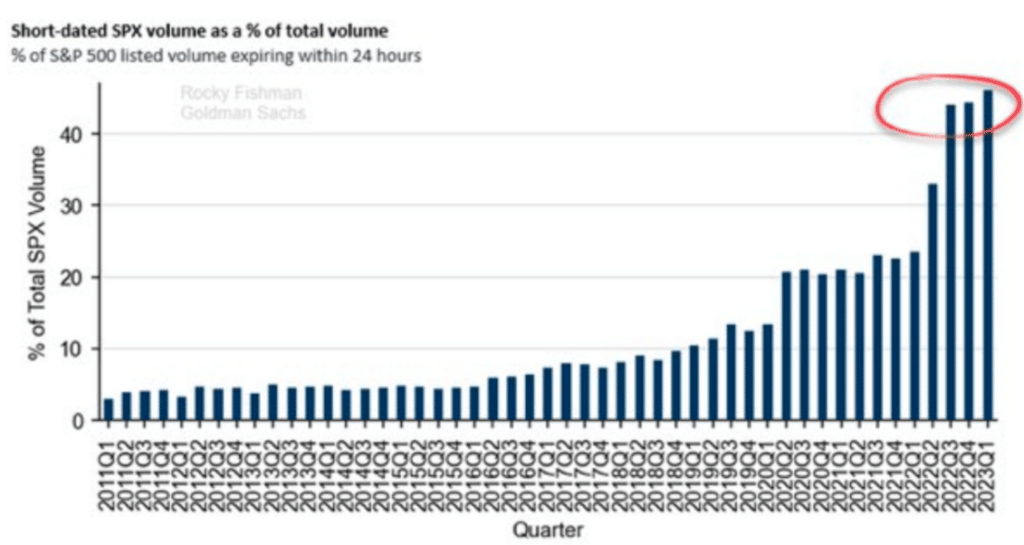

L’effet MEME mania

Depuis 2020, il y a une explosion d’utilisation des options. Et comme 2022 a été riche en mouvements volatils, les opérateurs se sont dirigés vers les options 0 expiration. Une option avec expiration 0 signifie qu’elle expire le jour même. Il est clair que les opérateurs recherchent des profits rapides à court terme plutôt que d’investir sur du long terme. C’est devenu le nouveau MEME. Il est évident que les produits dérivés ont également un impact sur les mouvements intraday accentuant les mouvements de hausse et de baisse.

On peut constater sur le graphique ci-dessous l’augmentation du volume des options avec expiration 0 :

Avec le manque de visibilité, les tensions autour de l’inflation et de la politique monétaire de la FED, les opérateurs ont privilégié le très court terme. Cependant, même si le volume d’options a explosé, le VIX, lui, n’a pas beaucoup bougé. Ceci est principalement dû au fait que les expirations prises en compte dans le VIX sont entre 23 et 37 jours et non 0 jour. Par conséquent, cela explique que le VIX est plus calme ces derniers temps et mais ce n’est forcément la fin du VIX.

L’autre explication vient aussi du fait que les institutionnels ont été majoritairement cash. Les hausses de taux directeur ont permis d’offrir des taux d’intérêt plus élevés sans prendre le risque de perdre du capital. Cela reste un incitatif. C’est encore plus le cas dans un environnement où il y a peu de visibilité, un environnement très incertain. Si les institutions n’ont rien à couvrir, c’est normal qu’elles ne vont pas acheter des options avec une expiration plus lointaine. Par conséquent, cela se reflète également dans le VIX.

Est-ce la fin du VIX ?

Ce n’est pas la première qu’on entend dire que c’est la fin du VIX ou que celui-ci est mort. Les marchés évoluent et parfois, les choses ne respectent pas une règle absolue. Est-ce pour autant qu’on peut supposer que le VIX est fini ? Bien sûr que non. C’est d’ailleurs souvent lorsque celui-ci est mis de côté qu’il peut finalement surprendre. Il suffit d’un événement inattendu comme un cygne noir pour que le VIX se réveille de nouveau et de plus belle.

D’autre part, il est important de préciser que l’année 2022 fut une année baissière car il y a une profonde correction des obligations US. Les obligations évoluent à l’inverse des taux. C’est pour cela qu’on dit que 2022 était un “bond bear market”.

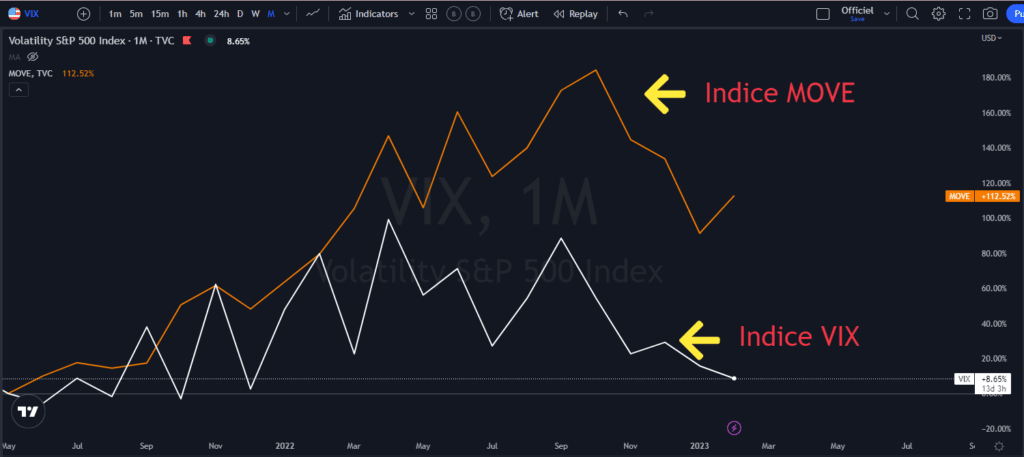

Si on prend justement l’indice de volatilité pour les obligations MOVE, on peut constater que celui-ci a largement poussé par rapport au VIX.

Dernière petite chose, lorsque les institutionnels vont de nouveau échanger le cash pour acheter des actions, cela voudra aussi dire qu’ils vont devoir acheter des options pour se couvrir. Par conséquent, cela risque d’alimenter et de réveiller de nouveau le VIX.

Conclusion

Il y a continuellement une évolution au sein des marchés. L’intérêt et la popularisation des options ont permis de trouver des alternatives. Les opérateurs ont privilégié les options à courte expiration dans un environnement incertain. Il en est de même pour les institutionnels qui ont privilégié le cash afin de ne pas avoir besoin de couvrir des positions. L’environnement évolue, et il est encore trop tôt ou immature de confirmer ou de dire que c’est la fin du VIX.

Maximisez votre expérience Cointribune avec notre programme 'Read to Earn' ! Pour chaque article que vous lisez, gagnez des points et accédez à des récompenses exclusives. Inscrivez-vous dès maintenant et commencez à cumuler des avantages.

Après avoir travaillé pendant 7 ans dans une banque canadienne dont 5 ans dans une équipe de gestion de portefeuille comme analyste, j’ai quitté mes fonctions afin de me consacrer pleinement aux marchés financiers. Mon but ici, est de démocratiser l'information des marchés financiers auprès de l'audience Cointribune sur différents aspects, notamment l’analyse macro, l’analyse technique, l’analyse intermarchés…

Les propos et opinions exprimés dans cet article n'engagent que leur auteur, et ne doivent pas être considérés comme des conseils en investissement. Effectuez vos propres recherches avant toute décision d'investissement.