The state will seize your money to pay its debt

Le célèbre bitcoiner et entrepreneur Balaji Srinivasan vient de publier une diatribe contre les Etats-Unis. Selon lui, l’Etat fédéral est sur le point de faire faillite et d’être englouti par les trillions de dollars de dette. Face à une telle crise, la Fed actionnerait la plus grande politique de planche à billets de l’histoire américaine pour détourner l’argent des contribuables.

Vers une crise imminente de la dette ?

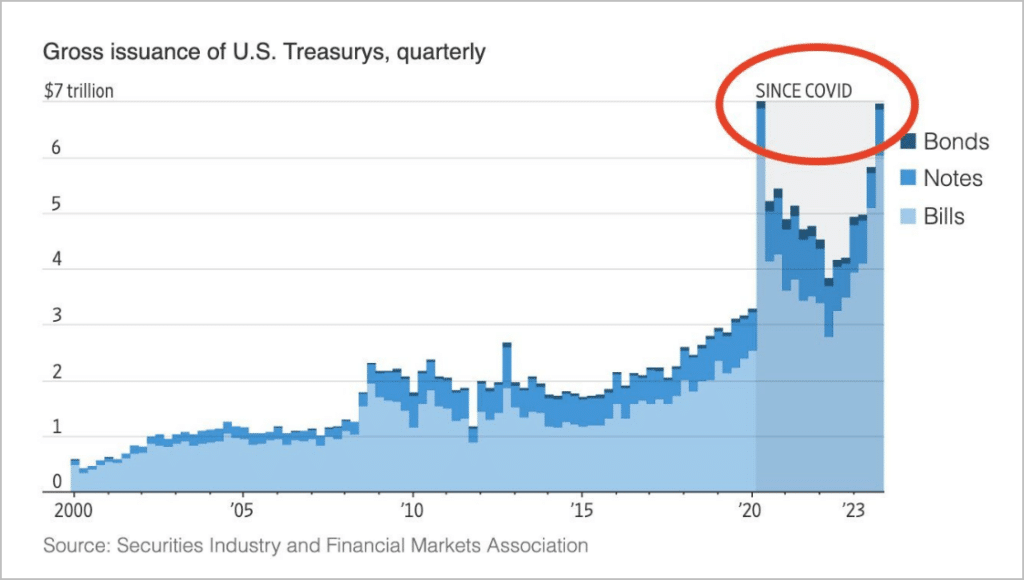

C’est bizarre. Regardez ce graphique récemment publié par le Wall Street Journal :

Pourquoi le gouvernement américain émet-il des bons du Trésor d’urgence alors que le discours officiel est que tout va bien ? Et pourquoi le Wall Street Journal reconnaît-il qu’il se passe quelque chose d’extrêmement étrange… et que cela pourrait mal se terminer ?

“La croissance rapide des marchés, des actions de la tech aux obligations hypothécaires, s’est mal terminée par le passé. Beaucoup de gens considèrent les bons du Trésor comme les titres les plus sûrs et les plus faciles à négocier à Wall Street, et ils craignent que toute instabilité ne se propage rapidement.

Ils sous-estiment la situation. Lorsqu’ils parlent de “mauvaise fin”, ils parlent de crise.

- 2000, c’est le krach de la bulle internet

- 2008, la crise financière

- 202X est la crise de la dette souveraine

De plus, le WSJ reconnaît également que (a) il y a un risque dans le supposé “actif sans risque”, que (b) l’instabilité du marché des bons du Trésor est non seulement possible, mais qu’elle pourrait se propager, et que (c) “beaucoup” s’inquiètent à ce sujet.

Tout cela est évident depuis un certain temps. Mais maintenant que le WSJ (et BlackRock !) commence à admettre que la dette est hors de contrôle et que “l’actif le plus sûr du monde” pourrait en fait devenir l’actif le plus risqué du monde.

11 septembre, crise de 2008, covid

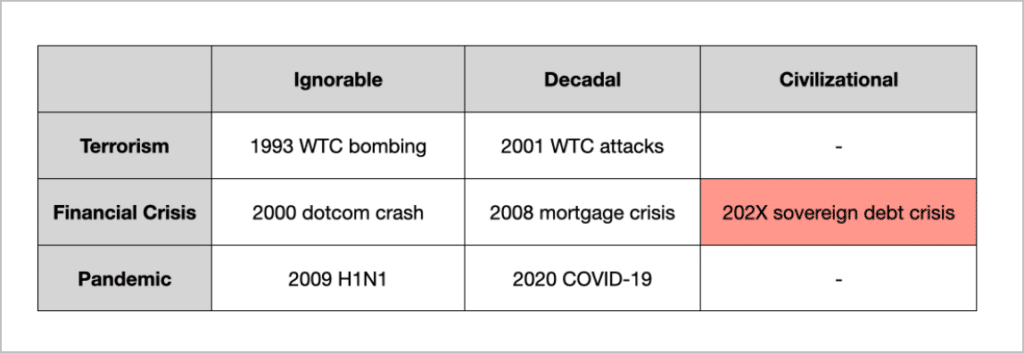

Le fait est que j’hésite à accepter certains de ces parallèles. Quel est le bon précédent pour ce qui se prépare ? On peut utiliser la progression de la crise financière de 2000, 2008 et 202X, comme l’a fait implicitement le WSJ. Mais on peut aussi placer les événements de 2001, 2008 et 2020 dans une progression de crise différente, comme l’a fait l’économiste Summers :

“La crise du COVID-19 est le troisième choc majeur subi par le système mondial au XXIe siècle, après les attaques terroristes de 2001 et la crise financière de 2008”.

Crise civilisationnelle

Notons tout d’abord que les années 2001, 2008 et 2020 ont toutes été précédées d’un événement annonciateur.

Les attentats à la bombe de 1993 ont précédé le 11 septembre, le krach des sociétés Internet de 2000 a précédé 2008 et la pandémie de grippe H1N1 de 2009 a précédé le COVID-19.

Il s’agissait dans tous les cas de points que l’on pouvait relier rétrospectivement, d’aperçus de l’avenir pour ceux qui savaient extrapoler. Mais l’ampleur de ces changements était radicalement différente.

Le monde a été transformé par 2001, 2008 et 2020 d’une manière qui n’avait pas été le cas pour chacun des événements précédents. (On pourrait quantifier ce phénomène en fonction de la couverture médiatique).

Notez ensuite qu’au fur et à mesure que vous avancez dans le temps, les choses deviennent plus graves. J’ai utilisé les termes “ignorable”, “décennal” et “civilisationnel”. Un événement ignorable est un fait divers que même une personne ayant vécu l’événement à l’époque n’aurait peut-être pas retenu. Un événement décennal est un événement qui a marqué la décennie. Et un événement civilisationnel ? Cela fait longtemps que nous n’en avons pas eu.

La crise la plus importante du siècle ?

Ce qui me préoccupe, c’est de passer d’un événement ignorable à un événement décennal, puis à un événement civilisationnel.

Je ne sais pas si nous assisterons à un 11 septembre nucléaire ou à une pandémie bien pire que le COVID-19. Mais je pense, comme Ray Dalio, Stanley Druckenmiller et Larry Fink, que nous nous dirigeons vers une crise de la dette souveraine.

C’est pourquoi comparer 2008 à ce qui s’annonce peut donner un faux sentiment de sécurité. Et si la crise de la dette souveraine à venir était à la crise hypothécaire ce que le COVID-19 était au H1N1 ? Et si elle était tellement plus importante que cela reviendrait à comparer une petite guerre à une guerre mondiale ?

Car c’est la thèse de Dalio. Qu’une crise de la dette souveraine entraînera un changement de l’ordre mondial.

D’accord, d’accord. N’allons pas trop vite en besogne. Si je représente la faction “c’est en train de se produire”, il est toujours utile d’entendre la réfutation de la faction “il ne se produit jamais rien”.

Ici, je dis que l’économie n’est pas réelle, qu’elle est soutenue par une dette record et qu’ils feront semblant jusqu’à ce qu’ils la brisent. Ce serait en effet un événement historique.

Ceux qui pensent que la crise n’arrivera pas

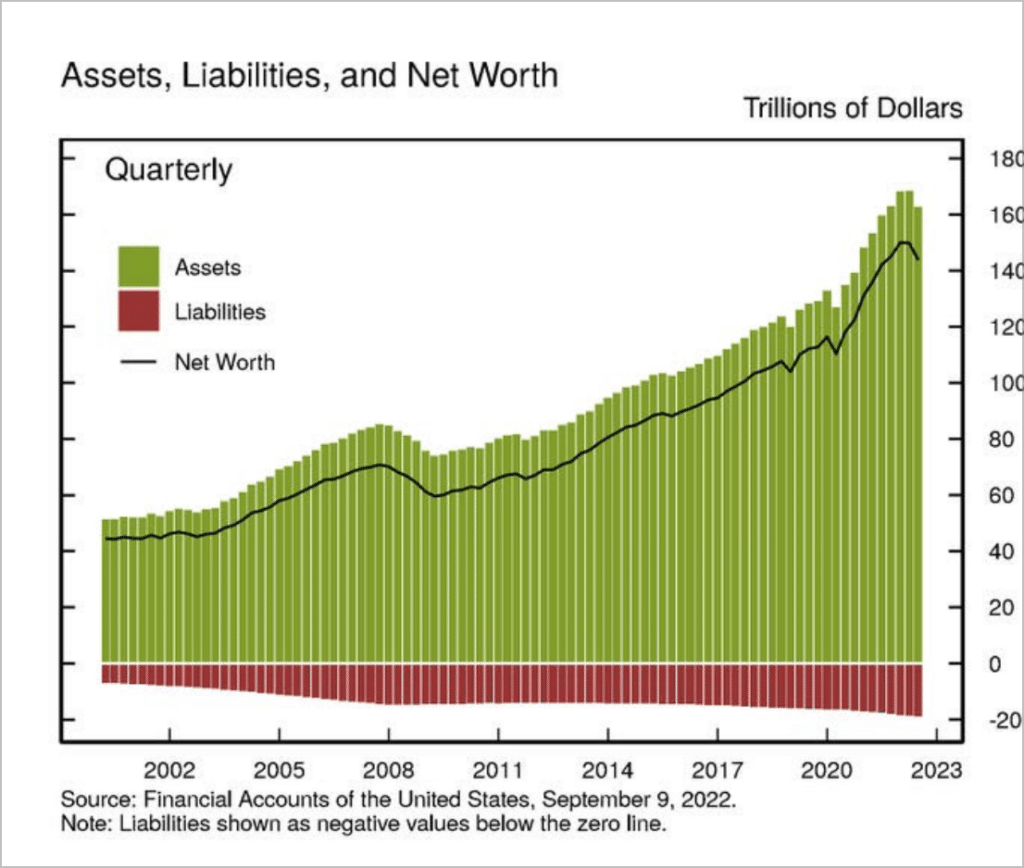

On entend régulièrement dire que l’Etat possède plus de 177 trillions de dollars d’actifs.

Mais le chiffre de 177 trillions de dollars ne concerne pas vraiment les actifs de l’État. Il s’agit de tout ce que possèdent les ménages américains (et les organisations à but non lucratif, les fonds spéculatifs, les fonds de capital-investissement et les fiducies personnelles). Et maintenant, nous entrons dans le vif du sujet.

Le keynésianisme ressemble au communisme en ce sens qu’il ne voit aucune différence réelle entre les actifs des ménages et ceux de l’État. Ils ne reconnaissent aucune limite morale à ce qu’ils peuvent prendre à la population par le biais de l’inflation et de la saisie, mais seulement des limites pratiques.

Si vous en doutez, demandez à un keynésien s’il accepterait une limite stricte à la masse monétaire ou une limite supérieure au taux d’imposition. Ils ne le feront pas. Et c’est la raison pour laquelle ils impriment des milliers de milliards tout en continuant à proposer des “impôts sur la fortune”.

L’implication est que chaque dollar peut être dilué et chaque possession peut être confisquée, si seulement l’État peut trouver une base légale pour le faire. Idéalement, il s’agirait d’un projet de loi de 1 000 pages, adopté au petit matin en dépit des protestations.

Votre argent paiera ce que l’Etat doit

L’idée est la suivante : les biens de votre ménage seront saisis pour payer ce que cet État en faillite doit.

Et combien doit-il ? Pour le savoir, nous pouvons nous référer à une analyse récente du rapport financier de février 2024 du gouvernement des États-Unis.

Voici le tableau dans lequel le gouvernement américain lui-même admet que même les 37 milliards de dollars sont une sous-estimation de la dette.

Si l’on inclut l'”assurance sociale” de la sécurité sociale et de Medicare, il s’agit d’un poste supplémentaire de 78,4 milliards de dollars. Mais attendez, ce n’est pas tout !

Plus loin dans le document, le Trésor admet lui-même qu’il s’agit là d’une nette sous-estimation de ce que les États-Unis doivent en termes de sécurité sociale et d’assurance-maladie, parce qu’il ne tient pas compte des versements futurs dans plusieurs dizaines d’années.

Une fois que c’est le cas, à combien s’élèvent les chiffres ? Voici la citation directe de l’étude : “Le total… s’élève à 175 300 milliards de dollars en valeur actuelle. Ce besoin ne peut être satisfait que par une augmentation des emprunts, une hausse des impôts, une réduction des dépenses de programmes, ou une combinaison des deux.”

Lorsque tout est pris en compte, Druckenmiller a utilisé le chiffre d’environ 200 000 milliards de dollars pour le passif total du gouvernement américain. Et bien sûr, à ce stade, nous nous trouvons en territoire de monnaie de monopole :

- Le gouvernement fédéral n’a collecté que 1,86 milliard de dollars l’année dernière

- Les dépenses déficitaires gonflent ce chiffre

- Le dollar a baissé de ~25 % en termes réels depuis 2020

- Et les “177T” en valeur d’actifs s’effondrent s’ils sont liquidés

- …ou en cas de crise financière, ou les deux.

Des promesses que l’Etat ne tiendra pas

Donc : non, le gouvernement américain est loin d’avoir assez d’argent pour payer ce qu’il doit. Il a fait des promesses à tout le monde, des alliés aux retraités, qu’il ne peut tout simplement pas tenir.

Pour s’accrocher au pouvoir au milieu de ce réseau d’obligations non tenues, il va falloir faire preuve d’une méchanceté que la plupart des gens ne peuvent pas vraiment comprendre.

J’apprécie toutefois que nous commencions à entrevoir la fin de la partie. Lorsqu’un État en faillite s’effondre, il est comme un trou noir. Il aspire tout ce qu’il peut dans sa gueule béante. L’Etat saisira tout ce qu’il peut saisir. Il imprimera tout ce qu’il peut imprimer.

Tous vos biens deviennent ses biens. Tout ce qu’il prend… c’est tout ce que vous avez.

Les propos alarmistes de Balaji Srinivasan sur une faillite imminente de l’État fédéral américain, soulèvent des inquiétudes légitimes quant à la dette publique colossale des États-Unis. Les chiffres officiels du Trésor, largement sous-estimés, révèlent un passif total avoisinant les 200 000 milliards de dollars selon certains analystes. Face à ces engagements démesurés, le spectre d’une crise de la dette souveraine plane, avec le risque d’un effondrement du dollar et d’une confiscation massive des avoirs des ménages. Si une telle catastrophe venait à se produire, elle provoquerait assurément un séisme économique et social sans précédent dans l’histoire récente des États-Unis.

Maximize your Cointribune experience with our "Read to Earn" program! For every article you read, earn points and access exclusive rewards. Sign up now and start earning benefits.

Chaque jour, j’essaie d’enrichir mes connaissances sur cette révolution qui permettra à l’humanité d’avancer dans sa conquête de liberté.

The views, thoughts, and opinions expressed in this article belong solely to the author, and should not be taken as investment advice. Do your own research before taking any investment decisions.