Dette : le taux obligataire US au plus haut

Parmi les éléments qui expliquent la correction des marchés sur le mois d’août, nous retrouvons la hausse du taux obligataire. Dans ce papier, on se concentrera sur le rôle du taux obligataire et ses implications sur les marchés financiers. Par ailleurs, Jackson Hole et les décisions des banques centrales pourraient influer considérablement sur l’évolution des marchés financiers dans les prochains mois.

Une hausse des taux inexorable

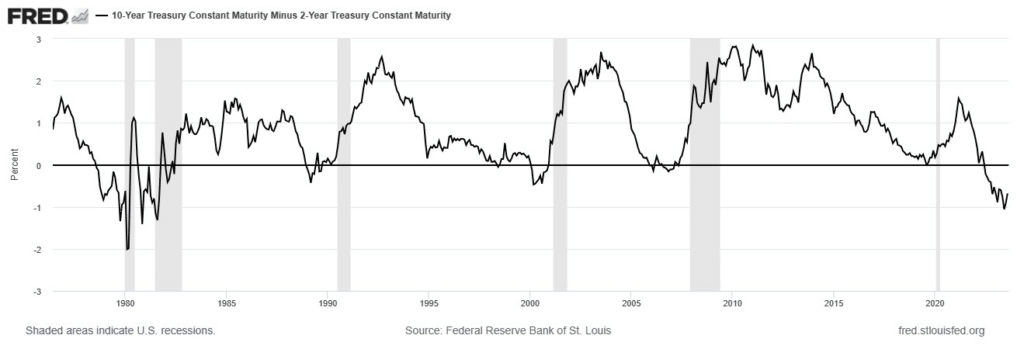

La tendance de remontée des taux obligataires se poursuit depuis désormais 3 ans. A l’été 2020, le taux du gouvernement américain à 10 ans était proche de +0,6 %. Il s’établit désormais à plus de 4,25 %. Ce niveau de taux correspond tout simplement au niveau le plus élevé depuis 2007. Mais les records sur les taux longs cachent un autre aspect. En effet, le taux directeur de la FED est situé entre 5,25 % et 5,5 %. C’est-à-dire que les investisseurs préfèrent être rémunérés 4,25 % sur une obligation longue que 5,25 % sur le marché interbancaire.

Manifestement, les investissements incluent dans leurs anticipations une baisse de l’inflation et des risques divers dans les prochaines années. Cela explique que le taux long est jusqu’à 1 point plus bas que le taux court. En effet, le taux du treasury bill, les obligations à 3 mois du gouvernement américain, s’élève à 5,3 %. Un taux long plus élevé que le taux court, lorsqu’il revient à la normale (taux long > taux court), annonce souvent une récession. Dès lors, la baisse du taux court, ou la hausse prononcée du taux long, seraient de nature à annoncer une récession prochaine.

Mais pour l’heure, les marchés subissent un mouvement de hausse des taux qui n’est pas achevé. Par ailleurs, le maintien de l’inflation sous-jacente, et la dégradation des conditions financières, participent à cette montée des taux.

« La dette à long terme des Etats-Unis a ainsi été dégradée de AAA à AA+. En cause, le niveau excessif de dette, qui reste 2,4 fois supérieur à la médiane d’endettement de cette catégorie. De plus, les prévisions budgétaires font état d’un déficit croissant et d’une charge d’intérêt croissante. D’ici 5 ans, la charge d’intérêt pourrait dépasser le célèbre budget de la Défense américain. L’inquiétude porte aussi sur certains fonds de sécurité sociale, qui pourraient être déficitaires d’ici 10 ans. Cette dégradation est amplement justifiée, et les risques pesants sur le plafond de la dette accentuent cette analyse.«

La menaçante dégradation des dettes – Cointribune

Chute sur les marchés

La hausse du taux entraine une chute de la valeur des obligations. En effet, les investisseurs préfèrent vendre les obligations avec des taux plus faibles pour acheter les obligations avec des taux plus élevés. Cela est d’autant plus impactant que le marché obligataire est le premier marché en termes de valorisation devant les actions. Par suite, la hausse des taux réduit, d’une part, l’accès au crédit et à l’investissement (donc les perspectives de croissance), et d’autre part, cela réduit l’attractivité des actions (pour lesquelles les dividendes peuvent alors paraîtres faibles).

Dans ces conditions, tous les marchés sont impactés. Les actions, les cryptomonnaies, et même l’or, ont subi un mouvement correctif. Les liquidités se font plus rares, les volumes plus faibles, les intervenants plus prudents. Des taux longs en hausse limitent donc le potentiel de croissance des indices et des marchés financiers.

Réciproquement, un marché haussier durable n’est envisageable que dans le cas d’une stagnation, ou une diminution durable des taux longs. Mais la stagnation des taux longs correspondra certainement à une stagnation de l’économie. Ce qui dégrade les perspectives de rebond.

Un impact sur les devises

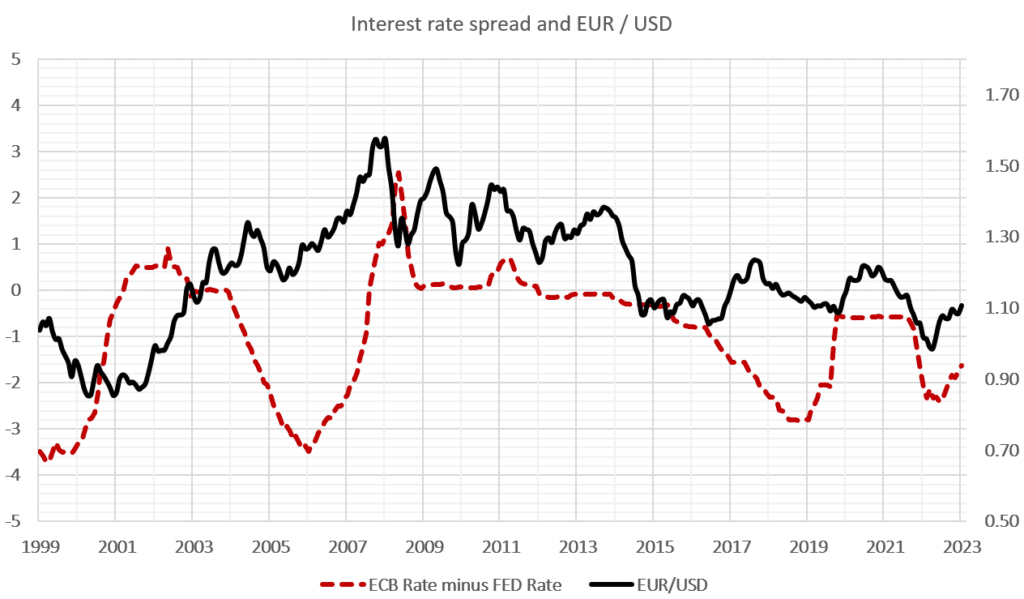

Le marché des devises est également fortement impacté par ces évolutions de taux. Ces derniers mois, le dollar a été pénalisé par un mouvement baissier plus persistant. Néanmoins, ce mouvement s’explique par le fait que la BCE tente de rattraper son retard dans la lutte contre l’inflation. Mais il est manifeste que le rebond de l’euro n’est pas structurellement assez soutenu pour être accéléré à ce jour. Le graphique ci-dessous montre la parité euro / dollar et l’écart de taux entre la zone euro et les Etats-Unis. Un pivot de la part de la FED, sans pivot de la BCE, serait de nature à favoriser le cours de l’euro. Néanmoins, la réunion de Jackson Hole pourrait relativement synchroniser ces décisions de pivot de taux.

De plus, il est important de remarquer les éléments suivants. Premièrement, la zone euro possède une inflation plus collante. Ensuite, la flexibilité de l’économie de la zone euro est assez faible par rapport à celle des Etats-Unis. Par conséquent, bien que la zone euro nécessiterait une hausse des taux directeurs plus forte, la BCE veille à la santé des finances publiques et des entreprises. La BCE agit donc probablement de manière à limiter la baisse de l’euro (l’inflation importée) et à lutter contre l’inflation dans le sillage de la FED.

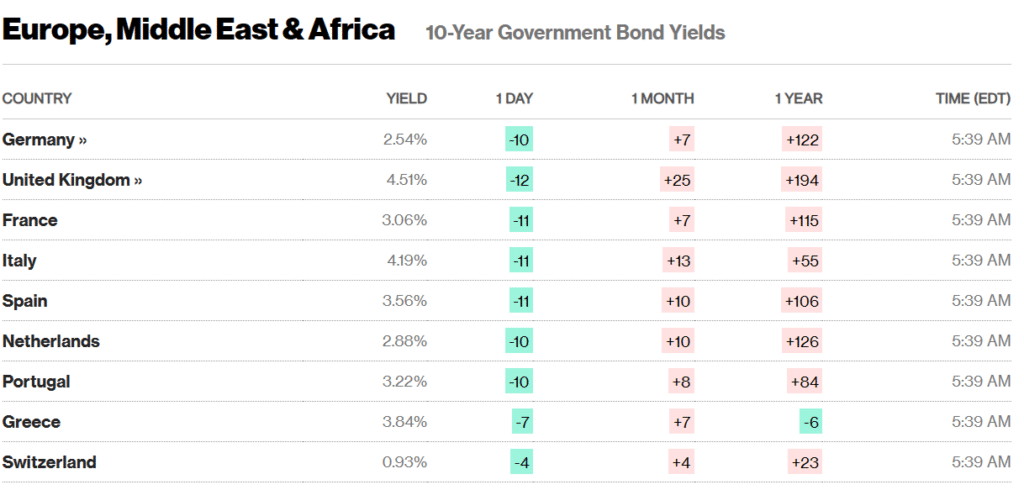

Un risque persistant sur les finances

En zone euro, les taux souverains sont compris entre 2,5 % (pour l’Allemagne) et 4,2 % (pour l’Italie). Soit un écart de 170 points de base. Sur un an, les pays ayant connu la plus forte hausse de taux ont été le Royaume-Uni, les Pays-Bas, l’Allemagne, la France et l’Espagne. Malgré tout, certains taux européens restent inférieurs au taux directeur de la BCE, ce qui là encore, indique une inversion de la courbe des taux.

L’économiste Patrick Artus montre, dans l’hypothèse que la charge d’intérêt représenterait 3,5 % du PIB français en 2027, que les déficits publics seront très élevés. En effet, « le déficit public total serait en 2027 de : 4,7% du PIB en France ; 3,7% du PIB dans la zone euro ». Dans ces conditions, il est clair que chaque hausse de taux pour les gouvernements et les entreprises aurait un impact très négatif dans l’avenir.

La hausse des taux pèse ainsi lourd à long terme, et il est probable que la hausse des taux longs ne s’inverse pas rapidement avant quelques années. En effet, le niveau d’endettement élevé de nombreux pays, et le niveau élevé de charge d’intérêt, laisse supposer des dégradations financières persistantes.

Jackson Hole dans le viseur

Le terme « Jackson Hole » fait référence à la réunion annuelle organisée par la Réserve fédérale de Kansas City. Cet événement, officiellement connu sous le nom de « Federal Reserve Bank of Kansas City Economic Policy Symposium », se déroule à Jackson Hole, une ville située dans l’État du Wyoming aux États-Unis.

La réunion de Jackson Hole rassemble des responsables de banques centrales, des économistes, des universitaires, des dirigeants d’institutions financières et d’autres experts du monde entier pour discuter des enjeux économiques et monétaires actuels et futurs. L’événement se déroule généralement fin août et dure sur plusieurs jours. Il s’agit véritablement de donner le tempo monétaire mondial.

Le maintien du marché de l’emploi et de l’inflation sous-jacente sont au cœur des discussions cette saison. Les banques centrales cherchent ainsi toujours à lutter contre l’inflation, mais toute dégradation du marché de l’emploi, ou la réduction suffisante des chiffres de l’inflation, seraient de nature à entrainer la fin de la hausse des taux directeurs. Dans cette optique, les économistes s’attachent aussi à définir le taux neutre pour l’économie. C’est-à-dire le taux qui permet à l’économie de fonctionner sans générer trop d’inflation.

Dans tous les cas, il paraît fort peu probable que la période de taux bas revienne. Dès lors, les investisseurs doivent incorporer un certain nombre de risques qui n’existaient pas jusqu’ici (risque inflationniste, risque de taux, risque de défaut, dégradation des finances, etc…).

En conclusion

En définitive, nous avons vu que les taux obligataires sont poussés sur des plus hauts, encore trois ans après le début de cette hausse. Cette tendance, qui semble interminable pour certains, pèse encore sur les marchés. En outre, si les banques centrales poursuivent encore partiellement ou totalement les hausses de taux, l’écart entre les taux courts et les taux longs reste élevé. Une hausse des taux longs traduirait donc avant tout une réduction de l’écart avec les taux courts. Cela peut aussi traduire le fait que les investisseurs ont des perspectives plus négatives sur l’inflation à long terme. Mais dans le même temps, la réduction de l’écart entre les taux annoncerait bientôt une récession, qui favoriserait également la stagnation ou la chute des taux directeurs.

La réunion à Jackson Hole réaffirme les objectifs des banques centrales de lutte contre l’inflation, et l’attention des économistes porte avant tout sur le marché de l’emploi. Dans tous les cas, la hausse des taux rompt 10 ans de quantitative easing. Tant que les taux longs restent sous tension, il est probable que les conditions financières ne seront pas réunies pour des dynamiques haussières.

Maximisez votre expérience Cointribune avec notre programme 'Read to Earn' ! Pour chaque article que vous lisez, gagnez des points et accédez à des récompenses exclusives. Inscrivez-vous dès maintenant et commencez à cumuler des avantages.

Auteur de plusieurs livres, rédacteur économique et financier sur plusieurs sites, je noue depuis de nombreuses années une véritable passion pour l'analyse et l'étude des marchés et de l'économie.

Les propos et opinions exprimés dans cet article n'engagent que leur auteur, et ne doivent pas être considérés comme des conseils en investissement. Effectuez vos propres recherches avant toute décision d'investissement.