Déclaration d'impôt et Swissborg : Tout ce que vous devez savoir

Les cryptos occupent désormais une place centrale dans les investissements modernes, mais leur gestion implique aussi des responsabilités fiscales. Parmi les plateformes qui séduisent les investisseurs, SwissBorg se distingue par son innovation et son accessibilité. Cependant, lorsque vient le moment de déclarer vos cryptos aux impôts en France, il est essentiel de bien comprendre les étapes. Dans cet article, nous vous guidons pas à pas pour déclarer vos actifs SwissBorg en toute simplicité et conformité.

Qu’est-ce que SwissBorg ?

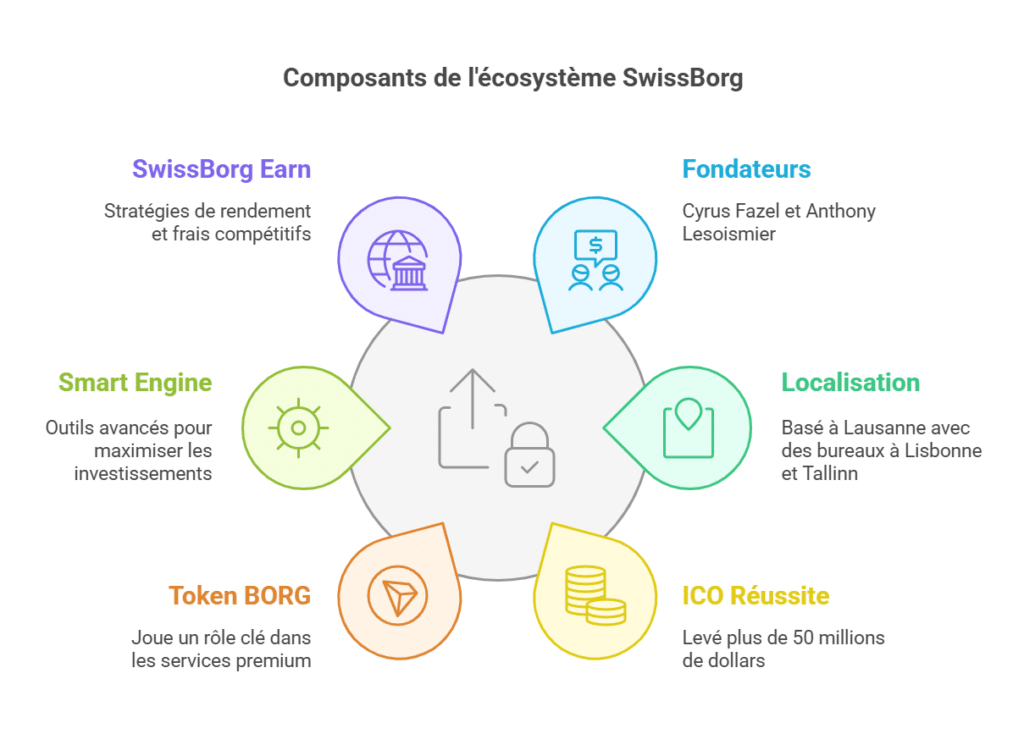

SwissBorg est une plateforme fintech suisse spécialisée dans l’investissement et la gestion de cryptos via une application mobile intuitive. Fondée en 2017 par Cyrus Fazel et Anthony Lesoismier, la société a pour mission de démocratiser l’accès aux actifs numériques grâce à des solutions innovantes et sécurisées.

Basée à Lausanne, SwissBorg dispose également de bureaux à Lisbonne et Tallinn, consolidant sa présence en Europe. Dès ses débuts, elle a rencontré un succès fulgurant en levant plus de 50 millions de dollars lors de son ICO, confirmant l’intérêt du public pour son approche axée sur la transparence et la décentralisation.

L’écosystème SwissBorg repose notamment sur son token natif BORG (anciennement CHSB), qui joue un rôle clé dans ses services premium, son programme de gouvernance et ses stratégies de rendement. Grâce à ses outils avancés comme le Smart Engine et SwissBorg Earn, la plateforme permet aux utilisateurs de maximiser leurs investissements tout en bénéficiant de frais compétitifs et d’une expérience utilisateur optimisée.

Comment les transactions sont-elles taxées sur SwissBorg en France ?

En France, les transactions effectuées sur SwissBorg sont soumises à l’impôt sur les plus-values lorsque des cryptos sont converties en euros ou utilisées pour l’achat de biens et services. En revanche, les échanges entre cryptos ne génèrent pas d’imposition.

Si le montant total de vos transactions dépasse 305 € par an, les gains réalisés sont taxés à hauteur de 30 % (Prélèvement Forfaitaire Unique, incluant impôt sur le revenu et prélèvements sociaux). Pour déclarer ces gains, il est nécessaire de remplir le formulaire 2086 (calcul des plus-values) et le formulaire 3916-bis (déclaration des comptes crypto détenus à l’étranger).

Le calcul des plus-values repose sur la méthode du prix moyen pondéré d’acquisition, ce qui exige de suivre la valeur de votre portefeuille à chaque vente. Cette tâche peut être complexe, notamment pour ceux pratiquant le staking via SwissBorg : les cryptos reçues sont alors imposées en tant que bénéfices non commerciaux (BNC) au moment de leur réception.

Pour simplifier la gestion fiscale, des outils spécialisés comme Divly ou Koinly permettent d’automatiser le calcul et la génération des déclarations fiscales adaptées à la réglementation française.

Déclarer SwissBorg sur le formulaire 3916-bis en France

Investir dans les cryptos via SwissBorg implique certaines obligations fiscales en France, notamment la déclaration de son compte sur la plateforme. En effet, les comptes ouverts sur des plateformes étrangères doivent être signalés à l’administration fiscale française afin d’éviter d’éventuelles sanctions. Voici tout ce que vous devez savoir pour être en conformité avec la réglementation.

SwissBorg est-il considéré comme un compte étranger ?

Oui, SwissBorg est une plateforme étrangère au regard de l’administration fiscale française. Son siège social est basé à Lausanne, en Suisse, et elle ne possède aucun bureau en France. Ainsi, les comptes ouverts sur SwissBorg sont considérés comme des comptes étrangers et doivent être déclarés auprès des impôts.

Qui doit remplir le formulaire 3916-bis ?

Toute personne ayant ouvert, utilisé ou fermé un compte crypto sur SwissBorg durant l’année fiscale en cours doit impérativement remplir le formulaire 3916-bis lors de sa déclaration d’impôts. Ce formulaire permet d’indiquer à l’administration fiscale l’existence et les caractéristiques du compte détenu à l’étranger afin de garantir la transparence des transactions.

Omettre cette déclaration peut entraîner des sanctions fiscales, incluant des amendes pouvant atteindre 750 € par compte non déclaré, voire 1 500 € si le pays concerné (comme la Suisse) n’a pas signé d’accord d’échange automatique d’informations avec la France.

Comment déclarer un compte SwissBorg sur le formulaire 3916-bis ?

Déclarer son compte SwissBorg auprès de l’administration fiscale française est une obligation légale pour tout utilisateur ayant ouvert, utilisé ou fermé un compte sur la plateforme durant l’année fiscale. Ce processus, bien que technique, est essentiel pour éviter d’éventuelles sanctions. Voici les étapes détaillées pour compléter correctement le formulaire 3916-bis.

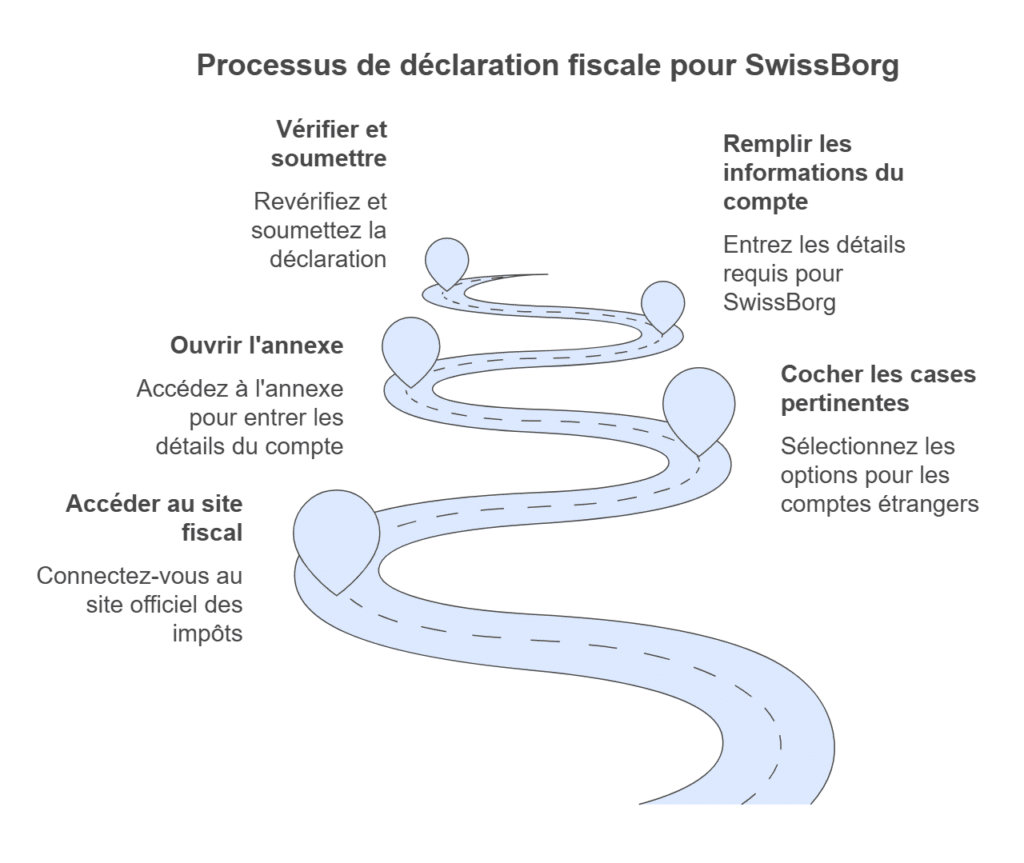

Voici les étapes pour remplir le formulaire 3916-bis :

Accéder à votre déclaration en ligne

- Connectez-vous sur le site officiel des impôts impots.gouv.fr ;

- Rendez-vous dans votre espace personnel et accédez à votre déclaration de revenus en ligne.

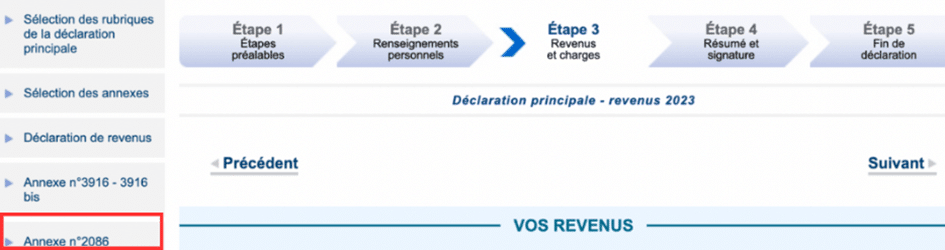

Déclaration des annexes

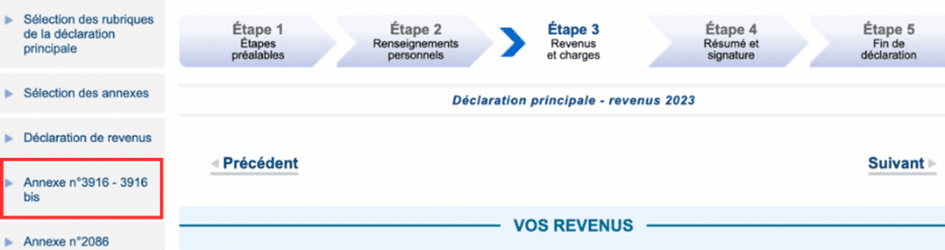

- À l’étape 3 de la déclaration en ligne, cochez la case 3916-3916 bis si vous possédez un compte crypto sur une plateforme étrangère comme SwissBorg ;

- Assurez-vous également que la case 8UU (déclaration des comptes d’actifs numériques détenus à l’étranger) soit cochée avant de continuer.

Sélectionner l’Annexe nº3916 – 3916 bis

- Une fois cette option activée, l’annexe nº3916 – 3916 bis apparaîtra dans la barre latérale gauche de votre écran.

- Cliquez sur cette annexe pour commencer à renseigner les détails de votre compte SwissBorg.

Remplir les informations requises

- Nom de la plateforme : SwissBorg

- Adresse du siège social : SwissBorg Solutions OÜ, Keemia tn 4, 10616, Tallinn, Estonie

- Type de compte : Compte de cryptomonnaies

- Numéro de compte : Ce numéro est disponible dans les paramètres de votre compte SwissBorg.

- Date d’ouverture et éventuelle date de clôture

Vérifier et valider la déclaration

- Relisez attentivement toutes les informations fournies.

- Une fois les données vérifiées, validez votre déclaration et enregistrez les modifications.

💡 Important :

- Même si aucun mouvement financier n’a été effectué, un compte SwissBorg actif doit être déclaré ;

- En cas de non-déclaration, une amende pouvant aller jusqu’à 1 500 € peut être appliquée.

En suivant ces étapes, vous assurez une déclaration en conformité avec la réglementation fiscale française et évitez tout risque de pénalités.

Les données importantes sur Swissborg pour le Formulaire 3916-bis sont consignées dans le tableau ci dessous :

| Détails | Informations |

| Désignation de l’organisme gestionnaire du compte | SBorg SA SwissBorg Solutions |

| Pays | Suisse |

| Indicatif pays – Code postal – Ville | 1003 Lausanne |

| Rue | 8 rue du Grand-Chêne |

| URL du site internet | https://swissborg.com |

Comment obtenir votre numéro de compte SwissBorg pour déclarer vos revenus ?

Le numéro de compte SwissBorg (SwissBorg ID) est une information essentielle, notamment pour compléter correctement le formulaire 3916-bis lors de votre déclaration fiscale en France. Ce numéro unique vous permet d’identifier votre compte sur la plateforme et peut être requis pour certaines transactions ou demandes auprès du service client.

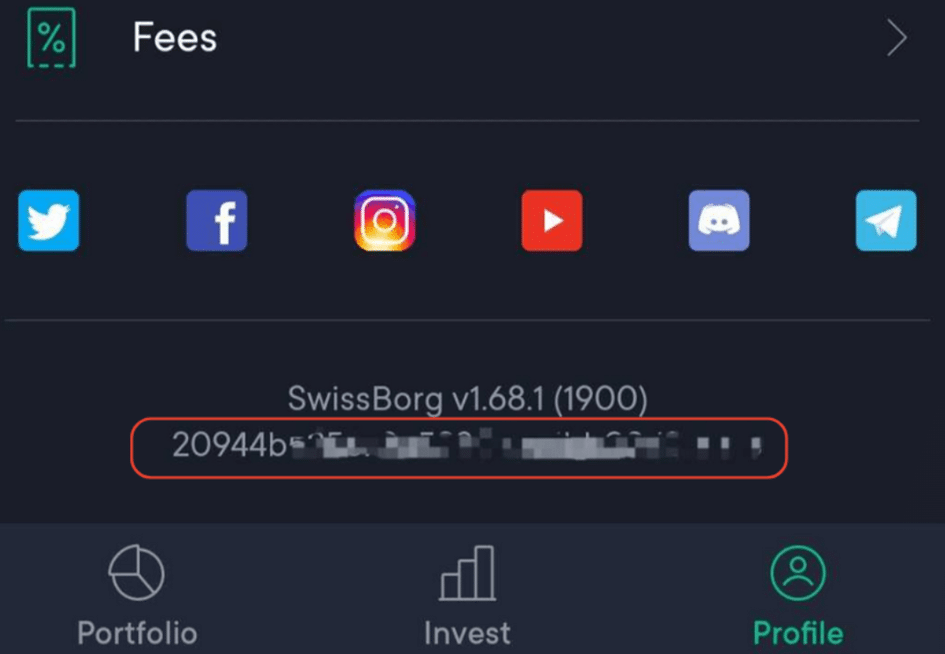

Voici les différentes étapes pour retrouver votre SwissBorg ID :

- Ouvrez l’application SwissBorg

- Assurez-vous d’avoir installé la dernière version de l’application sur votre smartphone (disponible sur Google Play et Apple Store).

- Accédez à votre profil

- Cliquez sur l’icône Profil, située en haut à gauche de l’écran d’accueil.

- Faites défiler jusqu’en bas de la page

- Sous les différentes options et les icônes des réseaux sociaux, vous trouverez votre numéro de compte SwissBorg.

- Identifiez votre SwissBorg ID

- Ce numéro commence par « 20… » et constitue votre identifiant unique sur la plateforme.

💡 Astuce : Notez votre SwissBorg ID quelque part en lieu sûr, car il peut être demandé pour la déclaration fiscale, les transactions bancaires et toute interaction avec le service client SwissBorg.

Déclarer SwissBorg sur le formulaire 2042 C et 2086

Lorsqu’un investisseur vend des cryptos en France, il doit déclarer ses gains ou pertes à l’administration fiscale. Cette déclaration s’effectue via l’annexe 2086 pour détailler les transactions, et via le formulaire 2042 C pour reporter le total des plus-values ou moins-values réalisées. Voici les étapes pour déclarer vos ventes de cryptomonnaies sur l’annexe 2086 :

- Accédez à votre déclaration en ligne

o Rendez-vous sur impots.gouv.fr, connectez-vous à votre compte personnel et accédez à la section de déclaration des revenus.

- Déclaration des annexes

o Cochez la case 2086 si vous avez vendu des cryptomonnaies durant l’année fiscale concernée.

o Cliquez sur « Continuer » pour accéder à l’annexe 2086.

- Sélectionnez l’Annexe nº2086

o Sur la barre latérale gauche de la page, l’option Annexe nº2086 apparaîtra. Cliquez dessus pour détailler vos transactions.

- Remplir l’annexe 2086

o Indiquez le nombre total de transactions de vente imposables, en vous basant sur vos relevés d’opérations (SwissBorg fournit un historique de transactions détaillé).

o Complétez l’annexe avec les informations requises, en indiquant les plus-values ou moins-values associées à chaque transaction.

o Vérifiez que le montant total inscrit dans la case 224 correspond au montant figurant sur vos rapports de transaction (vous pouvez utiliser des outils comme Divly pour générer un rapport fiscal structuré).

- Valider et reporter les montants sur le formulaire 2042 C

o Après avoir rempli l’annexe 2086, cliquez sur « Suivant » pour valider les informations.

o Les gains nets seront automatiquement inscrits dans la case 3AN (si vous avez réalisé un bénéfice).

o En cas de perte, celle-ci sera reportée en case 3BN.

💡 Astuce : Pensez à conserver tous vos justificatifs de transaction, y compris les relevés de SwissBorg et les éventuelles analyses fiscales, en cas de contrôle par l’administration fiscale.

L’utilisation d’un outil fiscal comme Divly pour déclarer les cryptos détenues sur Swissborg

Déclarer ses transactions en cryptos peut être un processus complexe, surtout lorsqu’il faut détailler chaque achat, vente ou transfert. Pour faciliter cette tâche, Divly est un outil fiscal qui automatise le calcul des plus-values et génère un rapport structuré pour votre déclaration fiscale.

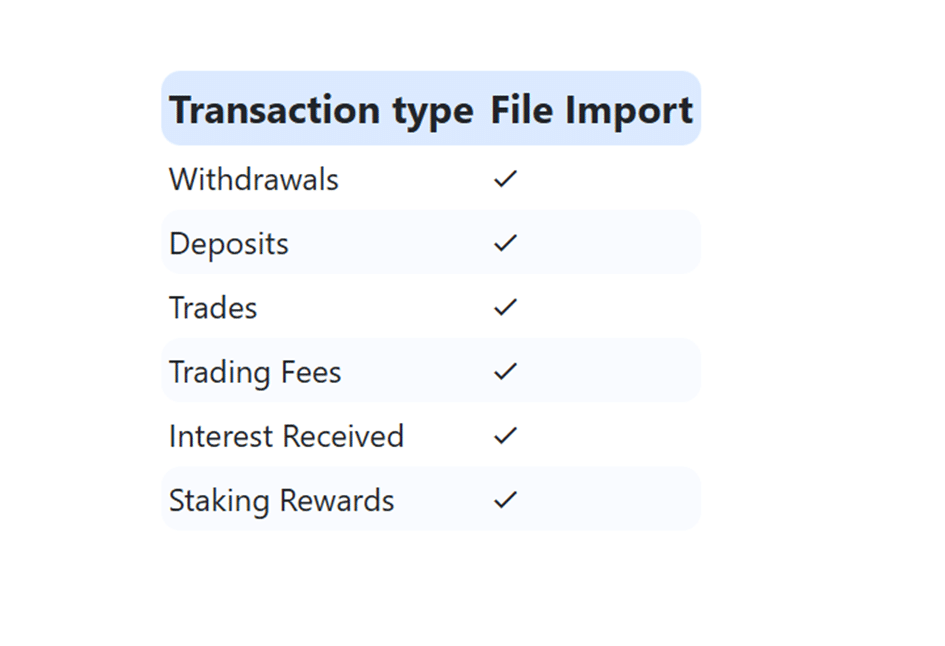

Exporter votre historique de transactions SwissBorg

Avant d’utiliser Divly ou tout autre outil fiscal, il est essentiel d’exporter l’historique complet de vos transactions effectuées sur SwissBorg.

Voici les étapes pour télécharger votre historique de transactions sur SwissBorg :

- Connectez-vous à SwissBorg ;

- Accédez à votre profil et sélectionnez Account Statement ;

- Définissez une période en sélectionnant une Start Date et une End Date couvrant l’ensemble de vos transactions à déclarer ;

- Téléchargez votre historique en cliquant sur Excel File pour générer un fichier XLSX contenant toutes vos opérations.

- Importez vos transactions sur Divly en glissant-déposant le fichier XLSX dans la section Upload CSV de la plateforme.

Grâce à cette méthode, vous obtenez un rapport détaillé de toutes vos transactions réalisées sur SwissBorg, ce qui simplifie leur déclaration fiscale.

Calculer vos impôts sur les cryptos

Une fois votre historique téléchargé, vous avez plusieurs options pour calculer vos impôts :

- Utilisation d’Excel : méthode manuelle, nécessitant de suivre les règles fiscales spécifiques à votre pays ;

- Plateformes fiscales automatisées comme Divly, qui génèrent un rapport fiscal précis et pré-rempli pour votre déclaration ;

- Consultation d’un avocat fiscaliste, recommandée pour des situations complexes ou un volume de transactions élevé.

L’option choisie dépend du niveau de complexité de votre portefeuille crypto et de votre confort avec les déclarations fiscales.

Déclarer vos cryptos auprès de l’administration fiscale

Si vous utilisez Divly, l’outil vous permet de :

- Télécharger un rapport fiscal automatisé avec toutes les informations nécessaires pour remplir les formulaires 2086 et 2042 C ;

- Suivre les instructions fournies pour compléter votre déclaration en toute simplicité.

💡 En cas de doute, vous pouvez contacter le support de Divly via l’icône de chat sur leur site web.

Avec ces outils, déclarer ses cryptos sur SwissBorg devient plus accessible et vous évite d’éventuelles erreurs fiscales.

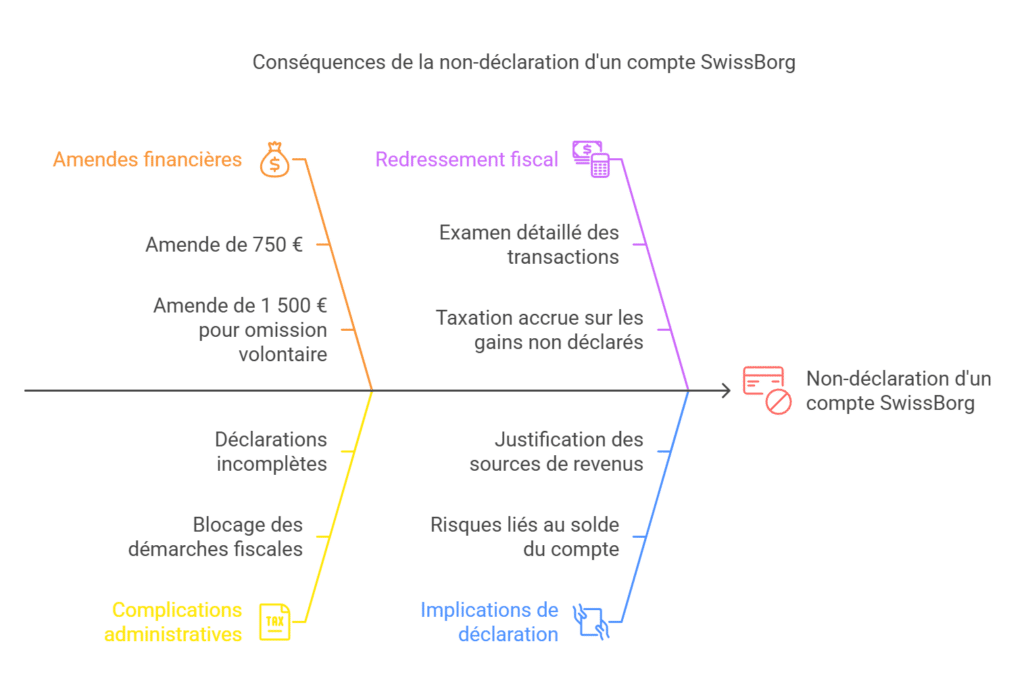

Quelles sont les conséquences d’une non-déclaration d’un compte SwissBorg ?

Ne pas déclarer votre compte SwissBorg auprès de l’administration fiscale française peut entraîner des sanctions financières et des complications administratives.

Quels sont les risques ?

- Amende de 750 € : omettre de signaler un compte crypto à l’étranger, comme SwissBorg, expose à une pénalité forfaitaire pouvant atteindre 750 € par compte non déclaré ;

- Majoration de l’amende en cas d’omission volontaire : Si le fisc considère que la non-déclaration est intentionnelle, l’amende peut atteindre 1 500 €, notamment si le solde du compte dépasse 50 000 € ;

- Risque de redressement fiscal : En cas de contrôle, vos transactions pourraient être examinées en détail, et tout gain non déclaré pourrait être soumis à une taxation majorée, avec intérêts de retard ;

- Blocage de certaines démarches fiscales : Une déclaration incomplète peut compliquer vos démarches administratives, notamment si vous devez justifier vos sources de revenus.

Déclarer son compte sur le formulaire 3916-bis permet d’être en conformité avec la législation fiscale française et d’éviter toute complication future avec l’administration. La transparence fiscale est essentielle pour éviter les amendes et garantir une gestion sereine de vos investissements en cryptomonnaies.

Investir dans les cryptos via SwissBorg offre de nombreuses opportunités, mais implique également des responsabilités fiscales à ne pas négliger. La déclaration des comptes étrangers et des plus-values est une obligation légale en France, et un manquement peut entraîner des pénalités importantes. En utilisant les outils appropriés comme Divly, en exportant régulièrement votre historique de transactions et en remplissant correctement les formulaires nécessaires (3916-bis, 2086, 2042 C), vous assurez la conformité de votre portefeuille crypto avec la réglementation. Rester informé des évolutions fiscales et anticiper vos déclarations vous permettra de gérer efficacement vos actifs numériques tout en évitant tout risque de sanction.

FAQ

Oui, SwissBorg est une plateforme suisse régulée qui met l’accent sur la transparence et la sécurité. Son Smart Engine permet d’obtenir les meilleurs taux sur plusieurs exchanges, et son token BORG (anciennement CHSB) renforce l’engagement de sa communauté.

Oui, tout compte ouvert sur une plateforme étrangère comme SwissBorg doit être déclaré, même en l’absence de transactions. La non-déclaration peut entraîner une amende de 750 € par compte non signalé.

Non, SwissBorg se concentre uniquement sur les cryptomonnaies et ne propose pas d’autres classes d’actifs comme les actions ou les obligations. Toutefois, certaines Thématiques SwissBorg permettent d’investir dans des cryptos liées à des secteurs spécifiques, comme le Web3 ou les meme coins.

L’utilisation d’un outil fiscal automatisé comme Divly peut simplifier le calcul des plus-values et générer les rapports nécessaires pour les formulaires 2086 et 2042 C. Il est également recommandé de télécharger régulièrement l’historique des transactions depuis l’application SwissBorg pour garder une trace claire de ses mouvements financiers.

Si vous avez oublié de déclarer votre compte ou vos plus-values, vous pouvez effectuer une déclaration rectificative auprès des impôts pour éviter des sanctions. En cas de doute, un conseiller fiscal spécialisé dans les cryptomonnaies peut vous aider à régulariser votre situation.

Maximisez votre expérience Cointribune avec notre programme 'Read to Earn' ! Pour chaque article que vous lisez, gagnez des points et accédez à des récompenses exclusives. Inscrivez-vous dès maintenant et commencez à cumuler des avantages.

Diplômé de Sciences Po Toulouse et titulaire d'une certification consultant blockchain délivrée par Alyra, j'ai rejoint l'aventure Cointribune en 2019. Convaincu du potentiel de la blockchain pour transformer de nombreux secteurs de l'économie, j'ai pris l'engagement de sensibiliser et d'informer le grand public sur cet écosystème en constante évolution. Mon objectif est de permettre à chacun de mieux comprendre la blockchain et de saisir les opportunités qu'elle offre. Je m'efforce chaque jour de fournir une analyse objective de l'actualité, de décrypter les tendances du marché, de relayer les dernières innovations technologiques et de mettre en perspective les enjeux économiques et sociétaux de cette révolution en marche.

Les propos et opinions exprimés dans cet article n'engagent que leur auteur, et ne doivent pas être considérés comme des conseils en investissement. Effectuez vos propres recherches avant toute décision d'investissement.