Cycles longs dans la spéculation et la politique monétaire

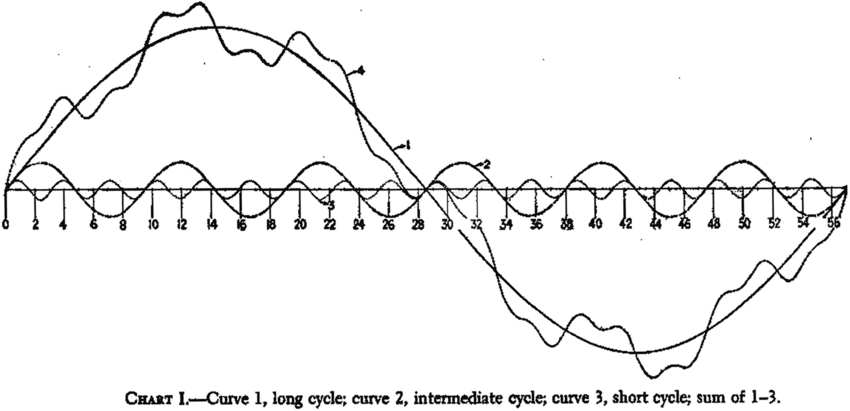

En 1926, l’économiste russe Nicolaï Kondratiev publie un ouvrage intitulé « les vagues longues de l’économie ». Alors à la tête de l’Institut de la Conjoncture de Moscou, il met en avant un important travail statistique qui démontre l’existence de cycles longs dans la dynamique économique capitaliste. Ces cycles longs, d’une durée moyenne de 48 ans à 60 ans, expliquent en grande partie la régularité des innovations, des périodes de croissance et de crise, des politiques économiques, des guerres et des révolutions…

Ces deux dernières décennies, le rôle des politiques budgétaires et monétaire s’est accru. La valorisation des actifs a augmenté plus vite que la production, et de nombreux mouvements spéculatifs se sont intensifiés (cryptomonnaies, technologie, etc…). Ce constat est en grande partie le fait de politiques monétaires très accommodantes, expliquant aussi l’inflation courante. Mais contrairement aux idées reçues, les politiques monétaires sont elles-mêmes cycliques et le lien avec les cycles économiques apparaît être clair.

Les cycles longs de Nicolaï Kondratiev (1892-1938)

Les cycles longs étaient une idée théorique qui circulait au début du XXe siècle en Europe. En Allemagne, Salomon de Wolff supposa l’existence de grandes vagues économiques de 25 ans, tandis qu’en 1923, l’économiste britannique Joseph Kitchin identifiait déjà les grandes dates des cycles économiques longs (Cycles et tendances économiques, 1923). Mais alors comment définir un cycle long ?

Nicolaï Kondratiev conçoit les cycles comme un phénomène inhérent aux économies capitalistes. Les « vagues longues », comme il les décrit souvent, ont un caractère cyclique dans la mesure où elles sont régulières. Mais aussi peu variables.

- Les cycles longs ont une durée comprise entre 48 et 60 ans. Les sommets du cycle long identifiés par Nicolaï Kondratiev sont 1810-1817 et 1870-1875, puis 1914-1920. Le sommet suivant aurait donc été légitimement 1973-1981.

- La production d’or, par extension la création de monnaie au XXIe siècle, est théoriquement maximale sur la moitié de la phase descendante du cycle long. Cette observation est moins pertinente aujourd’hui, mais il apparait que la création monétaire s’est souvent réduite durant les phases d’expansion du cycle.

- Un cycle de Kondratiev peut être décomposé en deux cycles de Kuznets, d’une durée de 25 à 30 ans. Certains auteurs ont noté que des crises (le plus souvent financières) prennent généralement effet 12 à 15 ans avant, et après, le sommet du cycle de Kondratiev.

- Un grand cycle de Kondratiev peut être décomposé en quatre phases : une première phase de croissance reflationniste, puis une phase de croissance inflationniste (voire stagflation), une phase de croissance déflationniste et enfin une phase de dépression déflationniste. Chacune des phases dure en moyenne 12 à 15 ans environ.

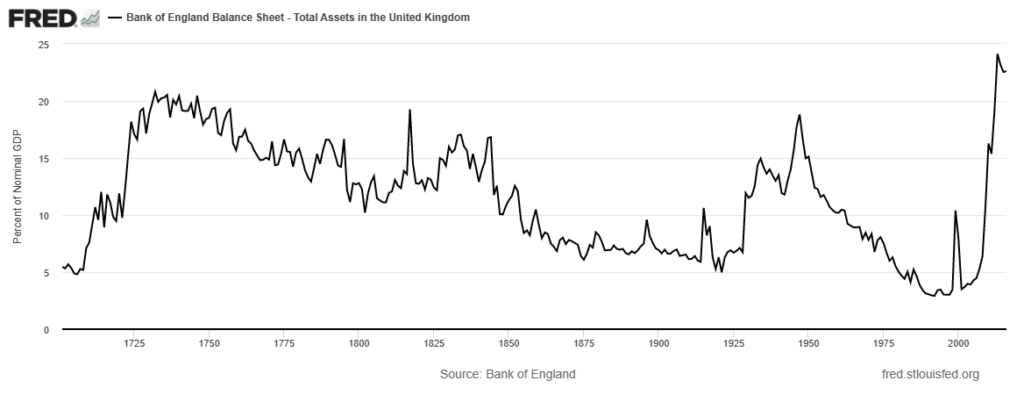

La cyclicité de la politique monétaire à long terme

Un argument souvent utilisé contre les cycles économiques et financiers consiste à rappeler le rôle considérable des politiques économiques ces deux dernières décennies. « L’absence de cycles » s’expliquerait en raison d’une tendance haussière forte impulsée par la création monétaire et l’endettement des marchés. On observe cependant à très long terme que les politiques économiques sont cycliques. A cet égard, le bilan de la Banque d’Angleterre permet d’observer des régularités. La Banque d’Angleterre bénéficie d’abord du fait d’être une des plus vieilles banques centrales au monde. Mais aussi d’avoir dominé le système monétaire international pendant de nombreuses décennies.

Le graphique ci-dessus montre le rapport entre le bilan de la Banque d’Angleterre et le PIB non corrigé de l’inflation. On observe ainsi que des grandes phases de diminution du bilan sont suivies de brusques expansions. En outre, le tableau ci-dessous résume les grandes phases de ce cycle monétaire. De plus, on a utilisé une moyenne mobile sur 27 années (1/2 cycle de Kondratiev) pour faire ressortir les changements de politiques monétaires.

| Cycle monétaire | Expansion | Contraction | Durée |

| 1 | 1701-1732 | 1732-1802 | 101 ans |

| 2 | 1802-1834 | 1830-1900 | 102 ans |

| 3 | 1900-1933 (ou 1914-1947) | 1947-1997 | 97 ans |

| 4 | 1997-20?? | ??? | ??? ans |

| Moyenne | 32 ans | 68 ans | 100 ans |

Que remarque-t-on ? D’abord, la première conclusion est d’observer la récurrence de cycles d’une durée d’environ un siècle. Cela correspond en outre à environ deux cycles de Kondratiev, ou un peu moins. Ainsi, le cycle monétaire est le plus souvent en contraction (en moyenne sur une durée 68 ans), mais devient brusquement expansionniste sur trois décennies environ (durée moyenne de 32 ans). Il y a donc de fortes raisons de penser que la politique monétaire a un comportement cyclique. Effectivement, le premier argument est donné par le fait que les « vagues monétaires » ont peu de variabilité. C’est-à-dire que les périodes d’expansion ou de déclin sont de durées relativement similaires. L’autre argument est donné par le fait que les politiques monétaires présentent une régularité relativement forte. Enfin, aucune objection ne permet de satisfaire une explication à un prétendu caractère « aléatoire » de cette série.

Les cycles monétaires influencent l’économie

Dans ses études, l’économiste Nicolaï Kondratiev a relevé que la création monétaire était la plus élevée au milieu de la phase descendante. En effet, les périodes d’expansion monétaire 1701-1732, et 1802-1834, puis 1914-1947 correspondent à cette hypothèse. Par ailleurs, nous remarquerons que les phases d’expansion monétaire se manifestent tous les deux cycles de Kondratiev environ. En conséquence, les phases d’expansion interviennent souvent lors des phases de stagflation ou de stagnation économique.

Au début d’un cycle économique long, les conditions économiques sont encore déprimées. On assiste alors à un retour de la croissance tandis que l’inflation reste limitée. L’accroissement de la demande, et la diffusion de nouvelle technologies, impulse alors une saturation des marchés et des tensions inflationnistes dans la deuxième phase du cycle long. Par ailleurs, on peut considérer que le dernier point bas du cycle de Kondratiev fut validé avec la crise de 2008 environ (lire plus). En conséquence, nous serions désormais entrés dans la deuxième phase du cycle long de Kondratiev.

Dans un troisième temps, le cycle de Kondratiev se retourne et atteint son sommet. Les conditions économiques saturent, l’inflation se tasse, et la nécessité de maintenir la demande s’accroît. C’est alors que la politique monétaire intervient et tente d’encourager la croissance malgré la faiblesse de l’inflation. La demande de crédit augmente car le taux d’intérêt devient plus attractif. Mais cela ne suffit généralement pas, et une dépression s’en suit en dernier temps. La faiblesse du taux a grippé l’investissement productif et accru la déconnexion entre valorisation des actifs et la production. Le cycle économique est complété, et la politique monétaire accompagne le plus souvent sa phase descendante. Il est notable, à beaucoup d’époques, qu’une grande crise financière est souvent précédée d’un mouvement brusque de la masse monétaire plusieurs années auparavant.

Mais dans un monde où l’étalon-or n’existe plus pour la première fois dans un cycle monétaire, il convient de se poser une question. Comme dans le passé, une des principales finalités d’une politique expansionniste vigoureuse est de permettre de financer les Etats pour des raisons connexes au cycle économique (cycles et guerres, etc.). Mais nous devons aussi souligner que la hausse de la quantité de monnaie en circulation est aussi endogène avec la demande de crédit elle-même. C’est-à-dire cela a avoir le comportement des ménages et des entreprises, qui ont besoin de fonds dans des contextes déprimés. Tout comme dans les contextes de reprise des cycles longs.

« C’est durant la période de hausse du cycle long que les guerres et les révolutions les plus désastreuses et étendues prennent effet. » Nicolaï Kondratiev, 1926, Cycles longs dans la vie économique.

Spéculations et cycles longs

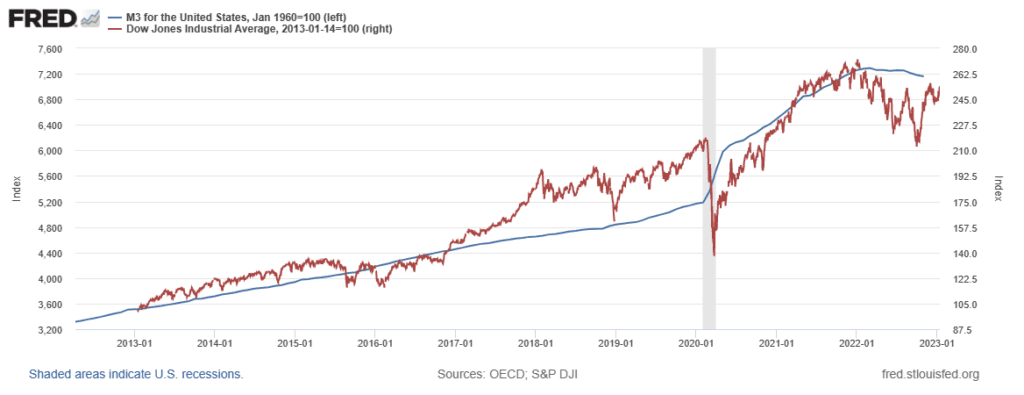

La spéculation est le plus souvent un phénomène bref, résultat d’une exagération momentanée qui est corrigée. Mais la « brièveté » des politiques monétaires expansionnistes peut expliquer aussi de nombreuses évolutions financières. Depuis 2000, le bilan de la plupart des banques centrales de la planète a considérablement progressé. De 1 000 milliards de dollars en 2008, le bilan de la FED s’établit à 8 500 milliards en 2022. C’est-à-dire que le bilan de la FED représente en 2022 environ 33 % du PIB nominal des Etats-Unis, ce qui est historiquement encore « raisonnable ». Le bilan de la Banque d’Angleterre a évolué pendant trois siècles entre 5 % et 20 % du PIB nominal.

Mais nous devons souligner l’influence considérable de la politique monétaire dans l’évolution du cours des indices boursiers. Cette relation est très ancienne, et les politiques monétaires ont souvent accentué les inégalités par des phénomènes de valorisation des actifs et de maintien de la dette publique. D’après le livre de Jacques de Larosière (En finir avec le règne de l’illusion financière, 2022), la valeur du ratio des actifs mondiaux par rapport au PIB a progressé de 50 % ces 20 dernières années. De telles évolutions spéculatives sont généralement corrigées comme dans le cas du Japon à partir des années 1990.

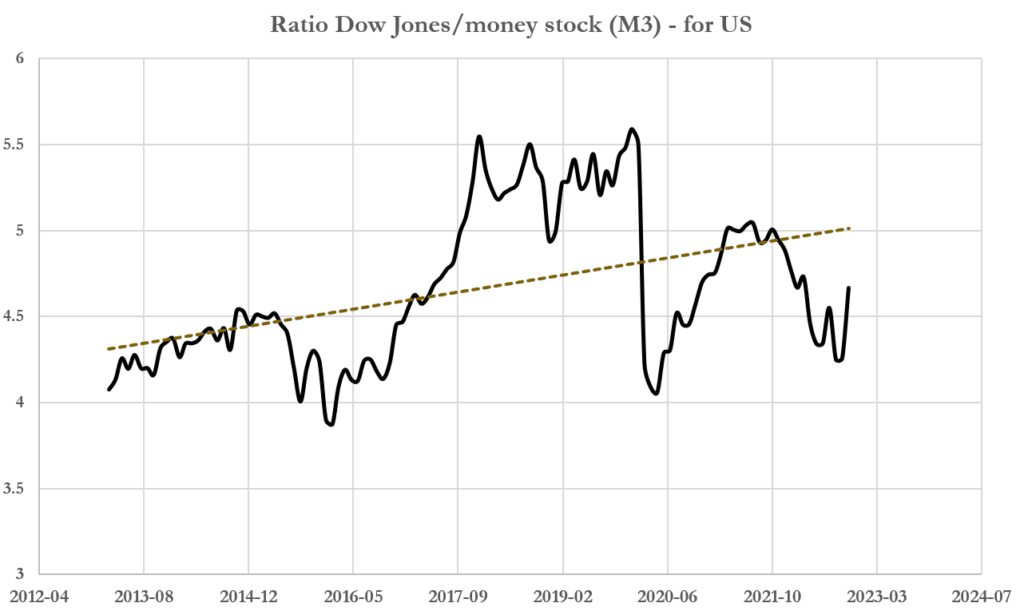

En 1960, le ratio Dow Jones / masse monétaire (M3) était de 2, puis 2,4 en 1990. Aujourd’hui, il est proche de 5. On assiste donc bien à l’émergence d’une politique monétaire cyclique, mais qui par ailleurs, favorise l’émergence d’une volatilité économique (et réciproquement). Le cas des cryptomonnaies est assez révélateur de ces phénomènes monétaires. De plus, le multiplicateur de la sensibilité des cryptomonnaies aux phénomènes monétaires semble bien plus élevé que sur actions.

Il est difficile de dire si un arrêt de la politique monétaire actuelle stoppera la croissance des indices. Mais une chose est certaine : l’arrêt de la politique monétaire amputerait nettement la performance des indices. Il faut une fois de plus rappeler que la panique de 1720, une des premières crises financières, est apparue durant une politique du type expansionniste. Les crises de 1903, 1907, et 1929 sont également apparues durant une phase expansionniste. Enfin, la crise de 2008 est aussi apparue durant une phase expansionniste.

Notons ainsi que plus de 60 % des pires années (avec une baisse de plus de -10 %) du Dow Jones depuis 1800 ont pris effet durant des phases d’expansion de la politique monétaire. Ces périodes d’expansion ne représentent pourtant que 30 % du temps observé. Il paraît clair que les politiques monétaires prennent effet durant des périodes où la volatilité financière et la spéculation sont plus intenses.

Perspectives pour 2030

La politique monétaire est un élément essentiel du cycle long. Elle évolue conjointement aux dynamiques économiques. En vérité, les cycles monétaires sont bien plus lents et bien plus complexes que les cycles économiques longs eux-mêmes. Les observations faites dans le cas de l’Angleterre, et bien que cela nécessiterait d’être revérifié sur d’autres rares données ailleurs, montrent la récurrence d’un cycle d’une durée d’environ un siècle. Dans ces cycles, les périodes d’expansion monétaire sont plutôt brusques et intenses et ne représentent que 30 % de la durée du cycle. A l’inverse, la majeure partie du cycle monétaire est caractérisée par la contraction du rôle de la banque centrale. La récurrence des cycles monétaires se fait environ une fois tous les deux cycles de Kondratiev. (Mais un petit écart de 5 à 10 ans entre les deux cycles peut théoriquement se créer chaque demi-siècle).

En considérant que le dernier plus bas du cycle long de Kondratiev a été atteint autour de la crise de 2008, alors l’expansion monétaire de ces deux dernières décennies n’a rien d’historiquement anormal. Au contraire, la politique monétaire récente paraîtrait même historiquement déterminée par des éléments qui dépassent les conceptions théoriques courantes. Bien que nous ne disposons pas de suffisamment de données pour juger de la totale fiabilité de ce chiffre, on peut espérer que la politique monétaire actuelle dure trois décennies environ. En admettant qu’elle a commencée en 1997, 2000 (ou 2008 au plus tard dans certains pays), cela nous mène à 2030, 2033 ou encore 2040.

On voit déjà apparaître les mêmes dynamiques qu’il y a un siècle : aux deux tiers de la phase monétaire expansionniste, une crise inflationniste éclate… Le temps que les budgets publics s’adaptent, et que l’économie intègre des niveaux d’inflation durablement plus élevés, la politique monétaire met encore parfois une dizaine d’années avant de sortir définitivement d’une création monétaire exacerbée.

L’argument de nombreux économistes, selon lequel les marchés actuels ne sont plus cycliques en raison de l’influence des politiques économiques, et que les politiques monétaires ne sont pas limitées à une contrainte cyclique de long terme, est vain. Il est absurde de considérer dans le temps très long la politique monétaire comme une politique autonome. Au contraire, tout semble indiquer que la politique monétaire va dans le sens du cycle économique.

En conclusion

La politique monétaire semble bien répondre à des logiques cycliques. Mais sa cyclicité est encore plus longue et encore plus complexe que celle des grandes variables économiques. Qu’on veuille l’accepter ou non, la politique monétaire paraît suivre un ordre supérieurement économique. La faible variabilité et la forte régularité des vagues monétaires nous permettent ainsi de parler de cycles monétaires.

Ces cycles, d’une durée d’environ un siècle, alternent entre des périodes d’expansion monétaire (32 ans), et des périodes de contraction monétaire (68 ans). Ainsi, il est extrêmement rare que dans une vie humaine on puisse statistiquement voir deux politiques monétaires expansionnistes consécutives. La politique monétaire touche à quelque chose de plus intime de l’économie, quelque chose de plus subtil et de plus caché.

Les conséquences des périodes d’expansion monétaire sont relativement limpides. Les politiques monétaires expansionnistes s’accompagnent de nombreuses spéculations. La hausse de la volatilité financière entraîne alors des risques purement financiers (krach, etc…). Mais cela entraîne aussi des risques de change qui font apparaître des conséquences politiques (guerres, stagflations…). Les politiques monétaires expansionnistes se manifestent le plus souvent en bas d’un cycle de Kondratiev, et accompagnent les périodes de retour de croissance inflationniste. Et parfois aussi du fait de la durée des cycles monétaires, ils accompagnent les dépressions. En effet, une phase expansionniste du cycle monétaire de 100 ans représente à elle seule 60 % d’un cycle économique long normal.

On comprend dans ces conditions pourquoi le cycle monétaire reste non seulement quelque chose d’ignoré, mais aussi de profondément pertinent. Les économistes devraient se pencher plus que jamais sur la question des « super-cycles » qui influencent nettement nos conditions économiques actuelles.

Maximisez votre expérience Cointribune avec notre programme 'Read to Earn' ! Pour chaque article que vous lisez, gagnez des points et accédez à des récompenses exclusives. Inscrivez-vous dès maintenant et commencez à cumuler des avantages.

Auteur de plusieurs livres, rédacteur économique et financier sur plusieurs sites, je noue depuis de nombreuses années une véritable passion pour l'analyse et l'étude des marchés et de l'économie.

Les propos et opinions exprimés dans cet article n'engagent que leur auteur, et ne doivent pas être considérés comme des conseils en investissement. Effectuez vos propres recherches avant toute décision d'investissement.