Corrélation Bitcoin et Nasdaq : un mythe ?

On met souvent en avant les corrélations entre le bitcoin et le Nasdaq ainsi que d’autres actifs. Mais qu’en est-il de cette corrélation? Est-elle toujours autant d’actualité puisque depuis plusieurs mois, nous avons perdu cette corrélation ? C’est ici que nous allons mettre en avant les différents éléments qui permettent de mieux comprendre les périodes de corrélation où celles-ci sont présentes ou absentes.

Que signifie le principe de corrélation ?

Avant de commencer, il faut comprendre le principe de corrélation. Cela met en avant la force entre deux actifs. Lorsque deux actifs sont corrélés positivement, cela veut dire qu’ils vont varier dans la même direction suivant le degré de corrélation. Si on part du principe que le Nasdaq et le bitcoin ont une forte corrélation, cela veut dire que si le Nasdaq monte, le bitcoin devrait monter aussi. D’un point technique, lorsqu’on parle de corrélation, on va mettre en avant une façon de la mesurer. Ces mesures se font sur une échelle de -1 à +1.

- Au-dessus de 0.5 ou en dessous de -0.5, cela veut dire que c’est une forte corrélation positive ou négative

- Entre 0.3 et 0.5 ou -0.3/-0.5, c’est une corrélation positive ou négative modérée

- Plus on s’approche de 1 ou -1, plus la corrélation est importante.

- Entre 0.1 et 0.3 ou -0.1-/-0.3, cela se traduit par une corrélation fragile

Lorsque ces unités de mesure sont positives, cela veut dire qu’il y a une corrélation positive, ils devraient varier dans la même direction. Et lorsqu’elles sont négatives, cela veut dire qu’elles vont varier dans un sens opposé.

Les avantages d’utiliser les corrélations

Lorsqu’on veut diversifier un portefeuille via les classes d’actifs majeurs comme :

- les actions,

- les obligations,

- les matières premières,

- les devises ou

- la crypto

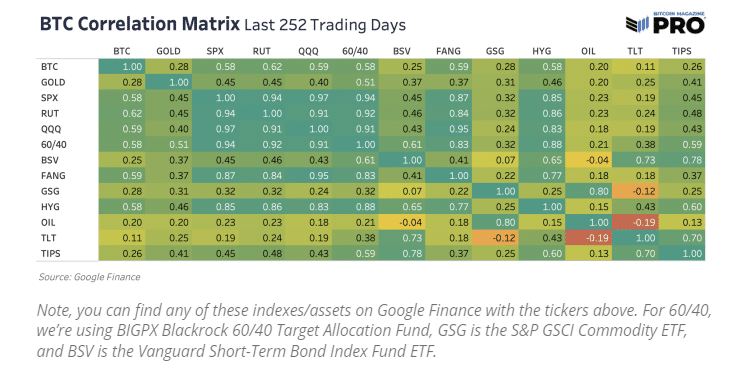

Les gestionnaires de portefeuille vont avoir tendance à utiliser les corrélations pour réduire le risque. Par conséquent, les gestionnaires vont vouloir utiliser des actifs qui ont des corrélations négatives afin de réduire l’exposition au risque venant de certains actifs et de lisser les fluctuations de l’ensemble du portefeuille. Voici justement un tableau mettant en avant les corrélations entre les différents types d’actifs:

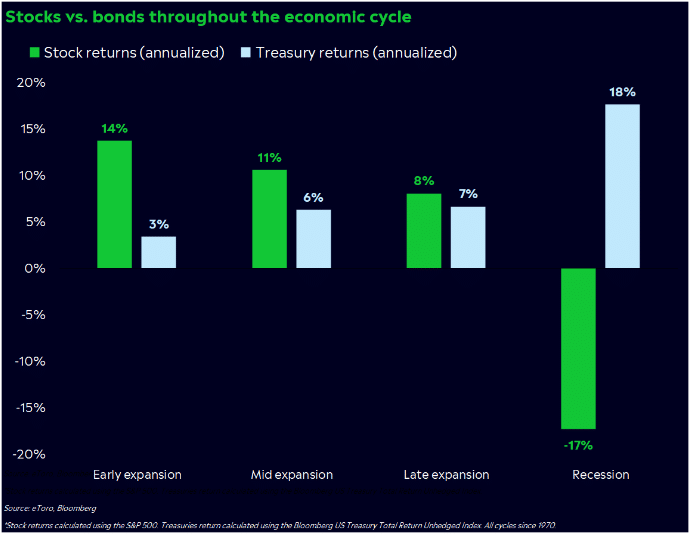

Il faut savoir que ces chiffres peuvent varier suivant la période sur laquelle on prend les données puisque le contexte change. Plus on veut diversifier un portefeuille, plus on va utiliser des corrélations négatives. Dans un environnement déflationniste, les actions et les obligations vont avoir des corrélations négatives. Ils vont varier dans des sens opposés. C’est pour cela que pendant une récession, les obligations vont surperformer les actions. C’est aussi pour cela que les obligations jouent un rôle de protection pendant une récession :

Les particularités du Bitcoin vs Nasdaq

Même si la corrélation est positive entre les deux actifs, il y a des périodes où cette corrélation diminue, c’est à dire que nous avons des périodes où ils ne vont pas forcément évoluer dans le même sens. On remarque que cette décorrélation s’accentue lorsque nous sommes en période de ralentissement économique. Comme le Nasdaq est composé de plusieurs compagnies, on peut voir qu’il a une forte résilience en fin de cycle économique. Une résilience qui peut se traduire par la résilience de certaines compagnies (mégas caps) ayant une pondération importante au sein de l’indice. La Nasdaq va varier suivant :

- La croissance

- La partie micro comme les revenus, les profits, la compétitivité, la capacité à rembourser les dettes…

- La politique monétaire

- La politique fiscale

- L’offre/la demande

Le bitcoin est un actif à part entière, il va varier suivant différents facteurs dont certains vont être similaires à la variation du bitcoin. Voici une liste d’éléments comme :

- L’offre/la demande

- La croissance

- Le dollar US

- Le halving

- Une politique monétaire accommodante

- Catalyseur externe (bonne ou mauvaise nouvelle)

Les corrélations entre le bitcoin et le Nasdaq

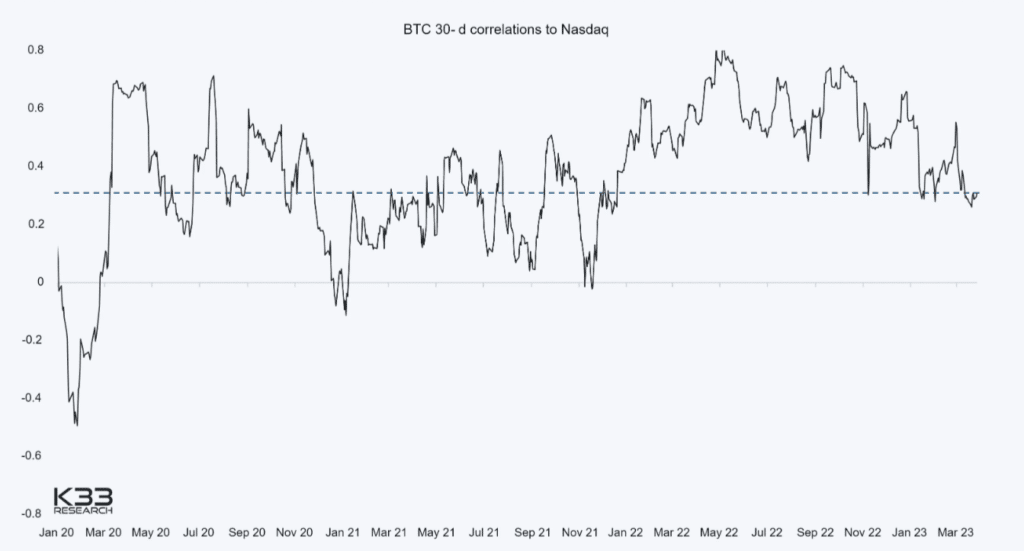

De base, le bitcoin et le Nasdaq sont deux actifs totalement différents. L’un représente une monnaie et l’autre plusieurs compagnies de croissance, notamment technologique. Le point commun qu’ils peuvent avoir c’est le côté technologique puisque le bitcoin a popularisé le système de blockchain. Le bitcoin est considéré comme un actif risqué et volatil. Le Nasdaq est tout aussi volatil. Voici un tableau de corrélation entre le bitcoin et les autres actifs. Sur le court terme, il y a des périodes de détachement entre les deux actifs, c’est à dire que la corrélation diminue.

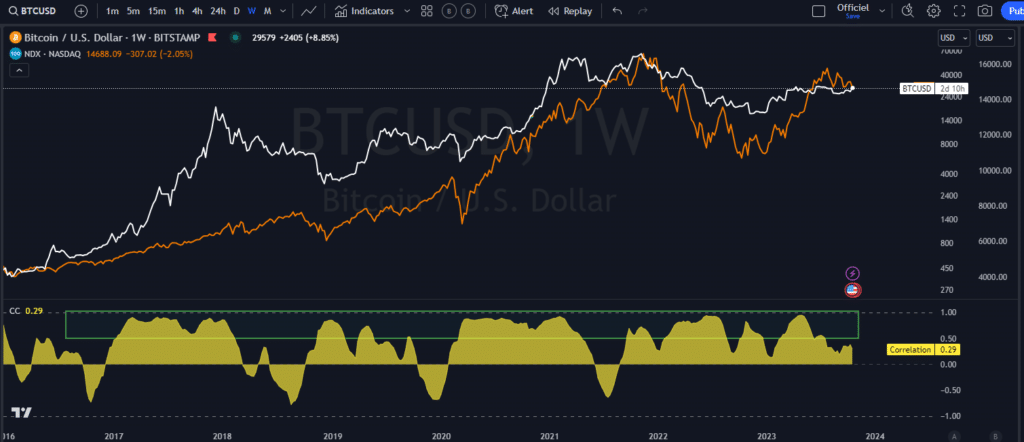

Mais sur le long terme, on peut constater une corrélation assez forte entre les deux actifs entre 0.5 et 1. On va voir justement par la suite les périodes où cette forte corrélation est plus probable.

Il est mieux de comparer des actifs qui ont une forte corrélation proche de 0.5/8, il y a plus de probabilités de maintenir la force de la relation entre les deux actifs sur le long terme et suivant les différents contextes.

Corrélation et cycle de croissance

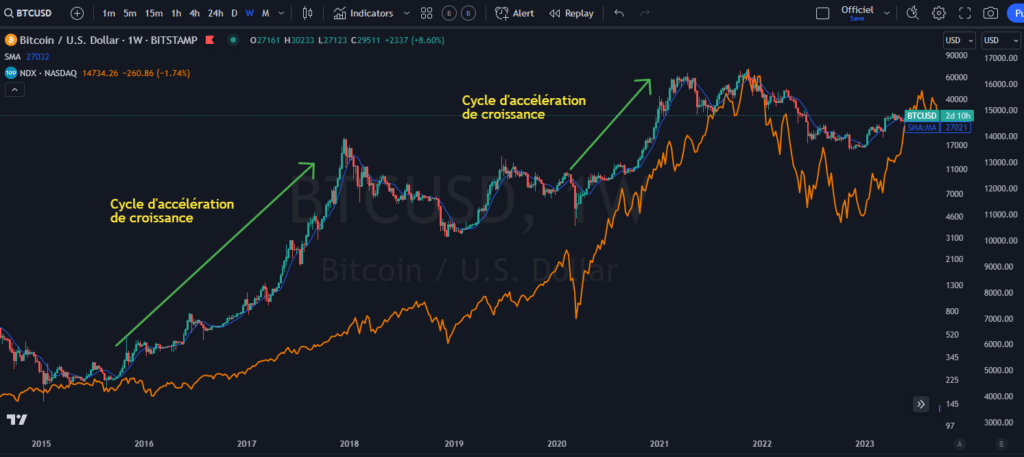

Comme on a pu le constater sur le graphique ci-dessus, il y a des périodes où les deux actifs sont corrélés et d’autres où ils ne sont pas corrélés. Tout va dépendre de l’environnement. Dans un contexte favorable qui se traduit par une accélération de croissance, les deux actifs vont être fortement corrélés. C’est souvent une période où les conditions financières sont plus accommodantes. Vous pouvez le voir sur le graphique ci-dessous entre 2020 et 2022 lorsque nous étions en cycle d’accélération de croissance. Ce cycle s’est traduit par des taux bas et des injections de liquidités.

Et durant les cycles de ralentissement, c’est généralement dans ce contexte que nous avons un bear market. Les indices peuvent aussi être affectés et avoir plus de difficultés, mais il peut y avoir des écarts puisque dans un indice, il y a des compagnies qui sont plus résilientes comme AAPL, MSFT, GOOG et qui détiennent beaucoup de cash.

L’institutionnalisation du bitcoin

Nous savons que les institutions sont de plus en plus impliquées dans la démocratisation du bitcoin. Déjà, elles offrent des ETFs (sur futures ou contrats à terme), des futures, des options sur futures… Cela implique aussi un bitcoin qui est moins volatile qu’à ses débuts puisqu’il y a plus de participants. D’autre part, l’institutionnalisation offre plusieurs possibilités d’arbitrage et de manipulation tout comme sur les marchés traditionnels.

Le changement le plus attendu en ce qui a trait à l’institutionnalisation va être l’arrivée des ETFs SPOT qui vont vraiment suivre la variation du bitcoin. Actuellement, les institutions proposent des ETFs sur les futures bitcoin (contrat à terme en français), ce qui implique que l’ETF est relié au contrat à terme et non le bitcoin directement. Un ETF spot va tout changer puisque les institutions devront acheter le bitcoin pour proposer ce type d’ETF. Plus il y a de participants au sein de l’industrie, plus cela va aider à la démocratisation, ce qui aura comme conséquence d’augmenter la demande. Et plus la demande sera importante, plus le bitcoin va attirer les institutions. Par conséquent, cela peut même devenir contradictoire à l’utilité du bitcoin puisqu’il a été créé comme une contre offensive face aux décisions des institutions, notamment les banques centrales.

L’impact de l’institutionnalisation dans la corrélation des actifs

La transition vers l’institutionnalisation du bitcoin devrait accentuer la corrélation avec les indices. Tant que le niveau de corrélation reste positif, les opérateurs vont devoir agir en conséquence sur la répartition d’actifs pour minimiser le risque. Cela veut qu’ils ne peuvent pas attribuer une grande allocation au bitcoin s’ils sont déjà exposés au Nasdaq. Et comme le bitcoin est plus volatil que le Nasdaq, l’allocation devrait être plus petite que le Nasdaq. . Cela dit, comme le bitcoin est considéré comme un actif qui surperforme lorsque les conditions financières sont favorables tout comme le Nasdaq, cela devrait maintenir la corrélation entre les deux actifs.

Le détachement du bitcoin

Selon moi, pour que le bitcoin se détache des autres actifs “risk on” et notamment du Nasdaq, il faudrait qu’un élément majeur change dans l’environnement actuel. Quelque chose qui n’est pas encore d’actualité. Comme le bitcoin a été créé en même temps que l’impression monétaire en 2009, peut être que les conséquences de l’impression monétaire pourraient ramener le bitcoin à son usage. Par exemple, un phénomène d’hyperinflation pourrait faire en sorte à ce que le bitcoin se détache des autres actifs. Une hyperinflation se manifeste par une hausse rapide et élevée des prix, au point que cela devienne incontrôlable et mette en péril la monnaie locale. Jusque là, on y a encore échappé. Les dernières impressions monétaires ont conduit à une inflation, mais pas de l’hyperinflation. Ce genre d’environnement serait vraiment très défavorable à l’économie. C’est le cas en Argentine par exemple, on peut constater la force du bitcoin face à la devise locale.

L’autre raison serait un catalyseur externe comme une très bonne nouvelle. Cela peut être notamment le cas en ce moment avec les spéculations autour d’un ETF SPOT qui pourrait propulser le bitcoin en avant sur l’ensemble des médias, et donc favoriser un intérêt haussier.

CONCLUSION

Il faut comprendre qu’il y a des périodes où la corrélation entre les deux actifs est importante notamment lorsque les conditions financières sont accommodantes. Le reste du temps, il peut y avoir une décorrélation temporaire puisqu’ils ne sont pas constitués de la même façon. L’institutionnalisation devrait détacher le bitcoin de sa fonction principale un temps et accentuer sa corrélation aux indices, mais un rattrapage sur son utilité pourrait revenir en cas de phénomène catalyseur comme l’hyperinflation.

Maximisez votre expérience Cointribune avec notre programme 'Read to Earn' ! Pour chaque article que vous lisez, gagnez des points et accédez à des récompenses exclusives. Inscrivez-vous dès maintenant et commencez à cumuler des avantages.

Après avoir travaillé pendant 7 ans dans une banque canadienne dont 5 ans dans une équipe de gestion de portefeuille comme analyste, j’ai quitté mes fonctions afin de me consacrer pleinement aux marchés financiers. Mon but ici, est de démocratiser l'information des marchés financiers auprès de l'audience Cointribune sur différents aspects, notamment l’analyse macro, l’analyse technique, l’analyse intermarchés…

Les propos et opinions exprimés dans cet article n'engagent que leur auteur, et ne doivent pas être considérés comme des conseils en investissement. Effectuez vos propres recherches avant toute décision d'investissement.