1/ @Katana_HQ Explained

— Ayush Menon (@ayushmenon_) December 30, 2021

The Solana Hackathon Grand Prize winner brings an entirely new form of yield generation to the forefront of Solana DeFi

Its yields are unmatched–generated from a unique source: crypto price action.

Here's how it works 👇

A

A

Comment hedger son portefeuille pour se prémunir d'une baisse

ven 21 Jan 2022 ▪

9

min de lecture ▪ par

Dans n’importe quel marché, l’investisseur subit les volatilités de ce dernier et potentiellement de fortes baisses. Quand nous sommes trop investis à l’achat ou la vente, alors il y a la possibilité de hedge son wallet avec une stratégie de couverture face au risque de change. Cela permet donc de se protéger totalement ou partiellement. Hedge son wallet est ainsi très important pour une bonne gestion de portefeuille et pour durer dans l’écosystème, surtout dans un marché aussi volatil. Je vais essayer de vous partager des pistes de réflexion sur le hedging dans l’écosystème. À savoir que ces conseils s’appliquent également lors des périodes de baisse (bear market ou non).

Avant de commencer, j’aimerais préciser que l’objectif n’est pas de débattre sur « est-ce qu’un bear market est encore possible ou non » ? Je vais uniquement parler des potentielles stratégies à adopter si le marché est « bear » ou alors tout simplement pour hedger ses positions.

Les stablecoins

Commençons cet article, par du basique, je ne vais rien vous apprendre, avoir des stablecoins dans son wallet est essentiel et presque indispensable pour 2 raisons.

La première concerne la DeFi (Finance Décentralisée) et la CeFi (Finance Centralisée). Avoir des stablecoins permet d’obtenir des rendements pouvant aller de 1% à parfois plus de 100%. Différentes plateformes autant centralisées que décentralisées le permettent. Celsius Network est l’application la plus connue et permet de profiter de rendement à hauteur de 10% selon votre actif. Je l’utilise personnellement depuis plusieurs années, et je n’ai jamais eu aucun souci.

En ce qui concerne les plateformes décentralisées, Aave, Curve ou encore Tokemak sont parfaites. Ils regroupent de grandes liquidités et ont, pour la plupart, des systèmes d’assurance en cas de problème. Les rendements varient entre les actifs. À noter que sur ces plateformes, vous avez également la possibilité d’emprunter. Ainsi vous pouvez vous prémunir de la volatilité avec un coin indexé au dollar tout en profitant de rendements très intéressants.

Faites attention, ces applications s’utilisent très souvent sur Ethereum et donc cela implique des frais très élevés.

Deuxièmement, cela octroie de la liquidité et permet donc d’acheter des cryptos à un prix moindre. Ainsi, si le marché baisse, vous apprécierez le fait d’acheter avec un PRU (Prix de Revient Unitaire) plus faible et ainsi diluer vos entrées à la baisse. Pour les personnes voulant se faire plaisir, transformer ses cryptos en FIAT est également envisageable (attention à la taxe).

Bien sûr, cela dépend de votre profil d’investisseur. Certains veulent des rendements très rapidement, quitte à tout perdre, les stablecoins ne sont, dans ce cas, pas la priorité.

Les options

Ces dernières ont longtemps été oubliées dans la DeFi, bien qu’elles représentent une liquidité énorme sur les marchés traditionnelle. Si l’on croit en l’écosystème alors, les options décentralisées semblent vouées à la réussite. Cela permet de gagner (ou perdre) un premium sur un actif en jouant avec un « strike price ».

Grossièrement, on achète ou vend un actif sous-jacent à un prix fixé à l’avance et à une date définie. En période bear, cela peut permettre de gagner, en pariant sur la baisse d’un actif (put). Plus, ça baisse, plus tu gagnes. Ta perte est, elle, fixe.

Différentes Dapps (Applications Décentralisées) le proposent. Personnellement, je pense que les produits synthétiques (dont les options) ont un énorme rôle à jouer dans les années à venir. Parmi elles, @dopex_io et ses SSOV, @PremiaFinance ou encore @Katana_HQ sur Solana.

Je vous laisse un thread du créateur de Katana, pour vous expliquer le principe du projet.

Bear market strategy

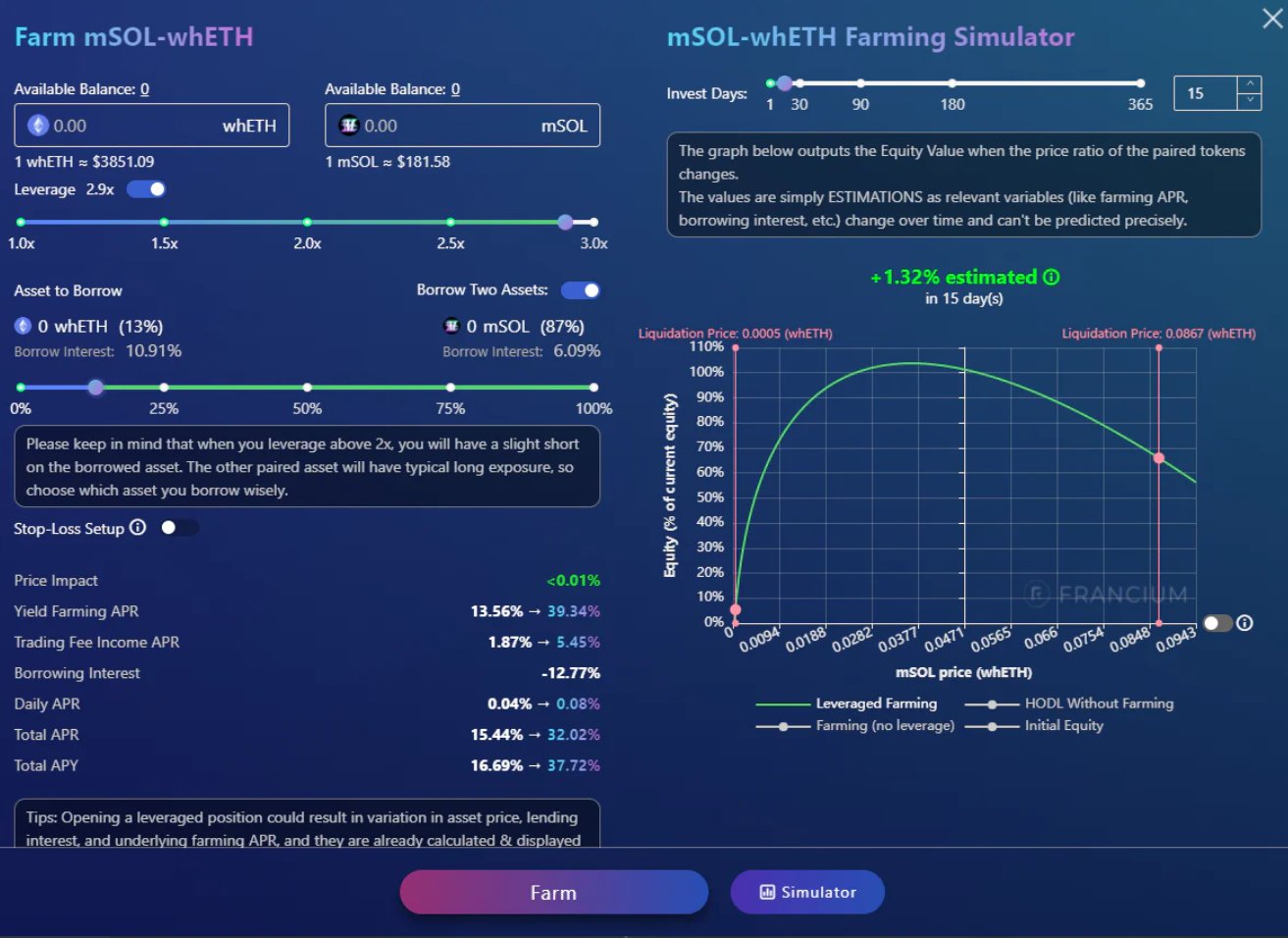

Augmentons le niveau, avec cette stratégie qui s’applique aux personnes maitrisant déjà un minimum la DeFi je pense. Cela consiste à rentrer en leverage sur une pool de liquidité et ainsi jouer sur l’emprunt des tokens pour être en bénéfice en cas de baisse du marché.

Pour faire plus simple, lorsque l’on emprunte 2 tokens alors, indirectement, on short un actif, en jouant sur cela, on pourra bénéficier de staking juteux en période bear avec une marge pour la liquidation. Différentes Dapps, comme @Francium_Defi sur Solana, le proposent.

ICO/gems

Voilà un tout autre registre, moins technique pour le coup, mais tout aussi intéressant. Personnellement, je repartis de plus en plus de mes profits sur des ICO et des low caps. Pourquoi prendre le risque d’investir sur des projets aussi volatils ? Tout simplement, car il y a de gros multiplicateurs à prendre, mais surtout du fait que ces actifs auront tendance à moins être influencés par le marché du moins au début, les différents listings + faible MC vont faire que tu seras souvent gagnant (sur les bons projets bien sûr).

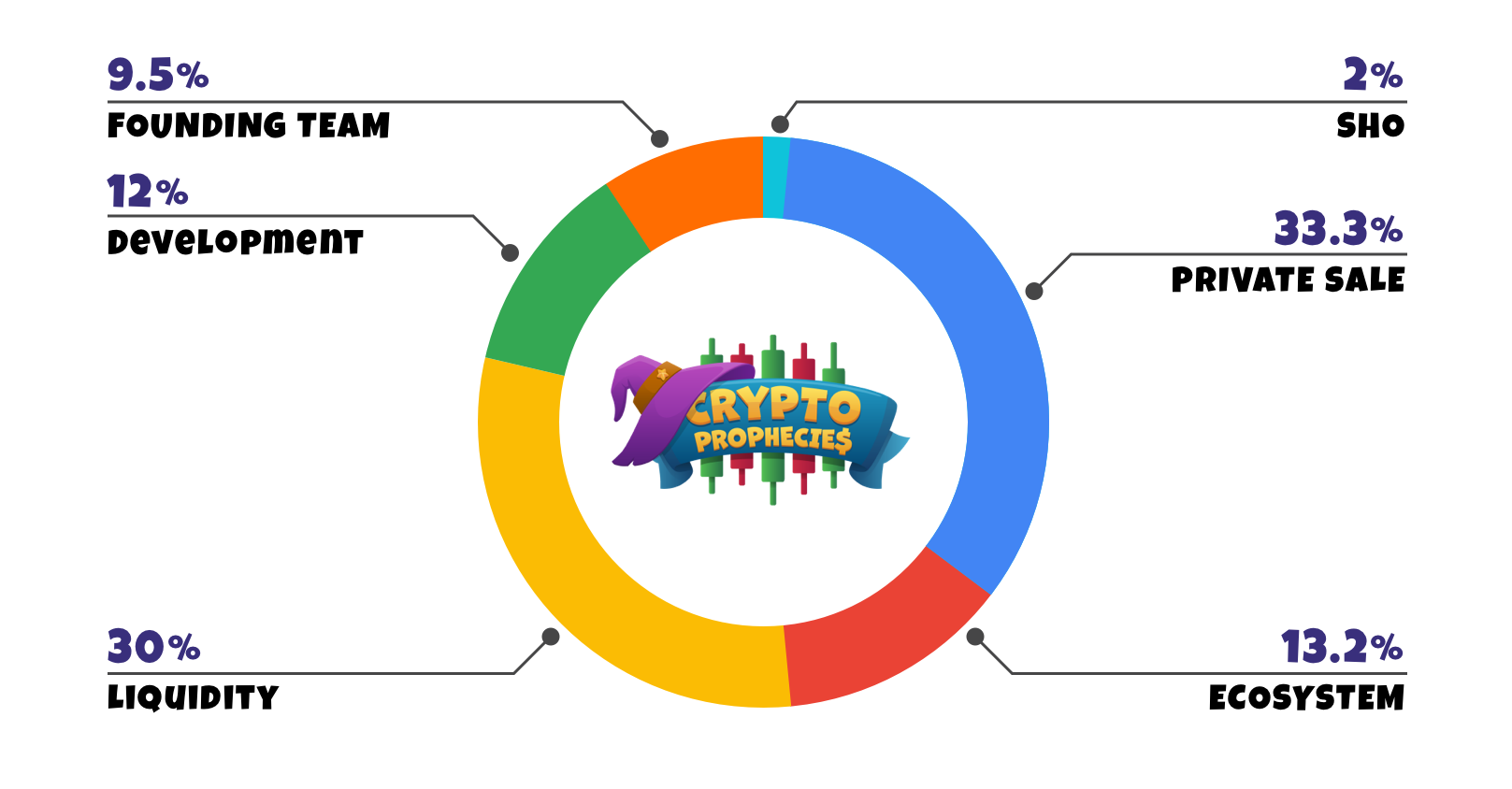

Attention les projets dits « early » présentent un énorme risque du fait que seule une partie va réussir et connaitre une flambée du token, cependant ce sont de très grands multiples en cas de réussite. Pour contrer ces risques, il est très important d’analyser les informations que l’on a, à disposition.

Dans un premier temps, il est essentiel de se renseigner sur le projet, leur vision, leurs valeurs… En parallèle de ça, la team est également une pièce primordiale dans la réussite d’un projet. D’autres informations comme la tokenomics, le vesting, les listings, les différentes phases de sales, les VC …

Je sors un article dans les prochains jours qui traitera de ça dans les détails.

Concernant les gems, projet avec une faible capitalisation, je rentre de plus en plus sur des coins dont la supply est énormément en staking. Cela permet de profiter de rendement sur notre actif souvent en single pool donc sans IL (Impermanent Loss), parfait pour du long terme, mais également d’être sur une crypto qui sera très légèrement moins volatile ou du moins avec une faible pression à la vente, du fait que les holdeurs profitent également de ce rendement et par conséquent ne vendent pas.

L’exemple en est avec le token $CRV qui est lock souvent 1 ou 2 ans. On retrouve également $Angle ou d’autres tokens. Pour les infos concernant la supply, vous pouvez vous aider de ça : https://dune.xyz/home

Bitcoin

Avoir du bitcoin est un call conservateur si on est bearish et permet de se hedge, je m’explique.

Pour beaucoup de portefeuilles, le bitcoin n’est pas présent, car il a une faible volatilité, et c’est justement là que se trouve le point intéressant. Le bitcoin à un bêta bien inférieur aux altcoins et permet donc de s’exposer au marché crypto tout en ayant un « léger » biais conservateur.

Prendre ses profits

On termine par le plus logique, mais je trouvais important de le rappeler. Sur internet, tout le monde semble haussier et hold jusqu’à 6 digits, mais la réalité est souvent tout autre.

Prendre des profits, c’est hyper important. Cela nous octroie de la liquidité, pour acheter par la suite. C’est essentiel si on veut perdurer dans cet écosystème. Personne ne sait de quoi demain sera fait, alors ne cherchons par la lune.

Il existe plein d’autres “stratégies”, j’ai mis celles qui me passaient par la tête. Dans tous les cas, le hedging permettra de sur performer les indices s’il est bien utilisé.

Voilà sur les différentes techniques de hedging, n’hésitez pas à me présenter vos techniques, qui auraient leur place dans cet article, je pourrai refaire un article en allant plus dans les détails, sur les options par exemple. C’est tout pour aujourd’hui, je vous souhaite une bonne journée et à bientôt sur Cointribune 😉

Maximisez votre expérience Cointribune avec notre programme 'Read to Earn' ! Pour chaque article que vous lisez, gagnez des points et accédez à des récompenses exclusives. Inscrivez-vous dès maintenant et commencez à cumuler des avantages.

A

A

Passionné d’analyse technique et de technologie, je suis assidûment les cryptomonnaies depuis 2017. Au-delà du trading et de l’investissement, j’essaye de démocratiser, à ma manière, l’écosystème qui changera sans doute nos habitudes de demain !

DISCLAIMER

Les propos et opinions exprimés dans cet article n'engagent que leur auteur, et ne doivent pas être considérés comme des conseils en investissement. Effectuez vos propres recherches avant toute décision d'investissement.