First Republic Bank about to become a penny stock. pic.twitter.com/umbZaVJEHV

— Genevieve Roch-Decter, CFA (@GRDecter) April 29, 2023

A

A

Carnage bancaire : First Republic au bord de la faillite

lun 01 Mai 2023 ▪

14

min de lecture ▪ par

S'informer

▪

Investissement

Suite à la faillite de la Silicon Valley Bank (SVB) qui a créé une onde de choc dans l’industrie bancaire, de nombreuses institutions ont commencé à ressentir les effets de cet effondrement. C’est notamment le cas de la banque First Republic qui traverse une période de crise et s’approche de jour en jour du bord du précipice. Le carnage bancaire ne fait-il que commencer en Amérique ?

First Republic face à la fuite des dépôts

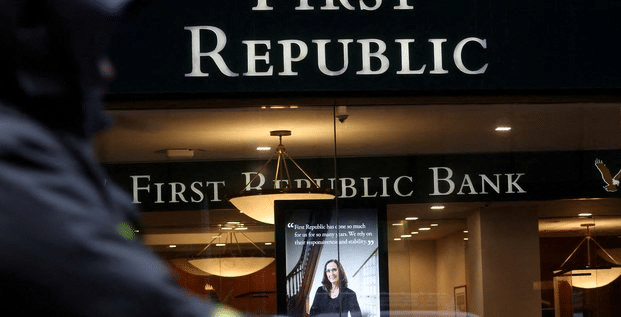

Depuis sept semaines, First Republic lutte pour éviter une fuite massive de ses dépôts. Les dépôts non garantis par la FDIC (l’organe gouvernemental chargé d’indemniser les déposants en cas de faillite) constituant près de 75 % de l’ensemble des dépôts de la banque ont commencé à s’évaporer depuis la faillite de la SVB.

Cette fuite était prévisible. À partir du moment où certaines banques peuvent être sauvées, en raison de leur taille critique (les banques too big to fail) et que d’autres risquent de ne pas l’être, les déposants ont tout intérêt à retirer le plus rapidement possible leurs fonds pour les mettre en sécurité.

Face à cet emballement, le Titanic First Republic a dû prendre des mesures drastiques. C’est ainsi que la société a emprunté des milliards à JP Morgan ou encore à la Réserve fédérale, tout en recevant près de 30 milliards de dépôts d’un consortium de banques américaines. Malgré ces injections de liquidité, la valorisation de la banque ressemble drôlement à celle d’un shitcoin.

Avec une chute de près de 97 % en l’espace de deux mois, la finance américaine commence à s’inquiéter si bien que la FDIC a annoncé il y a quelques jours l’imminence de la prise de contrôle de First Republic.

La descente aux enfers de First Republic

Dans le cas où cela se produirait, nous assisterions à la deuxième plus grande faillite bancaire de l’histoire des États-Unis. Boom.

Avec un total d’actifs de 230 milliards de dollars, First Republic a en effet un poids plus important que la Silicon Valley Bank.

Cette situation s’inscrit dans une série de crises financières ayant déjà entraîné la chute de trois grandes institutions financières d’importance mondiales. Les difficultés de First Republic s’apparentent à une simulation au ralenti des épisodes SVB et Signature.

De la même façon, First Republic, détient des montants élevés de dépôts non assurés par la FDIC et a largement investi dans des actifs à long terme et à faible rendement, dont la valeur s’est diluée avec la hausse des taux d’intérêt. Et à l’instar du Crédit Suisse, sa clientèle fortunée a commencé à retirer ses dépôts.

Toutefois, First Republic était dans une meilleure position que la plupart de ces institutions. Elle était davantage diversifiée sur le plan industriel et géographique. Bien qu’elle s’adresse à une clientèle fortunée, elle n’était pas exclusivement réservée aux super-riches. Malgré une croissance substantielle des dépôts liée au boom technologique, elle n’a pas ressenti les effets de la récession du secteur de la Tech. Et bien qu’elle soit fortement concentrée dans des actifs à long terme et à faible rendement, ceux-ci étaient principalement des prêts hypothécaires traditionnels.

Et si ces forces semblent ne pas être suffisantes pour éviter la faillite, cela pourrait bien illustrer l’existence d’une crise bancaire latente, touchant une très large partie du système financier américain.

Comme un air de SVB…

L’effondrement de la Silicon Valley Bank et de la Signature Bank est en partie dû à une masse critique de dépôts non assurés. Les détenteurs de comptes dont les soldes dépassaient le plafond d’assurance de 250 000 dollars fixé par la FDIC ont alors choisi de transférer ou de retirer leurs fonds en raison du risque croissant de faillite des banques.

Dans les deux cas, plus de 90 % des dépôts n’étaient pas assurés, et les déposants étaient principalement des entreprises géographiquement et sectoriellement concentrées. Pour First Republic, les déposants non assurés représentaient environ 70 % du total des dépôts. Ce chiffre est supérieur à celui de la plupart des banques, mais inférieur à celui de Signature et SVB.

En cas de ruée bancaire, où un nombre important de déposants retirent leurs fonds, il aurait été nécessaire que la quasi-totalité des dépôts non assurés quittent la banque. C’est précisément ce qui s’est produit. Au début de l’année, First Republic détenait 120 milliards de dollars de dépôts non assurés. À la fin du mois de mars, ce chiffre était tombé à 20 milliards, en excluant les apports de dépôts d’autres grandes banques.

Une fuite de 100 milliards en 3 mois

En seulement trois mois, First Republic a donc dû faire faire à une saignée de 100 milliards de dollars.

Tout comme la Silicon Valley Bank, en 2020 et 2021, First Republic a largement investi dans des actifs à long terme aux faibles rendements. La part des actifs totaux constituée de prêts ou d’obligations d’une durée de 5 ans ou plus était plus élevée chez First Republic que chez SVB.

Cependant, contrairement à la Silicon Valley Bank, ces actifs à long terme étaient principalement des prêts immobiliers classiques plutôt que des titres de créance. Les prêts immobiliers de First Republic ont augmenté de manière significative pendant la pandémie, passant de 70 milliards de dollars début 2020 à 140 milliards de dollars fin 2022.

La direction de First Republic a donc investi massivement dans des obligations du Trésor à plus long terme et d’autres titres à faible rendement, et a vu la valeur de ces actifs à durée plus longue s’effondrer à mesure que les taux d’intérêt augmentaient en 2022. L’écart entre la valeur comptable et la juste valeur des actifs hypothécaires de First Republic atteignait près de 20 milliards de dollars en début d’année.

Bis repetita.

Pitié, JP Morgan !

Lorsque les déposants ont commencé à fuir, First Republic a dû chercher d’autres sources de financement, ce qu’elle a fait en empruntant plus de 100 milliards de dollars à diverses sources. Ces prêts provenaient en partie des Federal Home Loan Banks, des prêteurs de dernier recours auxquels First Republic avait régulièrement recours avant la crise, mais aussi d’une ligne de crédit avec JPMorgan Chase et directement de la fenêtre d’escompte de la Réserve fédérale.

Le problème principal est que ces sources de financement sont extrêmement coûteuses, par rapport à la base de financement des dépôts de First Republic. Le taux d’intérêt sur les prêts du guichet d’escompte de First Republic est actuellement de 5 %, ce qui dépasse de loin le rendement moyen de 3,18 % du portefeuille de prêts immobiliers de First Republic. Cela rappelle l’interconnexion entre l’illiquidité et l’insolvabilité.

Qu’est-ce qui peut sauver First Republic ?

La situation semble désastreuse pour la banque américaine. Peu d’institutions financières ont rebondi après les rumeurs d’une prise de contrôle par la FDIC. Bien qu’il n’y ait que 20 milliards de dollars de dépôts non assurés qui pourraient s’envoler, cette somme coûterait à elle seule des centaines de millions de dollars par an en frais d’intérêts supplémentaires si elle était remplacée par davantage d’emprunts. Les dépôts assurés pourraient également commencer à s’envoler si les gens décident tout simplement de fermer leurs comptes ou s’ils veulent éviter les désagréments éventuels liés à la procédure de recouvrement de la FDIC.

La vente aux enchères des actifs de First Republic entraînerait des pertes importantes pour la banque, de sorte que la plupart des experts penchent plutôt sur le rachat des actifs à des prix plus élevés en échange d’une participation au capital de First Republic. Toutefois, c’est une opération difficile à gérer.

Le gouvernement vole au secours des banques

Le gouvernement pourrait également essayer d’arranger un mariage forcé en offrant une aide fédérale, un crédit ou des garanties pour faciliter la vente à une autre institution. D’aucuns estiment que JP Morgan Chase serait intéressé par le rachat de First Republic.

Les conditions de prêt de la Réserve fédérale pourraient également être assouplies afin de maintenir First Republic en vie un peu plus longtemps. La banque ne peut pas emprunter beaucoup dans le cadre du nouveau programme de financement des banques (Bank Term Funding Program) lancé par la Fed et qui offre des prêts d’une durée maximale d’un an contre des garanties évaluées au pair, car First Republic ne possède que peu de titres de haute qualité éligibles à ce programme.

La Fed pourrait donc élargir l’éligibilité au BTFP pour inclure davantage de types d’actifs, elle pourrait augmenter la durée des prêts de la fenêtre d’escompte comme elle l’a fait au début de COVID, ou trouver un autre moyen pour gagner un maximum de temps.

Le système financier est-il sur le point de sauter ?

La faillite imminente de First Republic, une banque ayant un bilan plus sain que la Silicon Valley Bank, Signature Bank ou Crédit Suisse, révèle les tensions grandissantes auxquelles fait face le système bancaire américain.

La hausse des taux d’intérêt et le resserrement quantitatif de la Fed ont conduit à des pertes financières colossales pour les banques américaines qui possédaient ces actifs de long terme.

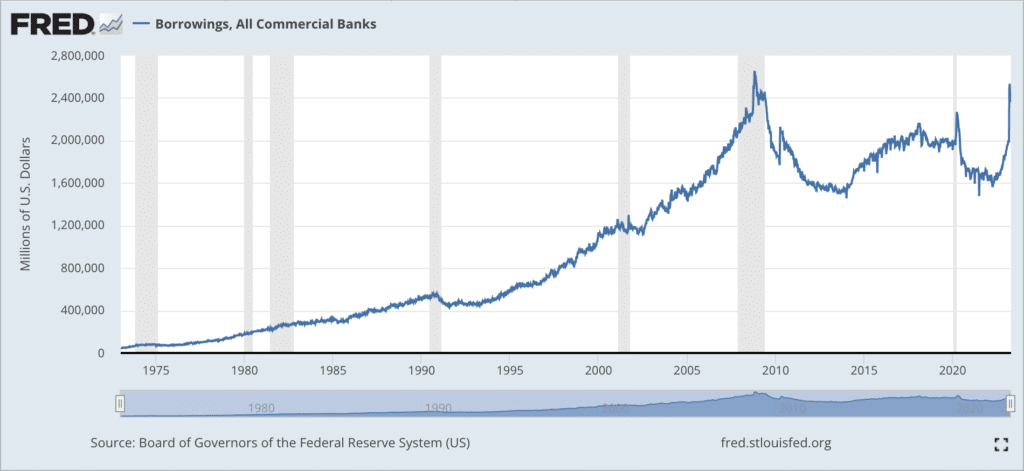

La plupart des fuites de dépôts concernent les dépôts d’épargne et les dépôts à vue. Les montants déposés sur les comptes d’épargne et les comptes de dépôt de marché monétaire ont diminué de près de 2 milliards de dollars depuis le début de l’année 2022. L’argent transféré a tendance à quitter entièrement le système bancaire pour les fonds monétaire.

Pour compenser la perte de ces dépôts, les banques empruntent massivement pour couvrir leurs besoins de financement. Les emprunts globaux ont augmenté de plus de 400 milliards de dollars depuis le 1er mars, et les emprunts auprès des Federal Home Loan Banks ont dépassé 1000 milliards de dollars pour la première fois depuis la crise de 2008.

Les prêts directs de la Réserve fédérale au système bancaire restent également élevés, bien que les prêts de la fenêtre d’escompte aient légèrement diminué dans les semaines qui ont suivi l’effondrement de SVB.

Ces emprunts entraînent des coûts de financement plus élevés pour le système bancaire et reflètent l’augmentation des risques financiers. Pour atténuer ces tensions et stabiliser le secteur bancaire, des mesures coordonnées des régulateurs et des institutions financières pourraient être nécessaires dans les mois à venir. Cela pourrait inclure des mesures pour renforcer la confiance des déposants, soutenir les institutions financières en difficulté et, éventuellement, réformer les régulations pour prévenir de futures crises.

Le problème des taux d’intérêt

Fondamentalement, l’activité d’une banque consiste à emprunter à court terme (via les dépôts) et à prêter à long terme. Ce modèle financier rencontre plus de difficultés lorsque les taux d’intérêt à court terme excèdent ceux à long terme.

L’inflation, le resserrement de la politique monétaire et les risques de récession ont provoqué une inversion de la courbe des taux d’intérêt, d’autant plus que les taux ont augmenté à une vitesse surprenante. En effet, les institutions financières ont eu très peu de temps pour s’adapter à l’ère des taux à 5 %. Le retournement de la politique monétaire a été si rapide après une décennie de planche à billets que la Fed a condamné la SVB, Signature et sans doute First Republic.

En temps normal, la hausse des taux devrait aider les banques car les rendements des actifs augmentent plus rapidement que les intérêts payés sur les dépôts, mais cela suppose que les déposants soient pour la plupart des acteurs léthargiques qui ne déplacent pas rapidement leurs actifs pour rechercher des rendements ou fuir si la banque semble en difficulté.

Les géants assoupis que représentaient les riches déposants avec des comptes non assurés par la FDIC se sont réveillés, accélérant la descente aux abîmes de First Republic et … peut-être demain des autres banques qui comptaient sur elle.

Dans le sillage de la SVB et de Signature, First Republic est aux portes de l’enfer et pourrait bien faire faillite de manière imminente. Le détonateur est toujours le même : une augmentation éclaire des taux d’intérêt par la Fed qui a dégradé la valeur des actifs obligataires à long terme de ces banques et un phénomène de panique qui débouche sur une crise d’illiquidité puis d’insolvabilité. Le système financier américain va mal !

Maximisez votre expérience Cointribune avec notre programme 'Read to Earn' ! Pour chaque article que vous lisez, gagnez des points et accédez à des récompenses exclusives. Inscrivez-vous dès maintenant et commencez à cumuler des avantages.

A

A

Chaque jour, j’essaie d’enrichir mes connaissances sur cette révolution qui permettra à l’humanité d’avancer dans sa conquête de liberté.

DISCLAIMER

Les propos et opinions exprimés dans cet article n'engagent que leur auteur, et ne doivent pas être considérés comme des conseils en investissement. Effectuez vos propres recherches avant toute décision d'investissement.