Gotta love the timing of these headlines… never fail.

— Otavio (Tavi) Costa (@TaviCosta) July 7, 2023

“Gold is no longer a good hedge against bad times” – June 18, 2023

“Gold loses status as haven” September 20, 2022 pic.twitter.com/SzrKQE2JnZ

A

A

Bloomberg : l'Or "n'est plus une couverture"

mer 12 Juil 2023 ▪

11

min de lecture ▪ par

S'informer

▪

Investissement

Résumer cet article avec :

Un article récent publié par Bloomberg a fait coulé de l’encre. Son auteur, le professeur Tyler Cowen, affirme que « l’or n’est plus protection contre les temps difficiles ». Mais qu’en est-il véritablement ? Cette déclaration intervient avant celle du PDG de BlackRock qui affirme que le bitcoin serait de « l’or numérique » de demain. Il convient désormais de s’intéresser véritablement à la question de savoir si l’or est une protection. L’approfondissement des arguments exposés montre que l’Or reste lié aux indices boursiers à la création monétaire récente, mais rien ne démontre (et implique) qu’il est dépourvu de sa qualité refuge.

L’Or ne serait « plus une couverture »

C’est en tous cas ce qu’affirme le professeur d’économie Tyler Cowen. Cette assertion se base sur plusieurs arguments, mais ils méritent d’être largement ouverts au débat.

De la critique à la polémique

Cette argumentation a rapidement été critiquée par certains spécialistes de l’or, comme Otavio Costa. Les critiques s’en sont même amusés pour affirmer que ce type d’articles annoncent souvent un point bas du cours de l’or. Il faut dire à cet égard, en effet, que le dernier point bas de l’Or est daté du 29 juin. Soit 1 jour après cet article.

Au-delà des superstitions, le débat a été réouvert parmi les experts sur la question de l’Or. L’analyse récente menée par le National Bureau of Economic Research se concentre sur le comportement de la demande d’Or. Mais malgré tout, le modèle développé ne semble pas répondre de manière complète à la problématique posée.

Les arguments de Tyler Cowen

Tyler Cowen se base sur plusieurs arguments. Le premier d’entre eux serait l’instabilité du cours de l’or en 1980, lorsque ce dernier est passé de 35$ l’once en 1971 à près de 800$. Mais cette approche est d’autant plus indéfinie que le cours de l’or a subi des pressions haussières structurelles pendant des années auparavant. Il s’en suit qu’une libre fixation du cours de l’or ne pouvait être que très variable les premières années. D’ailleurs, l’auteur poursuit en qualifiant à contrario l’Or comme étant « un peu ennuyeux ».

« Le métal précieux est devenu juste un autre actif cyclique, plus un signe avant-coureur utile de l’effondrement social et économique. […] Même s’il se négocie autour d’un record de 2 000 dollars ces jours-ci, l’or est un peu ennuyeux et le restera probablement dans un avenir prévisible. »

Gold Is No Longer a Good Hedge Against Bad Times – Bloomberg

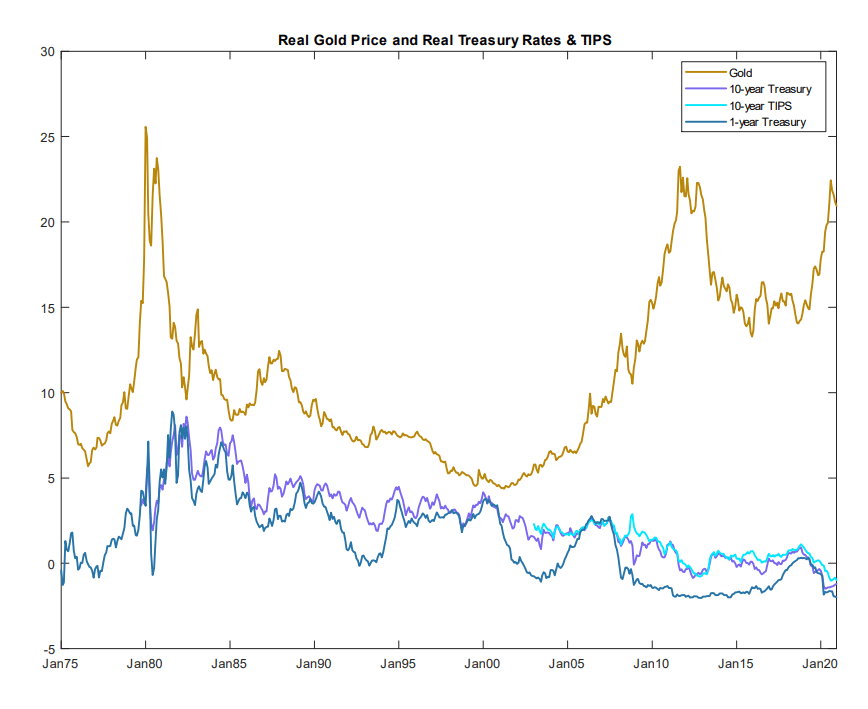

Par conséquent, percevoir l’Or comme un actif stable est précisément la qualité primordiale pour les acheteurs d’Or. Malgré tout, le deuxième argument de Tyler Cowen mérite d’être discuté. Il affirme que le cours de l’or est inversement corrélé aux taux réels (le taux d’intérêt moins l’inflation). Une récente étude du National Bureau of Economic Research vient effectivement soutenir cette thèse.

L’Or et les taux réels

Le NBER affirme que « pour les investisseurs, l’or est un actif sans rendement attractif en période de taux d’intérêt réels bas et négatifs ». D’après les données étudiées, l’or serait effectivement très corrélé aux taux réels négatifs. Le rapport ajoute en effet que « lorsqu’il est ajusté pour correspondre aux taux réels du Trésor américain à 10 ans, le modèle peut reproduire les principales fluctuations de la série chronologique des prix de l’or depuis 2007 ».

Mais dans le même temps, le rapport précise que le lien entre l’or et les taux réels faiblit lorsque les taux sont élevés. Il est notable, par ailleurs, que la corrélation la plus élevée n’excède pas 65 %, ce qui est un niveau de corrélation comparable à long terme avec celui des indices boursiers.

« Des chiffres aussi élevés montrent clairement que les taux réels à long terme peuvent être considérés le principal moteur des prix de l’or pendant les périodes de taux bas. Pendant les périodes de taux élevés, le la corrélation entre les variations des prix de l’or et les rendements est généralement plus faible, pour les variations mensuelles la corrélation disparaît« .

Gold’s Value as an Investment (nber.org)

De fait, la forte hausse des taux réels à 10 ans aux Etats-Unis (de -0,4 % en août 2020 à 2 % en mars 2023), n’a pas eu d’impact baissier sur le cours de l’or. Au contraire, ce dernier est resté stable ou légèrement baissier (-1,5 %). Il est donc manifeste que ce modèle n’explique pas tout. Il arrive souvent que cette relation taux réel / or soit contredite. Si elle est pertinente en présence de taux faibles, la présence de taux élevés et d’une inflation plus forte compliquent drastiquement cette relation.

Des éléments fondamentaux contradictoires

Un élément essentiel du cours de l’or est donné par l’offre. En effet, le modèle des taux réels négatifs considère seulement le côté acheteur (demande) de la question. L’hypothèse de base est qu’un investisseur achètera de l’Or lorsque son capital n’est pas rémunéré (ou pas assez rémunéré face à l’inflation). L’importance de l’offre d’Or physique est donc négligée.

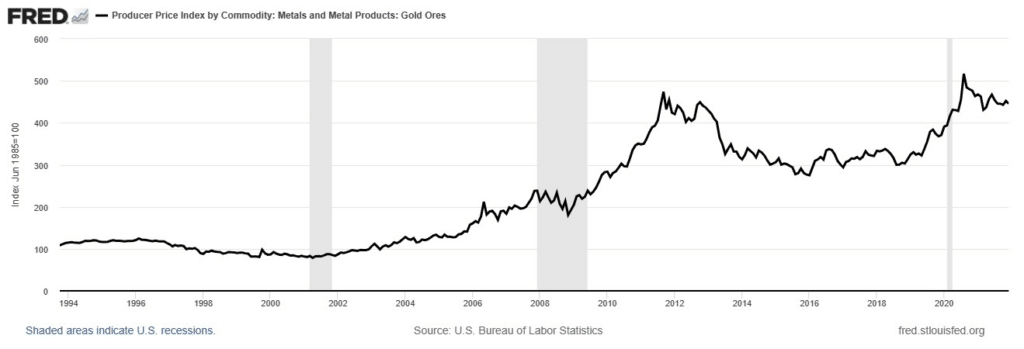

Le graphique ci-dessus montre l’indice des prix à la production pour les minerais d’Or. Les données montrent clairement, et une fois de plus, la corrélation nécessaire et constante entre le cours de l’or et son coût de production à long terme. Nous avons déjà eu l’occasion de développer cela dans un précédent article.

Par conséquent, il est clair que l’existence de taux élevés, se traduit souvent par l’existence d’une inflation élevée. Cela implique également que la pression sur les coûts de production est plus forte. L’importance de l’offre devient alors plus importante, et les taux réels sont un paramètre moins déterminant, et souvent inopérant.

L’Or est-il « systémique » ?

Dès lors, si l’Or est parfois corrélé aux taux réels, cela implique que l’Or est un actif lié au système économique. Le professeur Tyler Cowen ajoute également que le cours de l’Or a été soutenu par la demande de bijouterie en Inde et la demande industrielle en Chine. Cela est effectivement vérifié, mais la hausse du cours de l’or ne s’explique pas majoritairement par ces causes. Dans tous les cas, l’auteur met en avant l’idée que l’Or serait dépendant du système financier et du système économique. Il ajoute.

« L’or devient un autre actif économique cyclique, et c’est en grande partie la raison pour laquelle les prix de l’or ne sont plus suivis de si près ou considérés comme des signes avant-coureurs utiles d’un effondrement social et économique. Au lieu de cela, il est parfaitement acceptable d’avoir un prix de l’or élevé ou en hausse. […] Ces grands changements dans la valeur relative de l’or seraient désastreux sous un étalon-or, mais sous le statu quo, ils ne sont pas si importants. L’or, comme beaucoup d’autres matières premières, est assez inélastique dans l’offre à court terme. »

Gold Is No Longer a Good Hedge Against Bad Times – Bloomberg

Mais une fois de plus, ces arguments démontrent la négligence d’un certain nombre de paramètres. De fait, le cours de l’Or ne peut pas se résumer à l’inversion avec la courbe des taux réels, comme le démontrent les dernières années. De plus, s’il reste indéniable que la hausse des marchés financiers et la création monétaire facile ont contribué à la hausse du cours de l’or, cela ne démontre pas pour autant qu’il n’est pas une couverture. Les pays en situation d’hyperinflation ou de forte inflation ont effectivement vu la valeur de l’or s’accroître considérablement. Ce n’est pas pour rien que les banques centrales ont acheté de l’Or dans des quantités records ces derniers mois.

En Conclusion

En définitive, rien ne montre que l’Or n’est « plus une couverture contre les temps difficiles ». Au contraire, la forte hausse des taux réels ces dernières années n’a pas impliqué la chute brutale du cours de l’Or. De plus, qualifier l’Or d’actif « ennuyeux » revient justement à décrire son atout principal. De fait, on ne peut pas réduire l’évolution du cours de l’Or à l’évolution des taux réels. En effet, l’hypothèse fondamentale de ce phénomène est que ce sont les acheteurs qui font le prix de l’Or. Par suite, la demande d’Or serait très importante en période de taux réels négatifs. Cette observation est fausse dans certaines circonstances. A long terme, la demande d’Or a un effet plus négligeable sur le cours, tandis que la présence de taux élevés implique l’absence de corrélation avec les taux réels !

En effet, on a montré que les coûts de production ont un rôle majeur sur le prix de l’Or. Une inflation élevée, ou un taux d’intérêt élevé, ont pour implication d’accroître l’importance de l’offre. Par conséquent, l’Or n’est pas strictement dépendant des marchés financiers. Au contraire, il fait parti des actifs qui ont des corrélations plus faibles à long terme. Mais l’existence d’un lien entre l’Or et le système financier n’implique pas que l’effondrement du système financier se solde par l’effondrement de l’Or. La crise observée dans de nombreux pays, et les achats d’Or massifs des banques centrales, contredisent unanimement cette position.

Maximisez votre expérience Cointribune avec notre programme 'Read to Earn' ! Pour chaque article que vous lisez, gagnez des points et accédez à des récompenses exclusives. Inscrivez-vous dès maintenant et commencez à cumuler des avantages.

A

A

Auteur de plusieurs livres, rédacteur économique et financier sur plusieurs sites, je noue depuis de nombreuses années une véritable passion pour l'analyse et l'étude des marchés et de l'économie.

DISCLAIMER

Les propos et opinions exprimés dans cet article n'engagent que leur auteur, et ne doivent pas être considérés comme des conseils en investissement. Effectuez vos propres recherches avant toute décision d'investissement.