Blackrock voit la tokenisation comme la prochaine étape

Blackrock, un des plus gros gestionnaires d’actifs dans le monde vient encore de frapper avec le dépôt de son fond tokenisé. C’est un des derniers projets en croissance dans l’écosystème crypto, la tokenisation des actifs du monde réel (connu sous l’acronyme RWA). Peu après le lancement des premiers ETFs bitcoin, Blackrock se positionne en tant que leader institutionnel avec son fond tokenisé sur la blockchain de l’Ethereum.

La tokenisation, l’avenir des actifs du monde réel ?

Pour faire simple, la tokenisation est le processus de convertir des actifs financiers ou réels en actifs numériques (appelés jetons) sur la blockchain. Ces actifs peuvent être initialement tangibles comme de l’immobilier, du vin, de l’or ou intangibles comme des actions, des obligations, des bons de trésor, des droits de propriété… C’est un pas vers la modification du droit de propriété.

Dans un registre plus technique, on peut aussi parler de titrisation numérique. La titrisation, même si l’appellation semble complexe à comprendre pour les novices, existe depuis plusieurs années. Dans le monde de la finance, il est assez courant de convertir des créances en titres négociables par exemple. Cela peut être une façon de diminuer le risque pour les banques. Lorsque la banque diversifie ses revenus, elle peut vendre ses créances en contrepartie d’une rémunération. C’est une façon d’augmenter de la liquidité en attirant des investisseurs. C’est ainsi qu’elle peut par la suite proposer de nouveau cette liquidité aux entreprises ou ménages.

Les bénéfices de la tokenisation

Il y a plusieurs avantages à la tokenisation. On va en nommer quelques-uns :

- Liquidité : cela augmente la liquidité et améliore l’accessibilité de certains actifs comme l’or par exemple.

- C’est un marché ouvert 24h sur 24 donc une plus grande flexibilité pour transiger en tout temps.

- La transparence : chaque transaction est enregistrée sur la blockchain, ce qui permet d’avoir une très bonne traçabilité.

- Propriété fractionnée : on peut détenir seulement une fraction de la propriété, ce qui peut rendre accessible certains actifs à de plus petits portefeuilles.

- Rapidité du paiement : le traitement sur la blockchain est très concurrentiel quand on compare aux banques traditionnelles. Pendant que les délais de traitement en Banque peuvent prendre quelques jours, il est quasi instantané sur la blockchain.

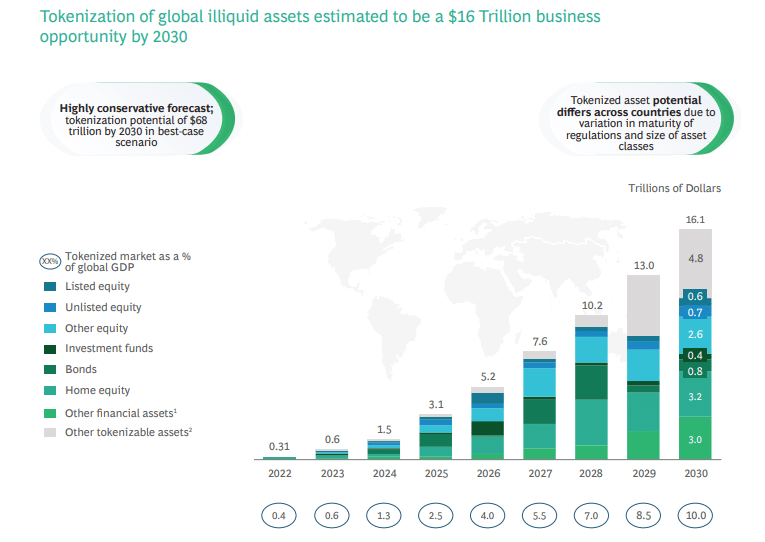

Cette innovation technologique va laisser place à un développement très important dans les prochaines années. Voici le potentiel de conversion du marché illiquide vers un marché liquide :

Blackrock considère la tokenisation comme la prochaine étape

Après avoir insisté sur la sortie d’un ETF spot bitcoin et après avoir déposé une demande d’ETF pour l’Ethereum, Blackrock pense déjà à comment révolutionner la finance traditionnelle avec la tokenisation sur la blockchain de l’Ethereum. Il a déposé une demande auprès de la SEC pour un fond tokenisé sur la en partenariat avec Securitize (expert en tokenisation). Blackrock mise fort sur l’Ethereum. Le jeton (token) ERC20 portera le nom BUIDL (Blackrock USD institutional liquidity fund). Le fond va permettre aux investisseurs qui détiennent un jeton de gagner des intérêts en US. Une grande partie des intérêts distribués viendra de la liquidité placée dans des bons de trésor (T-bills). Ce sont des actifs sécurisés dont les taux d’intérêts sont assez intéressants.

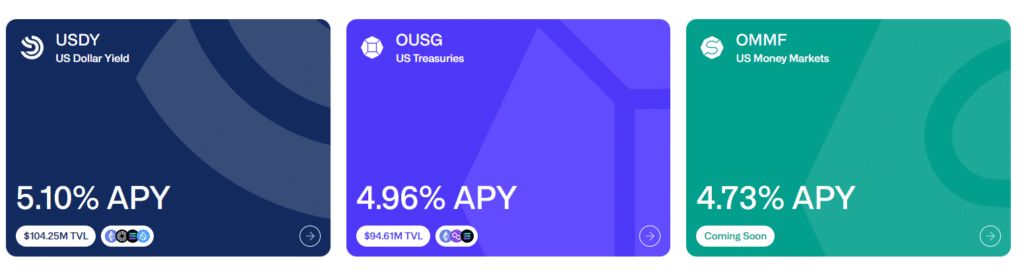

Ce n’est pas juste Blackrock qui est sur la tokenisation du marché monétaire et des obligations. D’autres sociétés se sont lancées pour proposer des jetons/tokens sur certains actifs financiers. On peut prendre l’exemple avec la société ONDO Finance qui propose une tokenisation sur les bons de trésor, le dollar US et les obligations. Voici justement une idée de ce qu’elle propose :

Ce genre de modernisation de la finance traditionnelle va ouvrir des portes puisque les investisseurs étrangers vont pouvoir avoir accès à ce marché plus facilement. Je parle ici de facilité, car il n’existe pas autant d’ETFs sur le marché monétaire US en Europe. Par conséquent, il faut trouver une firme de courtage qui va proposer des bons de Trésor. Ce genre d’alternative pourrait ouvrir des portes à ceux qui souhaitent investir plus facilement dans le free risk et profiter des rendements proposés sur les bons de trésor.

La tokenisation, une autre forme de démocratisation comme les ETFs ?

Actuellement, on peut déjà acheter des parts dans l’or, des matières premières ou des parts dans de l’actifs réels pour faciliter l’accessibilité aux investisseurs. C’est notamment le cas avec les ETFs. Ils ont été créés pour améliorer l’investissement et donner accès à un public plus large. La tokenisation part du même principe, mais avec encore plus de facilité grâce à une technologie plus avancée. C’est un peu comme la prochaine étape des ETFs. Par exemple, la tokenisation pourrait donner la possibilité de transiger en tout temps contrairement aux ETFs. Les ETFs ne donnent pas forcément la flexibilité d’être transférés d’un compte vers un autre mais la tokenisation le permet. Et pour la vérification, il ne faut pas oublier que l’avantage de passer par la blockchain, c’est que tout est traçable donc; cela diminue les risques de fraude. Par conséquent, il y a un intérêt à voir la tokenisation comme une révolution de la finance moderne et le CEO de Blackrock l’a bien compris.

Les bons de trésor (T-Bill) ont boosté la tokenisation ?

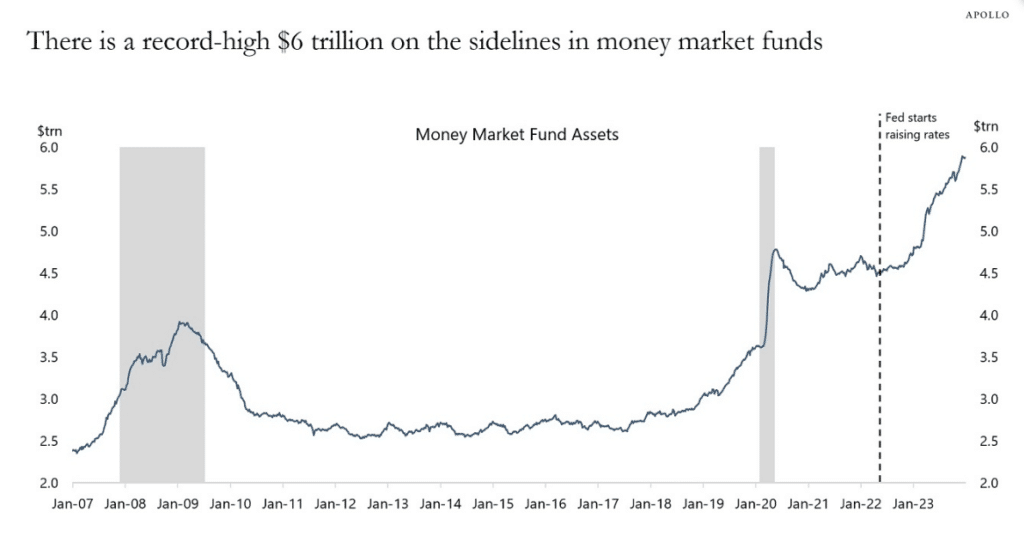

La hausse des taux d’intérêts au cours de 2022-2023 a entraîné une hausse des rendements sur le marché monétaire. Les bons de trésor (maturités en dessous d’un an) offrent des rendements attractifs pour du free risk. C’est par cette même occasion que la demande pour les bons de trésor a augmenté. On peut voir sur le graphique ci-dessous un certain momentum vers les fonds monétaires :

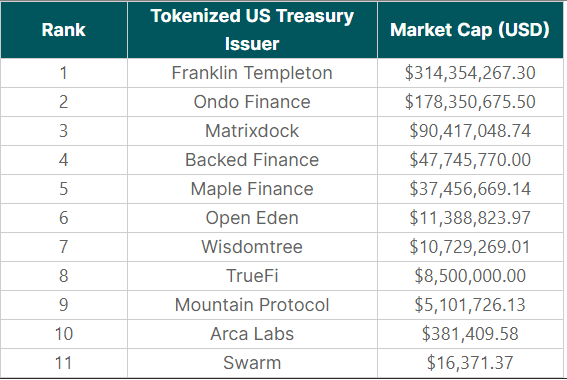

Comme les bons offraient du 5% de rendement, la société d’investissement Franklin Templeton a profité de ce boost pour commencer la tokenisation des bons de trésor sur la blockchain puisqu’il y avait une opportunité grandissante. Elle est aujourd’hui le plus grand émetteur de bons de trésor tokenisés suivi de la société ONDO Finance.

Comme les rendements offerts durant le bear market du marché crypto étaient moins attractifs, cela a incité les investisseurs à chercher à la fois du rendement et de la sécurité. C’est ici que les bons de trésor ont gagné en popularité face aux stablecoins. Par la suite, l’opportunité a été saisie par certaines sociétés pour faire la transition entre finance traditionnelle et écosystème crypto.

CONCLUSION

On peut conclure que l’intérêt institutionnel et la demande ont augmenté avec la montée des taux sur les bons de trésor, cela a été un vrai boost dans la tokenisation des actifs du monde réel. Blackrock met tout en œuvre pour faire le lien entre la finance traditionnelle et l’écosystème crypto. C’est notamment le cas avec les ETFs et la tokenisation sera la prochaine étape. L’opportunité est grande et la position de Blackrock en tant que plus gros détenteurs d’actifs au monde va pouvoir faire avancer les choses.

Maximisez votre expérience Cointribune avec notre programme 'Read to Earn' ! Pour chaque article que vous lisez, gagnez des points et accédez à des récompenses exclusives. Inscrivez-vous dès maintenant et commencez à cumuler des avantages.

Après avoir travaillé pendant 7 ans dans une banque canadienne dont 5 ans dans une équipe de gestion de portefeuille comme analyste, j’ai quitté mes fonctions afin de me consacrer pleinement aux marchés financiers. Mon but ici, est de démocratiser l'information des marchés financiers auprès de l'audience Cointribune sur différents aspects, notamment l’analyse macro, l’analyse technique, l’analyse intermarchés…

Les propos et opinions exprimés dans cet article n'engagent que leur auteur, et ne doivent pas être considérés comme des conseils en investissement. Effectuez vos propres recherches avant toute décision d'investissement.