JUST IN: 🇷🇺 Russia to allow international trade in #Bitcoin and crypto "for any industry without restrictions" – Head of Financial Policy at Ministry of Finance

— Bitcoin Magazine (@BitcoinMagazine) October 4, 2022

A

A

Bitcoin - Semaine 40

mar 04 Oct 2022 ▪

9

min de lecture ▪ par

La peur s’empare des marchés financiers. Serions-nous plus nombreux à nous rendre compte de la situation inextricable du système fiat ? Bitcoin ronge son frein.

La dette, on en fait quoi ?

Inflation et dévaluations massives (livre Sterling, euro, yen, etc) sont le prix à payer de l’endettement gargantuesque des pays occidentaux. Pourquoi tant de dette ? Pour trois raisons principales.

La première est évidente. Les États dépensent/gaspillent plus d’argent qu’ils n’en collectent par l’impôt. La psychose Covid et les lockdowns étant probablement l’apogée de la gabegie des deniers publics.

La seconde est liée à la hausse des prix de l’énergie. Nous avons d’un côté la raréfaction énergétique naturelle d’une planète exsangue. Et de l’autre, la décision politique de bannir notre principal fournisseur de joules : la Russie.

En 2021, 2/5 de notre gaz, 1/4 de notre pétrole et 1/2 de notre charbon venait de Sibérie. Sans parler de l’Opep qui devrait annoncer ce mercredi une baisse de sa production.

Si bien que les gouvernements européens s’apprêtent à emprunter 500 milliards d’euros. Le fameux bouclier énergétique.

Autant de pépètes à imprimer et qui empêcheront les prix de baisser une fois le contexte géopolitique apaisé. « Il est plus facile de faire sortir le dentifrice du tube que de l’y faire rentrer », comme dirait l’autre.

Par ailleurs, l’énergie est vendue en dollars… Ces 500 milliards vont donc forcément peser sur le taux de change de l’euro qui perd déjà 20 % depuis mai 2021.

Soit dit en passant, le pétrodollar n’est pas un heureux hasard. Ce « privilège exorbitant » dure depuis 1975, lorsqu’Henry Kissinger força l’Arabie Saoudite et le reste de l’Opep à n’accepter que le dollar. Les pays exportateurs de pétrole qui s’y refusent sont sous embargo. L’Iran, par exemple.

Pour le dire autrement, le taux de change du dollar est artificiellement soutenu par les 7000 milliards $ que l’ensemble des banques centrales détiennent en réserve. Voilà pourquoi les États-Unis peuvent afficher une balance commerciale déficitaire sans dépréciation de leur monnaie.

Néanmoins, ce privilège est surtout une ardoise. Les États-Unis devaient 300 milliards de dollars à la Russie avant que la guerre n’éclate. Aujourd’hui, ces réserves sont « gelées ». Malheur aux réserves de celui qui ne s’alignerait pas sur la politique étrangère impérialiste américaine…

De quoi faire réfléchir le monde entier, et notamment la Chine dont les réserves de dollars atteignent 1000 milliards. Pékin vient d’ailleurs d’intimer aux banques d’État de se préparer à les vendre pour soutenir le yuan.

Un abandon du dollar par l’Empire du Milieu pourrait rapidement faire comprendre à l’Oncle Sam que l’on ne fait pas de la dette impunément. Affaire à suivre de très près.

Quelle sera alors la prochaine monnaie de réserve internationale ? Si le Bitcoin est taillé pour le job, les BRICS semblent plutôt pencher pour une monnaie de réserve composée d’un panier de leurs devises.

Cela dit, l’Iran et la Russie (qui possèdent à eux deux la majorité des réserves de gaz planétaires), acceptent le Bitcoin pour leurs échanges internationaux :

La troisième raison

Collecter des intérêts sur l’argent oblige à en créer toujours plus pour rendre possible le paiement des intérêts.

Voilà pourquoi la monnaie fiat est un ponzi. Chaque dollar, chaque euro, chaque yuan en circulation dans l’économie provient à l’origine d’une dette assortie d’intérêts. Il faut donc perpétuellement augmenter la dette pour que tout le monde puisse rembourser ses dettes + les intérêts.

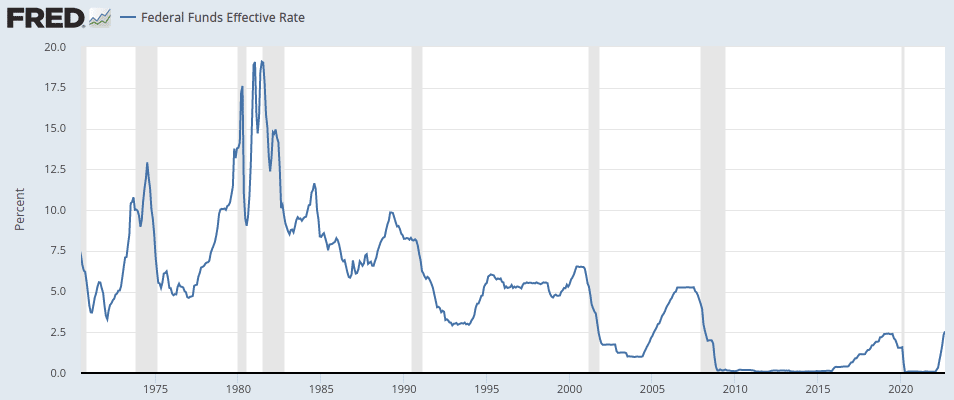

Nous avons longtemps pu empêcher l’emballement exponentiel de la dette en abaissant petit à petit les taux :

Les banques centrales ont abaissé les taux lorsque pour amortir le passage d’un monde où l’énergie était quasiment gratuite, à un monde où l’énergie a un prix. Ce moment charnière fut le second choc pétrolier de 1979 et diminuer le taux d’usure permit de compenser la hausse du prix de l’énergie.

Sauf que nous voilà arrivés au plancher. Les taux sont proches de 0 % depuis la crise de 2008 (année du pic de pétrole conventionnel…) ! Cette marge de manœuvre a disparu.

A présent, augmenter les taux d’intérêt provoquera une explosion du service de la dette et l’effondrement de la valeur des anciens titres de dette d’État (servant des taux proches de zéro).

D’où la panique qui s’empare de la City. Jeudi dernier, les retraités britanniques ont été confrontés à l’inimaginable. Ils ont vu l’épargne de toute une vie presque disparaître lorsque le marché obligataire s’est emballé suite aux baisses d’impôts annoncées par le gouvernement.

Pourquoi ? Parce que la course au rendement, servant à payer les retraites promises, pousse les fonds de pension britanniques à jouer de l’effet de levier. Ils le font en plaçant une partie de leurs actifs (la dette du Royaume-Uni) en garantie. Or la hausse des taux a fait chuter la valeur de cette dette, provoquant des appels de marge en cascade.

La Banque d’Angleterre a donc ressorti sa planche à billets pour acheter en panique la dette du gouvernement anglais. Et cela, alors même que l’inflation atteint 10 % et que la livre sterling a chuté de 15 % depuis mai 2021 !

En somme, la vieille dame, qui sert de modèle à la plupart des banques centrales du monde, reconnaît que la seule façon de continuer à verser les retraites est de continuer le Quantitative Easing.

Ce qui plombera davantage la livre Sterling et provoquera encore plus d’inflation. « Death spiral » disent les anglo-saxons.

Même l’ONU vient de demander officiellement à la FED et toutes les banques centrales du monde d’arrêter de relever les taux. You can’t tapper a ponzi…

Très bien, et le Bitcoin dans tout ça ?

Le bitcoin répond à plusieurs problèmes dont l’inflation qui vient d’atteindre 83 % en Turquie. Et à l’allure où vont les choses, ce scénario semble malheureusement envisageable en Europe.

Voici le nombre d’années après lesquelles le pouvoir d’achat est divisé par deux selon le taux d’inflation moyen sur la période :

- 2 % : 35 ans (L’objectif dans un monde aux ressources illimitées et permettant d’augmenter les salaires de 2 % ou plus)

- 4 % : 17 ans

- 7 % : 10 ans

- 10 % : 7 ans (Officiellement maintenant)

- 14 % : 5 ans

- 17 % : 4 ans

- 20 % : 3,5 ans (La réalité)

Le taux d’inflation officiel en Estonie, pays membre de l’UE, atteint 24 %. Il est de 17 % en Hollande. Retrouvez dans cet article le top 15 des pays européens souffrant de la plus forte inflation.

D’autres pays sont encore plus à plaindre. Si, en 2015, vous aviez l’équivalent d’un million de dollars sur des comptes turque, libanais, argentin, ou vénézuéliens, votre pouvoir d’achat est désormais équivalent à :

- Livre turque : 140 000 $

- Livre libanaise : 40 000 $

- Peso argentin : 30 000 $

- Bolivar vénézuélien : 2 $

- Bitcoin : 61 millions $

Même les Américains ont vu le pouvoir d’achat d’un million de dollar fondre à 700 000 dollars au cours des sept dernières années.

L’inflation est réelle et le contexte géopolitique global n’offre pas beaucoup d’espoir. Et alors que l’armée rouge achemine des têtes nucléaires tactiques en Ukraine, l’ancien patron de la CIA menace de « détruire toutes les troupes russes présentes sur le territoire ukrainien » :

Géopolitique, énergie hors de prix, QE infinity, écroulement des monnaies… Tous les ingrédients sont réunis pour l’hyperinflation finale. Le scénario du pire se met doucement en place.

Combien de temps avant que les masses rejettent la propagande anti-bitcoin ?

Dans quoi vaut-il mieux épargner ? Une monnaie disponible en quantité strictement limitée, ou un ponzi fiat hyperinflationniste ?

Profitez-en, le Bitcoin est en solde de 70 %.

Maximisez votre expérience Cointribune avec notre programme 'Read to Earn' ! Pour chaque article que vous lisez, gagnez des points et accédez à des récompenses exclusives. Inscrivez-vous dès maintenant et commencez à cumuler des avantages.

A

A

Reporting on Bitcoin, "the goddess of wisdom, feeding on the fire of truth, exponentially growing ever smarter, faster, and stronger behind a wall of encrypted energy".

DISCLAIMER

Les propos et opinions exprimés dans cet article n'engagent que leur auteur, et ne doivent pas être considérés comme des conseils en investissement. Effectuez vos propres recherches avant toute décision d'investissement.