Bitcoin, or, immobilier : comment définir un actif refuge ?

Ces derniers mois, l’argument avancé de nombreux investisseurs en cryptomonnaies est celui de la valeur refuge. Un actif refuge est par définition un actif qui conserve son pouvoir d’achat même en temps de crise. Dans l’immédiat, les cryptomonnaies entrent dans la définition. Néanmoins, il est important de distinguer les « actifs refuges » traditionnels (or, immobilier, etc.), des cryptomonnaies. Leurs fondamentaux sont différents et leurs variations différentes en fonction du contexte économique et financier. Est-il donc juste de comparer les cryptomonnaies à une valeur refuge malgré leur caractère spéculatif ?

Valeurs refuges et logiques de prix

Chaque valeur dite « refuge » est différente et présente des fondamentaux économiques divers. Certains actifs sont refuges du fait des rendements, d’autres de la liquidité, ou encore de la rareté. Un actif refuge bénéficie donc essentiellement d’une fiabilité fondamentale.

L’immobilier

L’immobilier est le premier marché en termes de volumes devant même le marché obligataire. Dans l’immédiat, on pourrait mettre en avant le fait que les plus grands actifs seraient aussi les plus liquides, et donc les moins risqués. Dans ce sens, le caractère refuge d’un actif serait associé à un risque faible et une grande liquidité.

L’immobilier est influencé par deux grands fondamentaux dans le temps :

- La démographie. La démographie reste indéniablement un facteur déterminant de l’immobilier à long terme. Le prix de l’immobilier est fortement corrélé à la démographie. L’éclatement de la bulle immobilière aux États-Unis en 2007 a par exemple été encouragé par la position de vie des babies-boomers.

- La dette publique. Il existe un lien direct entre dette publique et prix de l’immobilier. Le lien est assez simple : la liquidité et le taux. Une hausse des taux freine à la fois la dette publique et la demande immobilière, et inversement. C’est ainsi qu’en 2020, malgré une chute de 16% de la demande (d’après Seloger), les prix de l’immobilier ont stagné (compensation avec la hausse de la dette publique).

L’immobilier est donc un actif tangible, souvent plus apprécié que les obligations. Ce qui fait son caractère refuge réside avant tout dans l’importante liquidité de ce marché. Cependant, son caractère refuge peut-être lourdement affecté par une tendance démographique défavorable ou bien une mauvaise diminution de la dette publique.

En plus de fournir une sécurité et un titre de propriété privée, l’immobilier permet d’obtenir des rendements. En France, d’après l’Insee, 58% des français sont propriétaires de leur logement, et 19% des français ont un prêt en cours. L’immobilier apparait ainsi comme un placement refuge, très prisé par les investisseurs, petits ou gros.

L’or

Contrairement à l’immobilier, l’or n’a pas de rendements. Cela peut paraître un désavantage, mais l’or est un actif refuge encore différent de l’immobilier. Tout d’abord, l’or physique est moins valorisé, moins liquide, et peut subir des variations plus importantes que l’immobilier. En dépit d’une liquidité plus faible, l’or reste un actif extrêmement stable dans le temps. Sa rareté et son titre historique et artistique lui confère une grande légitimité temporelle.

Contrairement à l’immobilier, l’or à des fondamentaux plus économiques :

- Le prix de l’or dépend des taux réels. Les taux réels correspondent aux taux nominaux moins l’inflation. Si les taux réels baissent, la rémunération du capital diminue, et l’intérêt pour la monnaie chute. Ce qui provoque un détournement vers l’or. Et inversement. Ces derniers mois, la hausse des taux a provoqué une stagnation baissière de l’or.

- Le prix de l’or dépend aussi de la conjoncture économique. L’or profite historiquement des périodes de tensions économiques, et résiste mal à la détente du risque économique. Le risque économique dépend essentiellement de l’instabilité économique (insolvabilité, risques sur les liquidités, risques cycliques, etc.).

Enfin, ce qui confère à l’or son caractère refuge est avant tout le fait que personne ne refusera d’échanger contre de l’or. Une grande partie de la demande d’or (49%) est de la demande de bijouterie tandis que l’investissement représente environ 29% de la demande physique. De plus, sa préciosité devrait encore s’accroître dans les prochaines années. Les compagnies minières assurent 70% de l’offre actuellement tandis que les découvertes et la production d’or tendent à ralentir. Si à cela on ajoute la tendance démographique mondiale (Inde, Chine, etc.), l’or devrait conserver sa préciosité et son caractère refuge.

À l’inverse des cryptomonnaies ou de l’immobilier, l’or s’apparente plus à une « stérilisation » du capital.

Cryptomonnaies : actif refuge ?

Se protéger avec les cryptomonnaies

En février 2021, le marché des cryptomonnaies représente 12,5% du marché de l’or physique. Globalement, les cryptomonnaies sont encore moins valorisées que l’or, et donc généralement moins liquides. Néanmoins, un actif refuge n’est pas nécessairement un actif fortement valorisé. Les objets historiques, la numismatique ou encore les objets d’art sont également perçus comme actifs refuges. Le caractère refuge repose ainsi sur l’utilité économique ou bien l’acceptation idéologique.

En 2015, 56% des utilisateurs de Bitcoin étaient des jeunes entre 18 ans et 34 ans. Les cryptomonnaies sont perçues chez les plus jeunes comme des actifs s’opposant aux monnaies traditionnelles (et à leur dépendance à la dette publique). En cela, les cryptomonnaies rejoignent des actifs comme l’immobilier ou l’or (opposition à la monnaie). Dans une extrême mesure, le symbole de richesse que constituait l’or est détrôné par la Bitcoin chez les plus jeunes. Il s’agit d’une véritable rupture historique du fait de la forte digitalisation.

Du fait de leur caractère idéologique, les cryptomonnaies apparaissent comme des actifs qui auront toujours un preneur, même en cas de chute des cours. En 2020, Rick Rieder, le directeur des investissements de BlackRock déclarait : « Je pense que la cryptomonnaie est là pour rester. Je pense que c’est durable et nous l’avons vu avec les Banques centrales s’ouvrant aux monnaies digitales ». Comparaison reprise par Bill Miller, ancien gestionnaire célèbre : « Je pense que toutes les grandes banques, toutes les banques d’investissement, toutes les grandes entreprises à valeur nette élevée, vont finir par s’exposer au bitcoin ou à ce qui s’y apparente, c’est-à-dire à l’or ou autre matière première. »

Deux éléments motivent cette comparaison des cryptomonnaies à l’or :

- Le caractère limité du Bitcoin

- L’opposition aux monnaies traditionnelles dévalorisées par la situation de crise.

Actifs refuges et spéculatifs ?…

Fondamentalement, les cryptomonnaies sont très différentes de l’or. Là encore, il faut analyser la structure du marché des cryptomonnaies. Une très grande partie de l’offre de cryptomonnaies est détenue par un petit nombre d’agents, dont principalement des institutionnels. L’influence des institutionnels sur le cours des cryptomonnaies est de loin supérieure à l’influence des particuliers. En 2020, des centaines de milliards de dollars ont été déversés sur le marché des cryptomonnaies par des institutionnels (banques, fonds, entreprises, etc.). C’est ce qui explique en très grande partie le rallye que subissent les cryptomonnaies depuis le printemps 2020.

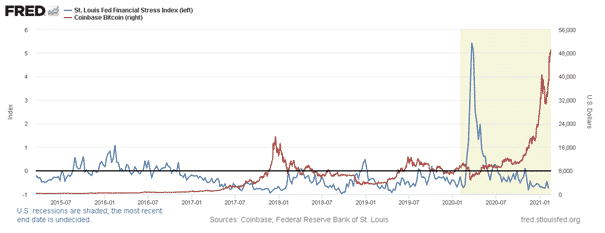

Par ailleurs, les institutionnels réagissent selon le contexte financier global. Des tensions sur les liquidités disponibles dans le milieu financier peuvent conduire à une réduction de la demande et une hausse du stress financier. À l’inverse, une abondance de liquidités ou une détente du risque économique favorisent une diminution du stress financier. Ce qui implique majoritairement une hausse du prix des actifs. Cela permet d’expliquer le lien des cryptomonnaies avec le stress financier. Les cryptomonnaies restent dans la catégorie des actifs spéculatifs.

Ainsi, la crise 2020/2021 a très fortement bénéficié aux cryptomonnaies. À l’inverse de la précédente crise, les liquidités sont restées abondantes, la crise économique maîtrisée, ce qui a alimenté les actifs. Il ne serait donc pas exact de dire que les cryptomonnaies sont un actif refuge du fait de leur résistance aux « crises ». En effet, les cryptomonnaies réagissent plus à la diminution du risque global qu’aux tensions économiques comme c’est le cas pour l’or métal.

En définitive, une valeur refuge se caractérise avant tout par sa fiabilité dans le temps. L’immobilier reste en valeur l’actif refuge le plus répandu. Son importante liquidité, sa tangibilité et ses rendements sont durables et fiables dans le temps. De son côté, l’or physique attire de par sa fiabilité économique dans le temps. Sa résistance aux crises, sa rareté, son caractère historique et artistique lui confère une longévité extrême. Dans ce paysage, les cryptomonnaies diffèrent. Elles n’ont pas la valorisation de l’immobilier ou la stabilité de l’or. Néanmoins, les cryptomonnaies ont prouvé leur capacité à mobiliser durablement des capitaux et une certaine fiabilité financière fondamentale. En conséquence, il est indéniable que la hausse du cours des cryptomonnaies ces derniers mois a accru un sentiment de fiabilité, et de caractère « refuge ».

Maximisez votre expérience Cointribune avec notre programme 'Read to Earn' ! Pour chaque article que vous lisez, gagnez des points et accédez à des récompenses exclusives. Inscrivez-vous dès maintenant et commencez à cumuler des avantages.

Auteur de plusieurs livres, rédacteur économique et financier sur plusieurs sites, je noue depuis de nombreuses années une véritable passion pour l'analyse et l'étude des marchés et de l'économie.

Les propos et opinions exprimés dans cet article n'engagent que leur auteur, et ne doivent pas être considérés comme des conseils en investissement. Effectuez vos propres recherches avant toute décision d'investissement.