Bitcoin (BTC) : L'inflation en Europe est bien différente des US

L’emballement de l’inflation n’épargne pas la zone euro. La nature de ce déséquilibre n’est pas la même qu’aux États-Unis. Même si le niveau d’inflation est encore inférieur à celui observé en Amérique, la situation semble en réalité bien plus inquiétante et les remèdes sont moins évidents. Dans le même temps, la BCE reste bien plus en retrait que la Fed sur les perspectives de normalisation monétaire.

Une inflation galopante en Europe comme aux États-Unis

Selon l’indice des prix à la consommation publié récemment, l‘inflation américaine s’est élevée à 8,6 % au cours de l’année écoulée. Il s’agit du niveau le plus important depuis quarante ans.

À première vue, il semblerait que les pays européens traversent le même problème d’inflation : 8, 3 % en Espagne, 7,4 % en Allemagne, 6,9 % en Italie ou encore 5,8 % en France. Plus globalement, au niveau de la zone euro, en glissement annuel, l’inflation a atteint 7,4 % en avril et 8,1 % en mai. Il s’agit du taux d’inflation le plus élevé depuis la création de l’union monétaire.

Des dynamiques d’inflation différentes

On pourrait croire que les deux phénomènes sont analogues. En réalité, ces chiffres cachent deux dynamiques bien différentes entre les deux continents. D’un côté, l’inflation américaine semble générale et surtout, liée à des phénomènes nationaux. On observe des hausses de prix conséquentes dans des composantes traditionnellement peu volatiles à l’instar du logement. En effet, la croissance mensuelle de l’indice des prix du logement en Amérique est la plus élevée depuis 1990.

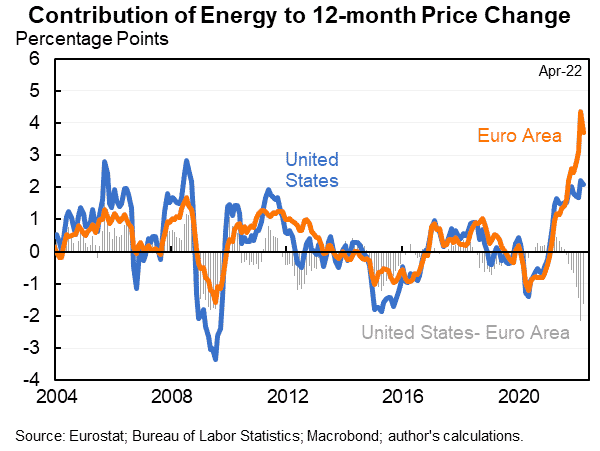

À l’inverse, en Europe, l’inflation se concentre essentiellement dans des secteurs volatils souvent sujets à ces emballements. En premier lieu, l’énergie et l’alimentation, qui pâtissent des chocs d’approvisionnement important que l’on a observé ces derniers mois. En effet, l’IPC de base, qui exclut ces deux catégories du calcul de l’inflation est inférieur de trois points de % en Europe, par rapport aux États-Unis. L’augmentation des coûts énergétiques a contribué à environ 2 % de l’inflation annuelle globale aux États-Unis. Dans la zone euro, ce chiffre s’élève à 4 %.

Ces comparaisons indiquent clairement que le problème d’inflation de la zone euro est fondamentalement différent de celui de l’Amérique.

Du côté de l’offre

Le niveau de la demande américaine est aujourd’hui supérieure à son niveau antérieure au COVID, ce qui n’est pas le cas dans la zone euro. Il convient de rappeler que la croissance européenne était particulièrement anémique avant la crise sanitaire avec un chômage conséquent. Concernant l’inflation (officielle), celle-ci était depuis plus d’une décennie en-deçà de l’objectif de 2 % de la BCE. Certains économistes pensaient même que la déflation était la véritable menace et que la mondialisation avait tué l’inflation.

Comme si imprimer des centaines de milliards dans un contexte de sous-investissement dans les infrastructures énergétiques et de pic pétrolier n’affecterait pas tôt ou tard la valeur de la monnaie…

En Europe, l’inflation n’est donc clairement pas un problème lié à une demande excédentaire, il s’agit plutôt d’un problème d’offre. Le Vieux Continent a connu des chocs sans précédents ces derniers mois dans le domaine énergétique. L’invasion de l’Ukraine par la Russie n’a fait qu’accentuer la pénurie de gaz naturel.

Less prix finaux à la consommation n’ont pas totalement été répercutés. On peut donc légitimement penser que l’évolution du prix de l’énergie demeurera un facteur crucial dans la dynamique inflationniste.

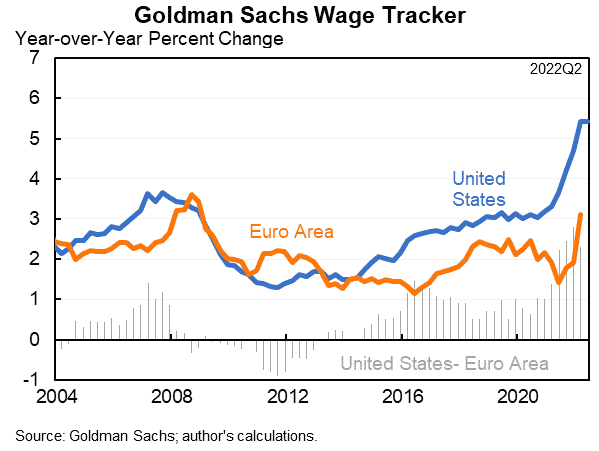

Des salaires qui stagnent en Europe

La zone euro se retrouve dans une situation bien plus difficile qu’aux États-Unis : forte inflation et croissance moribonde. Aux États-Unis, les revenus augmentent et la croissance de la production réelle est rapide et accompagnée d’inflation. À l’inverse, en Europe, la croissance des salaires et des revenus est plus faible et l’inflation tout aussi élevée. En Europe, une grande partie de l’inflation est importée et se répercute sur les prix, mais pas sur les salaires. L’inflation américaine est donc moins douloureuse que l’inflation européenne.

Lorsqu’on prend du recul, on peut analyser cette évolution comme le revers de la médaille des choix économiques pris durant la pandémie. Les État-Providences européennes ont rapidement mis en place des programmes pour maintenir le niveau d’emploi et garantir des revenus (le « quoi qu’il en coûte »).

À l’inverse, les États-Unis n’ont pas eu la capacité de mettre en place des mesures aussi massives et aussi rapidement. La flexibilité du marché du travail américain a donc conduit à des licenciements massifs. Ce n’est que dans un second temps que le gouvernement américain a décidé d’injecter des milliards de dollars en relance pour stimuler la demande et dynamiser l’emploi.

Le problème du gaz

Les prix du gaz naturel européen ont commencé à s’emballer au milieu de l’année 2021, lorsque les exportations russes ont commencé à diminuer et que les stocks de gaz européens se sont réduits. Depuis, les prix n’ont fait que croître, alors même que les européens peuvent difficilement modifier leur comportements, car une bonne partie du chauffage domestique est assurée par le gaz naturel.

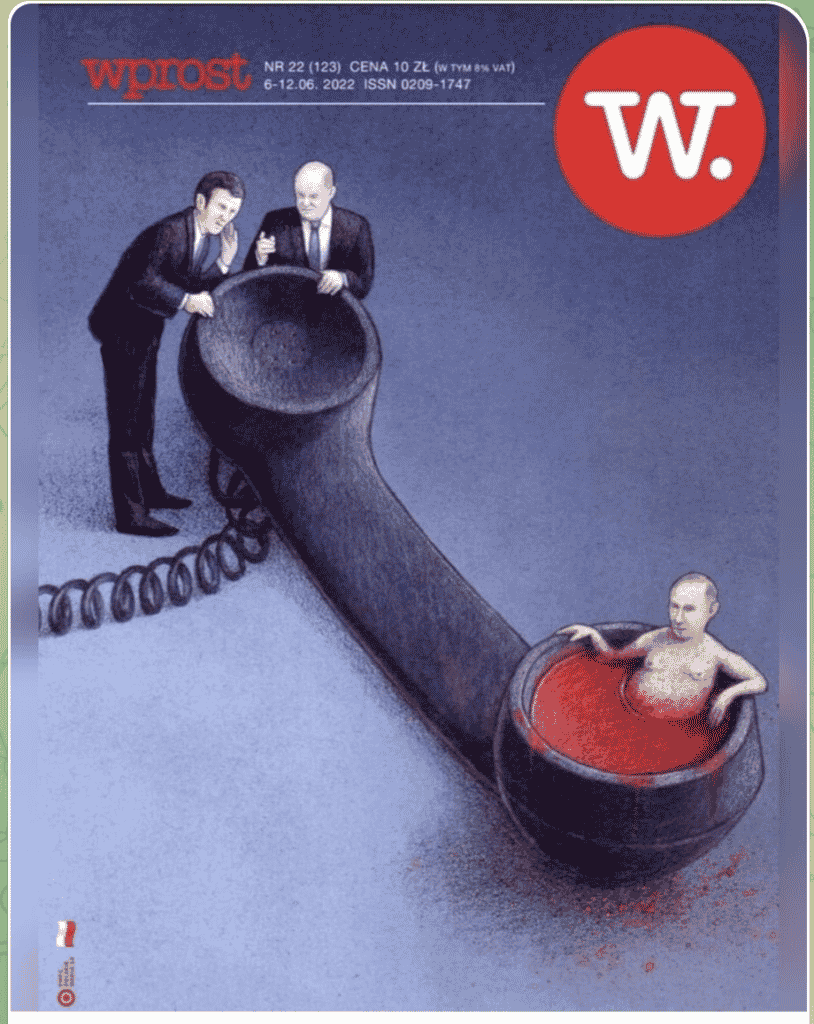

En 2019, la Russie représentait près de 50 % des importations allemandes de gaz naturel. La guerre en Ukraine est donc un élément essentiel pour comprendre les problèmes d’approvisionnement énergétique. Même si l’Ukraine est en train de tomber, la confrontation avec Poutine risque de durer. Le tsar Poutine faisait une référence à Pierre Le Grand, il y a quelques jours.

La seule alternative sérieuse pour l’Europe est donc de se tourner vers les États-Unis pour acquérir leur gaz naturel liquéfié (GNL). Il s’agit du seul pays allié en mesure de protéger l’Europe de pénuries énergétiques plus importantes encore.

Le gaz américain : salut de l’Europe ?

Les exportations américaines totales vers l’Europe représentent actuellement environ 20 % de la consommation totale de l’UE. Un tel basculement exigerait néanmoins du temps car les Etats-Unis sont actuellement à pleine capacité de liquéfaction. Certes, la demande de GNL en provenance d’Asie s’est effondrée à la suite des blocages de COVID en Chine et à Hong Kong, mais cette demande pourrait revenir si la Chine change de stratégie sanitaire.

Les contrats à terme sur le gaz naturel européen d’août 2023 ne se négocient que 10 % en dessous des contrats à terme de 2022. Ceci montre donc que le niveau élevé des prix du gaz devraient se maintenir en 2023. Le groupe de réflexion allemand Dezernat Zukunft a estimé que les ménages allemands perdront en moyenne 221 à 442 euros en raison de la hausse des coûts de l’électricité et du gaz naturel en 2022 et 472 à 897 euros en 2023.

Une des décisions qui pourrait être mise en œuvre afin d’atténuer l’inflation serait pour l’Allemagne de suivre l’exemple belge et de prolonger la durée de vie de ses derniers réacteurs nucléaires. Le pays devra sinon davantage recourir à la production d’électricité à partir de charbon.

Ou peut-être qu’une fois l’émotion passée, les dirigeants allemands (déjà peu prompts à livrer des armes aux ukrainiens) finiront par renouer avec la station-service russe comme ils le font depuis 2014 ?

La BCE change timidement de stratégie

25 points pour éradiquer l’inflation

Si la zone euro a un problème d’inflation différent de celui des États-Unis, elle poursuit toutefois la même stratégie. Dans le sillage de la Fed, la BCE a récemment annoncé qu’elle prévoyait de relever ses taux pour la première fois depuis 2011. A ce stade, le Conseil des gouverneurs a annoncé son intention d’augmenter ses taux directeurs de 25 points de base lors de sa réunion de juillet. La BCE devrait en théorie sortir du sentier des taux négatifs d’ici la fin du mois de septembre. Pour rappel, le taux de rémunération des dépôts est actuellement à -0,50 % (plus bas niveau historique).

En marche vers la récession ?

La BCE estime que l’inflation annuelle devrait atteindre 6,8 % en 2022, passer à 3,5 % en 2023 et 2,1 % en 2024. (Les prédictions d’inflation ne valent rien et les économistes se trompent systématiquement). La BCE ne semble pas apprendre de l’exemple américain, qui a trop tardé avant d’agir selon l’aveu même de ses dirigeants. Si les anticipations d’inflation se dégradent, les hausses de taux devront être encore plus massives. Et 25 points, ça ne suffira certainement pas.

Dans le même temps, la Banque centrale a revu à la baisse de 1 % ses prévisions de croissance du PIB pour 2022. Celle-ci serait proche de 2,8 % en 2022, de 2,1 % en 2023 et de 2,1 % en 2024. Tout comme la Réserve fédérale, consciente de l’impopularité de l’inflation, la BCE semble choisir la récession à l’inflation.

Des conditions de financement plus difficiles

Les spreads entre les obligations des pays de l’Europe du Sud comme l’Italie ou la Grèce et le Bund augmentent rapidement, ce qui indique une détérioration des conditions financières et un environnement d’emprunt plus difficile pour les gouvernements nationaux. Ceci est aussi le cas pour les entreprises qui sont soumises à des conditions financières plus strictes qu’aux États-Unis.

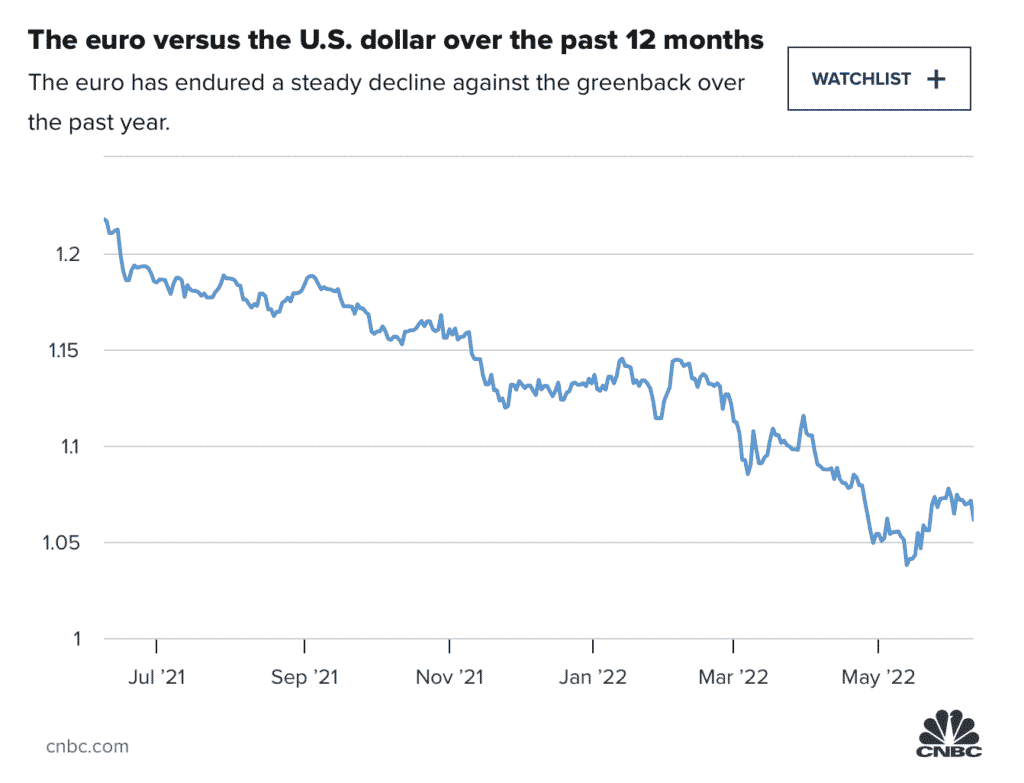

Même si Christine Lagarde semble avoir changé de discours sur la politique monétaire, il n’en reste pas moins que la BCE ne peut certainement pas se permettre de revirement aussi important que ceux que prévoient la Fed. Cette dernière a la capacité de rapidement augmenter ses taux sans dommages colossaux sur l’économie grâce à la position hégémonique du dollar.

Les performances économiques de la zone euro depuis la fin des années 2000 sont déplorables. Le continent a souffert de plus d’une décennie de croissance extrêmement faible. La crise inflationniste actuelle représente un autre défi difficile pour les responsables de la politique économique du continent.

Maximisez votre expérience Cointribune avec notre programme 'Read to Earn' ! Pour chaque article que vous lisez, gagnez des points et accédez à des récompenses exclusives. Inscrivez-vous dès maintenant et commencez à cumuler des avantages.

Chaque jour, j’essaie d’enrichir mes connaissances sur cette révolution qui permettra à l’humanité d’avancer dans sa conquête de liberté.

Les propos et opinions exprimés dans cet article n'engagent que leur auteur, et ne doivent pas être considérés comme des conseils en investissement. Effectuez vos propres recherches avant toute décision d'investissement.