Bitcoin (BTC) : La force gravitationnelle qui redéfinit la finance

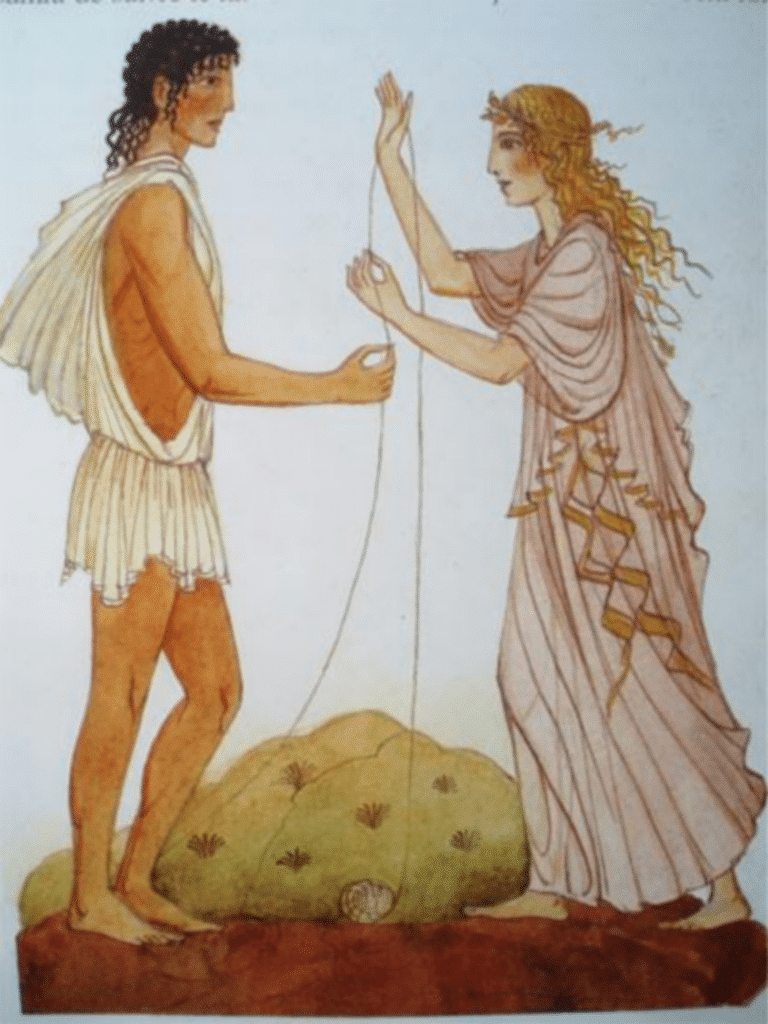

Découvrez pourquoi Bitcoin est à la fois un trou noir qui va attirer une part significative des liquidités du système financier mondial, mais aussi Ariane. C’est-à-dire l’échappatoire à la machine fiat dont les prix sont faussés par la manipulation des banques centrales. Cet article est une traduction des deux chapitres « Bitcoin is Ariane » et « Bitcoin is Gravity » tiré de l’excellent ouvrage de Allen Farrigton et Sacha Meyers, « Bitcoin is Venice ».

Bitcoin est Ariane

Bitcoin est souvent considéré comme un concurrent des monnaies fiat. C’est vrai dans un certain sens, mais nous craignons qu’il y ait un risque à évoquer le mauvais type de « concurrence ». Il n’y a pas de conflit.

« Quiconque accumule de grandes quantités de richesses tout en restant indépendant des structures de commandement militaro-politiques est confronté au problème de la sauvegarde de ce qu’il a acquis. À moins qu’un marchand ne puisse compter sur la protection d’un redoutable homme de pouvoir, rien n’empêche les despotes locaux de s’emparer de ses biens chaque fois que ses marchandises sont à portée de main. L’obtention d’une protection efficace risquait d’être coûteuse, au point d’empêcher l’accumulation à grande échelle de capital privé.» William McNeill, The Pursuit of Power

Bitcoin ne cherche pas à nuire ou à saboter ses adversaires, car il ne poursuit aucun objectif et n’a pas d’adversaires en soi. Le protocole ignore totalement qui pourrait s’opposer à lui et pour quelle raison. Bitcoin offre simplement une alternative, une soupape de sécurité, une option de sortie. Il n’est en concurrence que dans la mesure où il se révèle être une alternative bien supérieure. Ce n’est pas une épée permettant à Thésée de combattre le Minotaure, mais plutôt un fil d’Ariane pour s’échapper du labyrinthe.

Bitcoin est Ariane.

Bitcoin est une échappatoire au système fiat

Il est essentiel de normaliser ce discours face à l’opposition grandissante qui tente désespérément de discréditer Bitcoin en le dépeignant comme intrinsèquement nuisible. Les détracteurs devraient être obligés d’expliquer ce qu’il y a de répréhensible à laisser les gens interagir librement et pourquoi, selon eux, la véritable justice ne peut découler que de la contrainte.

Ceux qui ont découvert le fil d’Ariane, c’est-à-dire une échappatoire au dédale insoutenable de l’exploitation minière à ciel ouvert ne devraient-ils pas l’utiliser ? Quelle dette ont-ils envers le Minotaure ?

Est-ce que quelqu’un pense vraiment qu’après avoir pleinement compris le choix auquel il fait face, un individu choisirait d’investir dans un prêt toxique mal évalué de manière autoréférentielle plutôt que dans un actif numérique au porteur dont la robustesse est avérée ? Ou encore plus simplement, qu’ils considéreront qu’il est moins logique de posséder de l’argent qui est un actif pur que de l’argent qui est littéralement défini comme un passif, comme dans le système fiat actuel ?

Pourquoi ne pas choisir un système financier basé sur la vérification sans confiance plutôt que sur une confiance invérifiable ?

Bitcoin face à la violence

Des menaces de violence, peut-être ?

Après tout, la seule façon de saisir des bitcoins correctement sécurisés est la torture.

McNeill nous rappelle qu’il y a environ sept cents ans, l’effondrement des systèmes d’échange d’informations et de communication a été un facteur déterminant dans l’évolution de l’économie.

Bitcoin sera interdit, plusieurs fois, dans de nombreux endroits. Mais une interdiction est un aveu ouvert d’échec pratique et moral, et c’est sans doute la meilleure publicité qui soit.

Une interdiction, c’est le mur de Berlin. Les fragments de toute interdiction deviendront un jour des souvenirs de la folie et de la cruauté de la répression. Bitcoin ne force personne à rester. Les gens viennent, puis restent, parce qu’ils le veulent : puisque c’est à la fois pratique et moralement supérieur.

Comme pour Berlin-Est et Berlin-Ouest, il convient également d’examiner les répercussions probables sur la société de la différence fondamentale que constitue la valorisation et la consécration de l’interaction volontaire.

Le logiciel dévore le monde

Nous ne sommes absolument pas préparés aux implications sociétales de la mobilité totale de la plupart des richesses et de la majeure partie du capital. L’article d’Andreessen, Why Software Is Eating the World, reste probablement le traité de finance le plus important écrit au cours de ce siècle, et pourtant de nombreux financiers ne l’ont pas lu, et beaucoup de ceux qui l’ont lu pensent qu’il ne s’agit pas de finance, mais de technologie.

« Nous sommes au milieu d’un changement technologique et économique dramatique et de grande ampleur, dans lequel les sociétés de logiciels sont prêtes à prendre le contrôle de vastes pans de l’économie.» Andreessen, Why Software Is Eating the World

L’historien économique N. S. B. Gras a été remarquablement perspicace en écrivant en 1942 :

« Derrière le capitalisme, il y a une volonté d’épargner, de planifier, d’avancer, d’accumuler et d’atteindre la sécurité. Toute personne, y compris les travailleurs, peut rejoindre les rangs des capitalistes si elle épargne une partie de ses revenus et planifie sa vie. En fait, un grand nombre de travailleurs sont psychologiquement des capitalistes et, dans une moindre mesure, des capitalistes réels. Cette existence de petits propriétaires de capital exaspère les intellectuels qui voudraient conduire les prolétaires au socialisme ou au communisme. Les plus détestés par les socialistes et les communistes sont en réalité ces petits bourgeois qui sont nombreux et qui croient fermement à l’épargne. »

Bitcoin et l’hypermobilité du capital

Le logiciel pousse l’argument de Gras à l’extrême, même s’il ne l’avait pas imaginé : les ingénieurs en logiciel ne sont pas simplement des capitalistes psychologiques, ils sont clairement capitalistes. Il n’y a aucun doute.

Le produit de leur travail entièrement mental est du capital. Ces agents disposent d’un vaste pouvoir de négociation sur les capitalistes financiers, qu’ils ont tendance à exercer actuellement en exigeant une participation au capital. Mais attention, la participation au capital est à la base de la création de capital dans le système financier existant.

En théorie, beaucoup plus de capitaux sont désormais mobiles, car ils n’ont plus besoin d’être rattachés à un système financier donné. D’autant plus que le cauchemar des confinements semble avoir eu pour conséquence positive de normaliser le travail intellectuel depuis presque n’importe quel endroit où les travailleurs le souhaitent plutôt que d’une poignée de métropoles invivables.

Bitcoin, c’est comme la gravité

« Une somme d’argent prêtée à un gouvernement, et le montant des intérêts facturés, sont supposés être sans risque parce qu’il est supposé qu’un gouvernement peut taxer, emprunter ou imprimer de la monnaie pour payer sa dette. Ces trois options sont effectivement à la disposition d’un gouvernement moderne, mais il ne faut pas ignorer le fait que le gouvernement n’a pas accès à des taux de rendement sans risque lorsqu’il investit l’argent emprunté. Les options susmentionnées ne sont en fait rien d’autre que des moyens de répercuter la facture sur d’autres lorsque le fait que le système physique n’est pas sans risque finira par s’imposer.», Tarek El Diwany, Le problème du taux d’intérêt.

Lorsque les gens commenceront non seulement à vendre leur monnaie fiat, mais également à liquider des actifs réels, le monde financier changera. L’or sera probablement le premier touché, car bitcoin surpasse l’or à bien des égards. Cependant, l’or n’a pas d’importance systémique. Ce changement sera perceptible, mais sans autres conséquences. La véritable révolution commencera lorsque l’accumulation de bitcoin affectera le crédit à court terme, l’immobilier et les actions.

De l’immobilier vers Bitcoin ?

Ces trois catégories d’actifs sont importantes, car elles sont considérées comme productives, générant des liquidités et évaluées en fonction de leur rendement, mais en réalité, elles sont des instruments d’épargne spéculatifs, car l’épargne à long terme en monnaie fiat est impossible en raison de l’inflation.

Ces actifs ont une importance systémique. Leurs prix influencent la formation du capital. Étant donné que ces prix sont faussés, ceci entraîne une extraction de capital aussi rapide que sa création. L’objectif à long terme est d’inverser cette tendance, mais prévoir les mécanismes à court terme de cette inversion est une question complexe.

Si ces actifs étaient réellement évalués sur la base de leur rendement, les mouvements de capitaux que nous prévoyons n’affecteraient pas les investisseurs à long terme, hormis une légère déception. Cependant, ce n’est pas le cas, et toute sortie importante de cette classe d’actifs peut facilement devenir une prophétie autoréalisatrice.

Les entreprises utilisent le crédit à court terme comme une solution de substitution aux liquidités offrant une protection, même minime, contre l’inflation. Ce n’est pas un véritable investissement, il n’y a pas de bénéfice, seulement une protection limitée contre les pertes.

Si cette protection disparaît, l’ensemble de la proposition s’effondre : cela pourrait se produire sans vente massive, mais simplement en cessant d’acheter, étant donné que le crédit à court terme se renouvelle constamment. Les banques centrales interviendront probablement pour soutenir ces marchés par des achats d’actifs, ce qui est bien sûr la meilleure preuve possible de l’utilité du bitcoin.

Vers un transfert de valeur monumental

Derrière cela se trouve la question apparemment simple de la juste valeur du bitcoin. Il est difficile de transférer l’épargne d’un instrument bien compris et naturellement valorisé comme le crédit à court terme vers le bitcoin car il est difficile de comparer le prix du bitcoin à ses fondamentaux.

Nous ne pensons pas que le prix du bitcoin corresponde exactement à ses fondamentaux, mais il est clair que son prix est en grande partie une fonction réflexive de ceux-ci : lorsque le prix augmente, les fondamentaux augmentent (et inversement lorsque le prix baisse). Une attaque contre le BTC faisant baisser le prix suffisamment longtemps représente le plus grand risque. Le BTC était le plus vulnérable quand il était le plus petit, mais cette vulnérabilité diminue avec le temps.

Bitcoin est un trou noir qui attire la valeur artificielle insoutenable. Plus il grandit, plus sa force d’attraction s’intensifie. Bitcoin, c’est comme la gravité.

L’argument de la réserve de valeur pour expliquer son attraction gravitationnelle est le plus évident, le moins créatif, et ne fait qu’effleurer la surface de son évolution probable.

Lightning, l’autre trou noir

Et ce n’est que le début. L’infrastructure Lightning est encore jeune et petite, et elle a besoin de valeur engagée sur le réseau pour grandir. Quelle meilleure façon de mettre au travail des capitaux en bitcoins que de chercher à rentabiliser la liquidité et le routage ?

À mesure que la valeur fiat du bitcoin augmente, les incitations à contribuer à la mise à l’échelle de Lightning augmentent, ce qui améliore l’efficacité des paiements fiat acheminés via Strike et d’autres services Lightning, et renforce la liquidité des marchés fiat pour le bitcoin.

Plus Lightning se développe, plus la perspective d’un flux de paiements ouvre des opportunités pour mieux financer l’infrastructure. Tout cela augmente l’utilité de Lightning, ce qui augmente l’utilité de Bitcoin. Plus il y a de personnes qui entrent dans cette orbite, plus l’orbite s’agrandit.

Des marchés plus liquides légitiment également indirectement les prêts en monnaie fiat contre des réserves de bitcoins. Bien que conçu principalement pour permettre un effet de levier institutionnel, la normalisation de ce service diminuera l’incitation à vendre, inversement proportionnelle à l’acceptation du bitcoin pour les paiements réguliers à un moment donné.

Bitcoin va attirer les banques centrales

L’accumulation de bitcoins par les banques centrales deviendra une question macroéconomique cruciale au cours de la décennie, et la défense de cette accumulation par les bitcoiners deviendra un enjeu politique majeur.

Les capitaux entièrement mobiles et insaisissables seront attirés et s’accumuleront physiquement là où ils seront les plus bienvenus, tout comme le capital humain qui les accompagnera probablement.

Les pays géopolitiquement rivaux qui décident d’interdire BTC se tireront une balle dans le pied. Lorsque la Chine commencera à payer le gaz naturel à la Russie, d’abord en stablecoins en dollars basés sur Bitcoin, puis en BTC, souvenez-vous que nous vous avons conseillé d’y réfléchir sérieusement.

Bitcoin sera une force gravitationnelle incontournable au 21e siècle qui redéfinira bien plus que le seul système financier mondial vicié par les interventions des bureaucrates et des banques centrales.

Maximisez votre expérience Cointribune avec notre programme 'Read to Earn' ! Pour chaque article que vous lisez, gagnez des points et accédez à des récompenses exclusives. Inscrivez-vous dès maintenant et commencez à cumuler des avantages.

Chaque jour, j’essaie d’enrichir mes connaissances sur cette révolution qui permettra à l’humanité d’avancer dans sa conquête de liberté.

Les propos et opinions exprimés dans cet article n'engagent que leur auteur, et ne doivent pas être considérés comme des conseils en investissement. Effectuez vos propres recherches avant toute décision d'investissement.